비저녹스 AMOLED 국산화 개발 현황 ②

지속적으로 추진하는 AMOLED 중국 국산화 개발 현황

유기재료 국산화 현황:

중국의 OLED 발광소재는 해외업체가 주도하고 있다. 중국 내 OLED발광소재 해외 의존도 95%(2018년)가 높으며, 고품질, 대량 양산 가능한 업체가 거의 없고, 중국업체는 OLED중간체와 단량체 납품 중에 있다.

- OLED 재료기술과 특허 장벽이 높고. 핵심기술 특허는 해외 업체가 장악하고 있다. 가격 네고 주동권이 떨어지며 가격인하가 어렵다. 소재 업체 마진율60%-80%이다.

- 중국 내 재료업체 주요업무는 중간체와 단량체 가공납품 중에 있으며, OLED 원가 중 10%~30%차지한다.

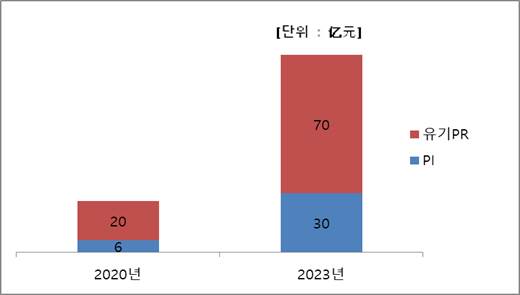

PI, 유기PR 시장 현황

PI와 유기PR의 시장 잠재력이 크다. 2023년 글로벌 구매액은 100억위안이다.

PI와 유기PR시장 잠재력이 크나 기술, 특허 장벽과 기술 인원이 제한적이며 PI, 유기PR 국산화는 느리게 진행 되고 있다. 다수의 중국업체가 PI연구개발에 진행 중 이며, 그 중 진도가 빠르고 일정한 양산 능력을 갖춘 업체는 武汉柔显(Wuhan Rouxian Technology)이다. 현재 유기PR 연구개발과 생산하는 업체가 적어 더 많은 업체 참여가 필요한 실정 이다.

POL SCM국산화 현황

핵심자재(TAC,PVA,보상필름) OLED편광판은 기술장벽이 높아 일본업체들이 독점하고 있다. 중국 내에서도 LCD편광판 원자재 乐凯(러카이), 新纶(뉴셀런), 皖维高新(Anhui Wanwei High-tech Materials) 개발을 하고 있으나 OLED편광판 원자재에는 아직 참여하지 못하고 있으며, OLED 원자재 개발이 시급한 실정이다.

| 공급업체 | 지역 | 점유율 |

| FUJI, KONICA | 일본 | 95% |

| Kuraray, NICHIGO | 일본 | 100% |

| Zeon, DNP, Teijin, FUJI, Nitto, Sumitomo | 일본 | 100% |

2019년 OLED편광판 글로벌 구매액은 300억 위안으로 일본계 업체가 85%이상 차지한다. 중국 편광판 공급업체 기술실력 향상이 필요하며, All블랙, 광학효과 고사양의 제품 개발 필요하다.

| 공급업체 | 지역 | 점유율 |

| Sapo, sunnypol, 怡诚 | 중국 대륙 | 2% |

| BenQ, Chengmei | 대만 | 3% |

| SDI, LGC | 한국 | 10% |

| Nitto, SUMITOMO | 일본 | 85% |