비저녹스 AMOLED 국산화 개발 현황 ③

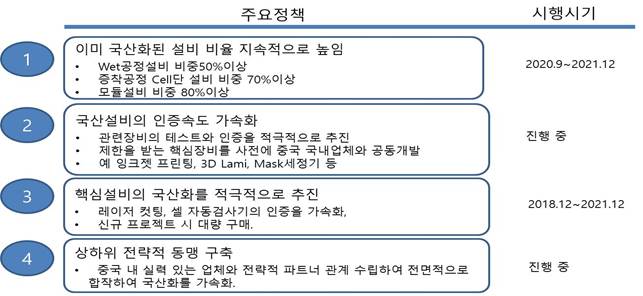

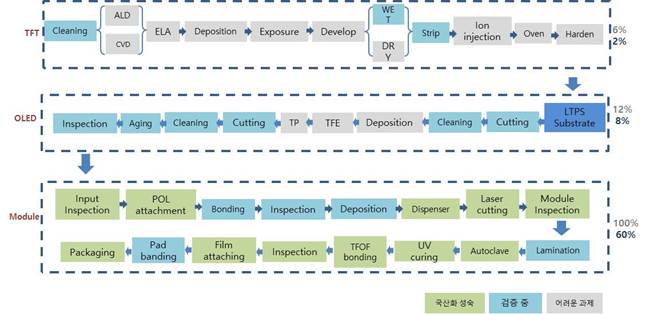

중국 내 국산화 장비의 비중을 높이기 위해서 신규라인 증설 시 국산화 장비 검증을 가속화 하고 있다.

AMOLED DDIC(Display Driver IC) Design House Market Share

현재 한국계, 대만계에서 DDIC Design시장을 독점하고 있으며, 중국업체 내에서는 이를 국산화하는데 노력하고 있다.

| 한국계 (75%) | 대만계(20%) | 중국(5%) |

| AMOELD의 실적이 우세하며, 한국 DDIC실적과 SCM 통합능력이 강하다.

예) LSI, Maganachip 등. |

중국본토 AMOLED 패널업체 및 LCD에 실적이 있으며, Novatek, Raydium 등 업체 1위권으로 진입하였다. | Start가 늦었으나 AMOLED패널업체 투자로 기회가 크다. 일부 업체는 웨어러블 등 방면에서 일정한 실적이 있으며, 云英谷,集创北方 등이 있다. . |

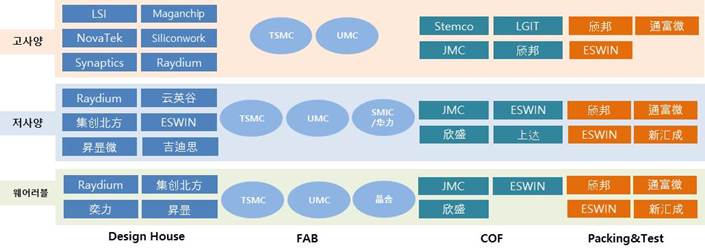

AMOLED DDIC SCM 중국 내 국산화 현황

중국 내 SMIC, 晶合,华力등 업체 AMOLED DDIC 파운드리 진행 중에 있다.

국외 Design House는 Novatek을 제외하고 중국 내 웨이퍼 업체와 협력하지 않고 있다.

중국 Design House는 중국 내 웨이퍼 업체와 협력하려고 하며, 업체는 昇显微,吉迪思,集创北方 등이 있다.

고사양 제품은 국외 업체가 장악하고 있으며, 중국 내 업체는 저사양 제품과 웨어러블 제품에 대응 중에 있다.

웨이퍼 생산이 적어 SMIC, 晶合,华力등 업체들이 파운드리 준비하고 있으며, 향후 Design House 중국 내 생산을 유도하기 위해 적극적으로 추진하고 있다.

COF및 패키징은 기술장벽이 상대적으로 낮아 중국 국산화가 빠르게 진행되고 있으며 업체로는 ESWIN, 新盛,新汇成,通富微등이 있다.