중국 OLED 산업 동향, 가격보단 기술력으로 경쟁해야

지난 16일 2021 차세대 디스플레이 최신기술 및 개발 이슈 세미나에서 가천대학교 문국철 교수는 최신 중국 OLED 산업 동향에 대해서 강연하였다. “중국 산업에 대응하기 위해서는 차별화된 전략이 필요하다”며 국내 기업들의 방향성을 제시하였다.

문 교수는 “전체 중국의 연간 스마트폰 제조 능력은 7억대 수준이며 그중 중국 자체에서 생산되는 물량은 약 5.5억대”라고 언급했다. 이중 실제로 내수 판매되는 물량은 약 4억대 전후이며 스마트폰 물량 중 OLED 채용률은 50% 전후로 나타난다고 발표했다. 또 중국 시장에는 통계에 반영되지 않는 시장이 존재한다고 언급하였는데 repair 마켓 약 400만대, IDH(Independent Design House) 테스트 마켓은 약 2000만대, spot 마켓은 약 1000만대 수준으로 본다고 언급했다. 결과적으로 통계에 반영되는 시장과 반영되지 않는 시장을 합치면 크게는 2억5천만대, 일반적으론 2억 3천만대 시장이 존재한다고 볼 수 있다고 분석했다.

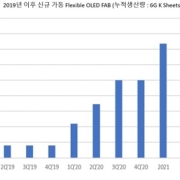

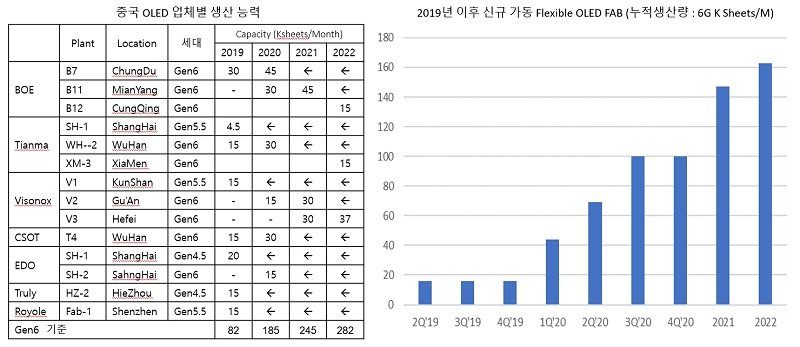

“현재 중국은 이미 시장 규모보다 생산능력이 훨씬 더 큰 상황이다”라며 2019년 삼성디스플레이의 중화권 OLED 출하량은 1억 7천만대 수준이었지만 2020년은 코로나 위기로 7500만대 수준이며 2021년에는 1억대 전후의 출하량이 나타날 것으로 전망했다. 또 “중국의 전체적인 출하량이 늘어나고 중국시장의 특성상 패널 가격을 높게 받지 못하기 때문에 향후 삼성 디스플레이의 판매량 동향을 지켜볼 필요가 있다”고도 언급했다.

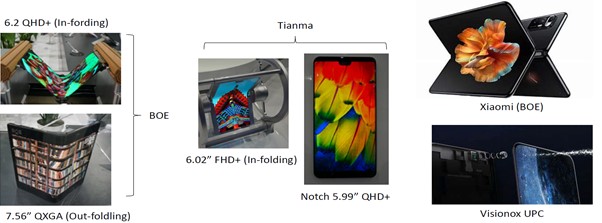

문 교수는 중국 회사들이 전시회에서 전시하는 샘플은 한국업체와 동등한 기술력을 가진 제품들이지만 만들 수 있는 물품과 판매 가능한 수준의 물품은 다르다고 언급했는데 이는 공정이나 수율이 안정화가 되어야 하지만 이 부분에 대한 답은 아직 명확하지 않기 때문이라고 설명했다.

문 교수는 “가장 큰 문제 중 하나는 기획 CAPA대비 실제 운영 CAPA가 50%이하라는 것”이라며 “TFT CAPA를 살펴보면 삼성 디스플레이의 벤치마킹을 할 때에는 9Mask기준으로 기획했으나 실제로 15Mask이상으로 생산하고 있다. CAPA를 기획할 당시 기술 예측을 잘못한 전략적 실패이며 돌아갈 수 있는 우회 기술이 존재하지 않기 때문에 이런 문제가 발생한다”고 분석하였다.

두 번째로는 각각의 요소 기술들에 대한 기술 격차라고 설명했는데 스마트폰에 대해서는 backplane(flexible), OLED FMM, TFE, YOCTA를 포함한 기타 신기술들에 대해서 삼성 디스플레이와 기술격차가 1년 혹은 2년이상 차이가 나는 것으로 분석했다. 또 대부분 경험이 없는 신기술이기 때문에 삼성 디스플레이의 신제품 개발 속도를 맞추기 어렵다는 전망이라고 발표했다. 그리고 문 교수는 “TV에 대한 부분에서는 중국에서 생산하는 업체들이 없기 때문에 기술격차를 논하기가 어렵다”며 “BOE 와 CSOT가 진행하고는 있지만 실제 양산에 접근하려면 삼성 디스플레이와 LG디스플레이의 기술 사이에서 선택이 필요하다. 관련 중국회사들은 삼성 디스플레이의 내년 TV 출시 동향을 살펴보고 선택할 것으로 보인다”고 예측했다. TV도 스마트폰과 마찬가지로 backplane(oxide), encapsulation, module등 기술들의 격차는 1~2년 혹은 그 이상으로 보인다고도 언급했다.

마지막으로 문 교수는 “중국은 앞으로 중형과 IT 영역에서 first mover를 노리고 있다. 또한 Apple의 LTPO전략을 저자세로 수용할 가능성이 있다”고 언급하면서 “중국 정부에서는 적극적 M&A를 유도하여 투자효율화를 이루고 산업 전체를 각종 정책으로 지지할 것”이라고 전망했다. 그는 ”한국 기업들이 중국에 이러한 전략에 맞서 가격으로 경쟁하는 것은 사실상 불가능하기 때문에 차별화된 제품의 출시나 새로운 시장으로의 진출이 필요하다”며 “이제는 중국을 장비, 소재 업체의 시장으로 이해하는 전략이 필요하고 지금처럼 2년 이상의 격차를 지속적으로 유지할 수 있는 방법을 찾아야한다”고 강조하였다.