작성자: 오하나 (Analyst, hanaoh@ubiresearch.com)

The display industry has been in a state of confusion by the recent leaking of OLED display panel production technology into China.

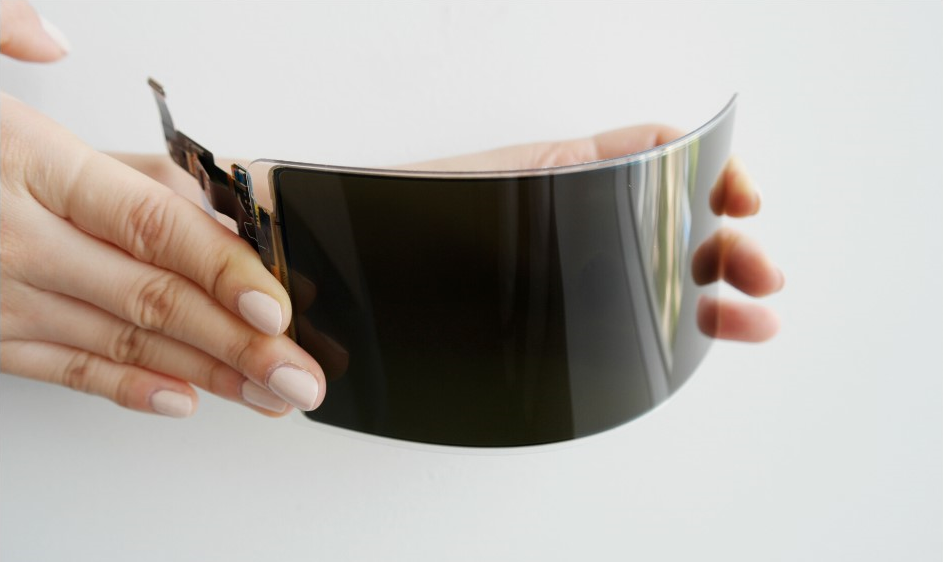

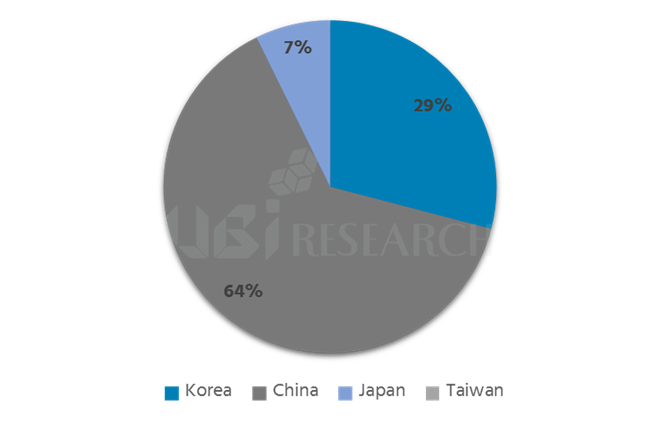

As of 2018, five companies (BOE, Everdisplay, Tianma, Truly, and Visionox) have OLED production lines in China, among which only BOE has a line that can produce OLED displays (“Plastic OLED”) using plastic substrates, applied to the premium smart phones such as Samsung Galaxy and Apple’s iPhone. Other panel makers are building lines to produce plastic OLED displays targeting mass production this year and next year.

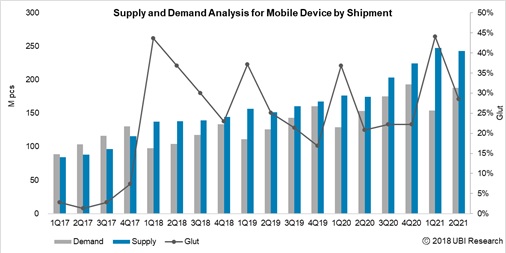

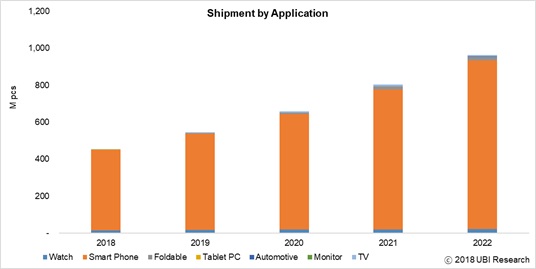

Monthly production capacity planned by Chinese panel makers by the end of 2020 is about 250K, which is more than the monthly production capacity of Samsung Display (about 180K). If China produces a similar level of panels through mass production, it is clear that Korea cannot defeat China in terms of production costs. The main application of the 6G plastic OLED display is a smart phone; however, the global Smartphone market has slowed down since 2015, especially in the premium Smartphone market, there seem no new markets. If mass applications such as smartphones are not developed, panel makers that do not have cost competitiveness will be hard to survive due to a large oversupply in the near-term and falling panel prices.

Korea is evaluated to have a considerable technical advantage since the production of plastic OLED displays requires a high level of technology and process know-how for the time. However, the industry expects that Chinese government’s support for the panel makers with the background of capital as part of the “China Manufacturing 2025” strategy, will shorten the technology gap quickly.

Chinese panel makers ahead of their mass production by 2019 are also reported to be more aggressively scouting Korea’s major OLED engineers. There are about 100 Korean OLED engineers in Chengdu (B7) plant that produces plastic OLED display of BOE. GVO is also known to have recently hired some important OLED engineers with high salaries. CSOT, which has been known to suffer difficulties from the initial research stage, seems to be expediting the construction of mobile OLED production line, employing Korean OLED engineers at major processes from last year. In addition, HKC, which is not a panel maker, is reported to have hired OLED engineers. This is interpreted as a work for investing in the OLED production line of HKC which has only LCD line, and HKC has recently been named as the merger of TIANMA OLED division.

As of 2018, there are no panel makers in China that can produce OLED display panels at the level produced by Korean panel makers. Although the production capacity and sales structure of Chinese panel makers are different from those of Korea, it is difficult to define yields on the same basis. However, the yield of BOE’s Chengdu (B7) plant, known as the mass production line, is still investigated as a single digit. Other panel makers also expect the product quality and yield problems to be difficult to be resolved by the first half of 2019 even if the mass production lines are launched within the year.

In order for the display industry, which contributes significantly to the Korean economy, to maintain its dominant position in the global display industry, it must maintain its competitiveness through various product development, production and sales strategies. Meanwhile, the size of the display industry needs to grow for the growth of the worldwide OLED industry. In order for Chinese panel makers to supply OLED panels with diverse applications, securing the yield might be the key.