BOE, Apple 아이폰향 인증 평가용 모듈 라인 투자 검토

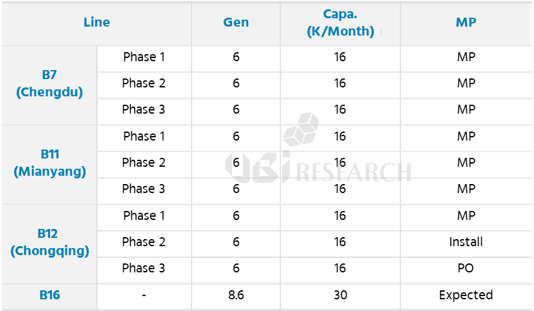

BOE가 B11 면양 공장에서 Apple 아이폰향 모듈 골든 라인 투자를 검토하고 있는 것으로 파악됐다. 이번에 투자되는 모듈 골든 라인은 아이폰향 인증 평가용 라인이며, 2023년 초 투자가 확정될 것으로 보인다. 평가와 검증에 시간이 많이 소요되기 때문에 본격적인 모듈라인 투자에 앞서 검증 라인을 우선 투자하는 것으로 분석된다. 해당 라인은 아이폰 15나 아이폰 16 신규 모델의 투자시에 검증에 활용될 전망이다.

BOE는 2023년에 검증 평가용 모듈 라인 투자 후에 B11 면양 공장에 14개에서 20개 사이의 Apple향 모듈 라인 추가 투자 계획을 준비중인 것으로 파악됐다. BOE의 모듈 라인 20개가 투자 완료된다면, BOE에서 생산할 수 있는 아이폰향 모듈의 연간 물량은 1억 2,000만개 수준이다. 하지만 Apple의 수요가 이보다 적고, Apple과의 협의 상황의 변수가 있기 때문에 투자는 점진적으로 진행될 것으로 보인다.

BOE가 2022년에 Apple에 공급하는 아이폰 총 물량은 3,000만대 내외일 것으로 전망된다. BOE는 Apple에게 iPhone12와 13, 14 기본 모델의 패널을 공급하고 있으며, 2023년 출시될 iPhone 15 기본 모델에도 패널을 공급할 것으로 예상된다. BOE가 6.7인치 iPhone 15 max 모델에 패널을 공급할지는 아직 정해지지 않았다.

중국 동향 보고서 문의하기

중국 동향 보고서 문의하기