올해 OLED 양산 캐파 기판면적 47.3 million ㎡ 규모 전망

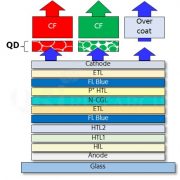

OLED 시장 조사 전문 업체인 유비리서치(www.ubiresearch.com)에서 최근 발간된 ‘2022 OLED 부품소재 보고서’에 의하면 2022년 OLED 전체 양산 캐파의 기판면적은 47.3milion ㎡로 예상된다. 2022년에는 삼성디스플레이가 A3 라인의 유휴 캐파를 보완하기 위해 투자했던 LTPO TFT 라인과 EDO의 6세대 rigid OLED 라인이 가동될 예정이며, 2023년에는 LG디스플레이의 E6-4 라인과 BOE의 B12-3 라인이, 2024년에는 삼성디스플레이의 8.5세대 IT 라인이 가동될 것으로 전망된다.

스마트 워치와 스마트폰용 소형 OLED의 기판 면적은 2022년 rigid OLED용 라인 캐파는 5.29 million ㎡ 로서 24.8%의 점유율 차지하고 있으며, 향후 Rigid OLED의 투자는 없을 것으로 예상된다. 2022년 flexible OLED용 캐파는 15.3 million ㎡로 전체의 71.5%이며, 2024년부터 삼성디스플레이의 A3 라인 일부가 IT용 라인으로 전환되며 양산 캐파가 축소될 것으로 전망된다. Foldable OLED용 라인 캐파는 2022년에 0.79 million ㎡, 2023년부터는 1.52 million ㎡에 달할 것으로 예상된다.

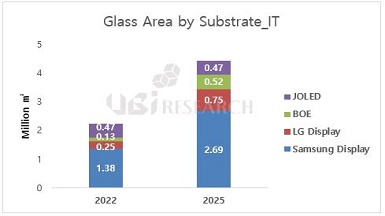

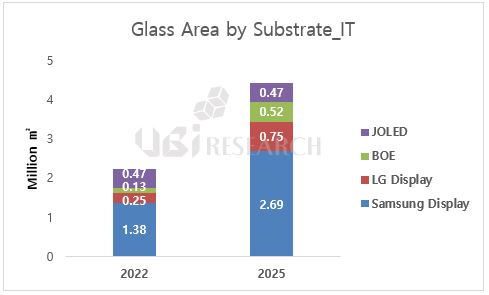

삼성디스플레이의 IT용 라인 캐파는 2024년 상반기 A3 라인이 일부 IT용 라인으로 전환 예정이며, 2024년에는 신규로 8.5G 라인이 가동될 것으로 예상됨에 따라 2025년까지 2.69 million ㎡ 로 확대될 것으로 전망된다. 2023년 하반기부터 LG디스플레이의 캐파는 E6-4 라인이 가동되고, BOE의 B12-3 라인이 가동되면서, 각각 0.75, 0.52 million ㎡ 가 될 것으로 전망된다.

TV용 OLED 라인 캐파는 추가 투자가 없는 한 2026년까지 변화가 없을 것으로 전망된다.

2022년부터 LG디스플레이의 양산 캐파는 20.3 million ㎡ 으로써 전체의 85.5%를 차지하고 있다. 향후 추가 고객사 확보 여부에 따라 캐파가 더 증가될 것으로 보고 있다.

삼성디스플레이의 캐파는 3.3 million ㎡, BOE는 0.13 million ㎡ 으로 각각 13.9%와 0.6%의 점유율을 차지할 것으로 전망된다.

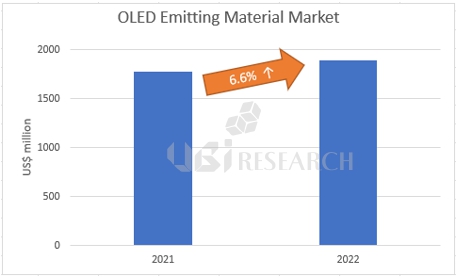

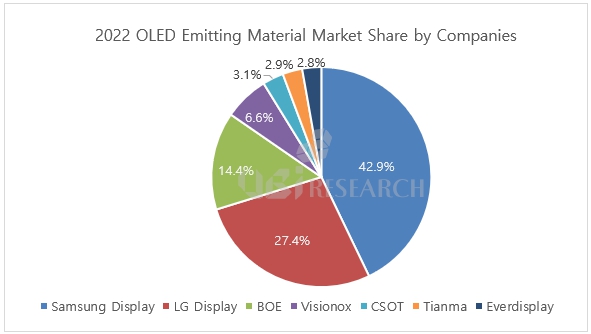

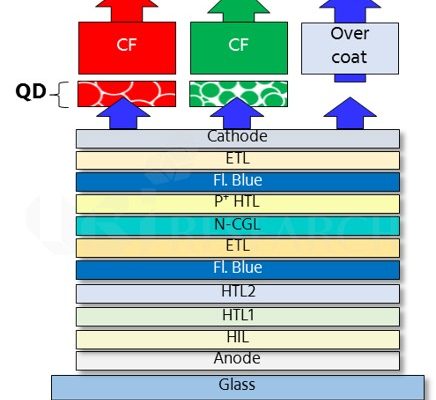

한편, 이번에 발간된 ‘2022 OLED 부품소재 보고서’는 최신 OLED산업 이슈 분석과 폴더블 기기용 부품소재 개발과 산업 현황, OLED 패널 업체 양산 캐파 분석, 주요 부품소재 시장 전망 등에 대해 다루었다. 부품소재 관련 업체들이 관련 기술을 이해하고 향후 기술 방향과 시장을 전망하는데 도움이 될 것으로 예상된다.