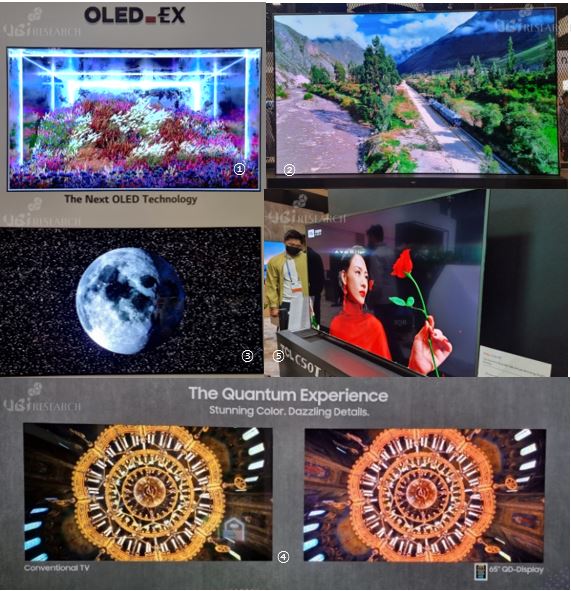

Panoramic HUD의 경연장이 된 CES 2025

2025년 2월에 유비리서치에서 출간된 “2025 Automotive Display 기술과 산업 동향 분석 보고서” 내용을 시리즈로 소개한다. 첫번째 시리즈로 보고서 내용 중에 있는 Panoramic-HUD를 소개하고자 한다.

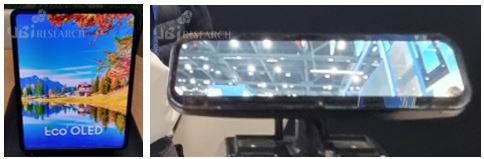

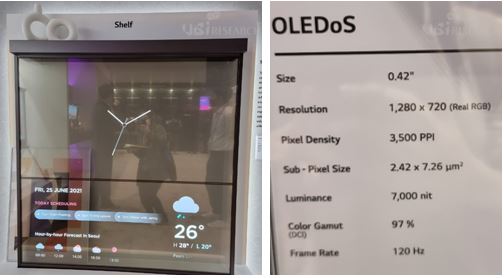

일반적으로 자동차 head up display는 자동차 앞 유리인 windshield에 투사되어 운전자로부터 몇 미터 떨어져 생성되는 가상의 이미지를 보는 방식이다. Panoramic HUD는 일반 HUD와 달리 디스플레이에서 투사된 이미지를 windshield 아래 면에 코팅된 블랙 필름에 직접 반사하는 방식이지만, 운전자가 운전 중에 head up 상태로 전방 시야를 유지할 수 있게 해 주므로 HUD로 분류된다.

Panoramic HUD는 direct image 방식으로 구현되므로, 설계가 단순하고 시스템 비용이 낮다. 이는 제조 비용을 줄이는 동시에, 프리미엄 차량의 디지털 경험을 가능하게 한다. 그리고 P-HUD는 p-편광을 반사하므로 눈부심을 방지하는 편광 선글라스를 사용할 수 있는 장점이 있다. 따라서 AR-HUD가 본격적으로 보급되기 전에 panoramic HUD가 시장에 먼저 진입할 것으로 예상이 된다.

올 해 CES에서도 여러 업체에서 Panoramic HUD를 발표하며 P-HUD 경연장을 방불케 하였다.

BMW는 panoramic HUD를 “Panoramic Vision”이라고 부르며, 2025년부터 출시될 뉴 클래스(Neue Klass) 모델에 탑재될 계획이라고 발표하였다. TFT-LCD를 이용한 방식으로 휘도가 약 5,000nit를 구현하지만 야외 시인성을 높이려면 더 높은 휘도를 필요로 하며 이를 위하여 블랙 필름을 제조하는 대만 업체인 e-LEAD와 긴밀히 협력하고 있다.

(Source: BMW)

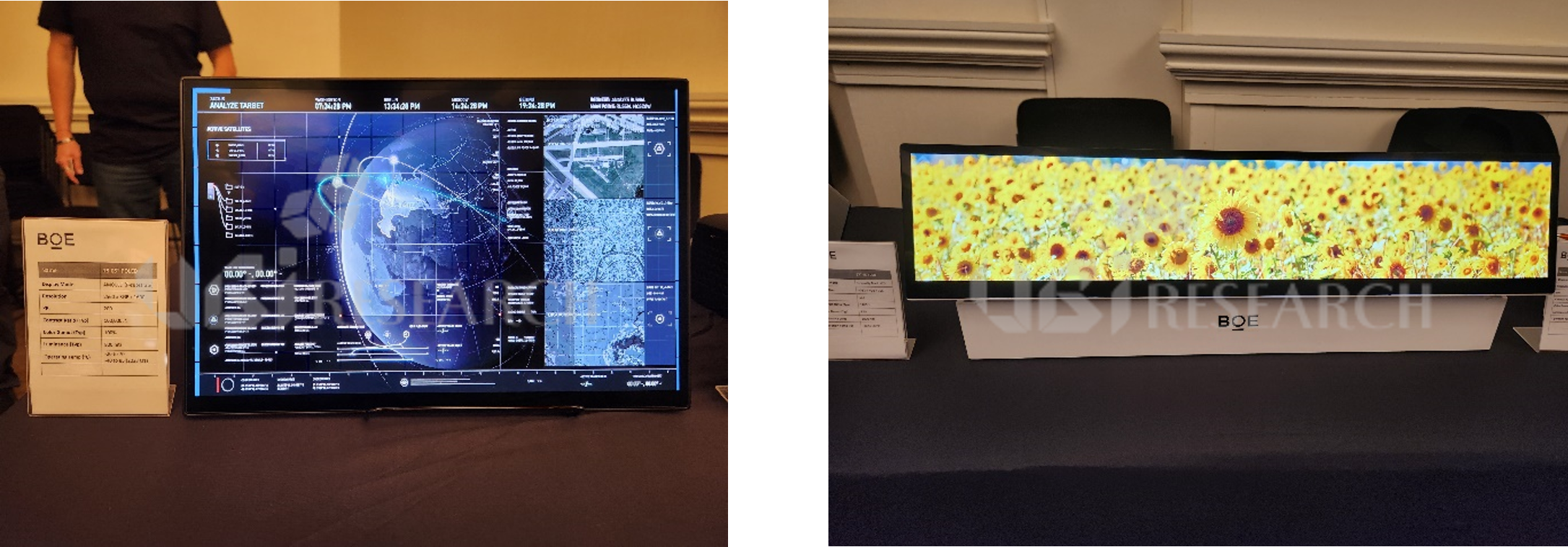

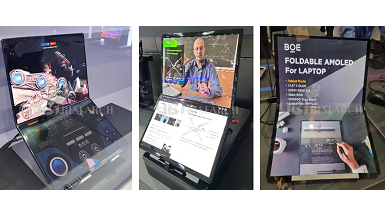

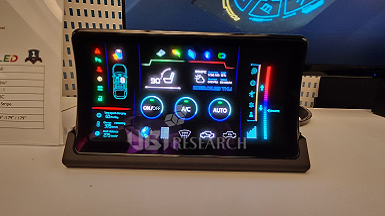

BOE는 44.8 인치 Oxide TFT-LCD 패널과 2,850 zone의 로칼 디밍을 적용하여 휘도5,000nit(normal)/7,000nit(10% peak)인 P-HUD를 소개하였으며, P-편광 반사율이 25%이므로 편광 선글라스를 사용할 수 있다.

TCL-CSOT는 11.98 인치 TFT-LCD 3개의 패널과 384 zone의 로칼 디밍을 적용하여 휘도가 11,000nit인 P-HUD를 소개하였다.

Innolux가 2019년 설립한 자회사 CarUX는 48 인치 P-HUD를 소개하였으며 micro-LED 패널을 사용하였으므로 14,000nit라는 높은 휘도를 자랑하였다.

Hyundai Mobis는 독일 Zeiss 사의 홀로그램 기술을 도입하여 투과율 95%인 투명 P-HUD를 소개하였으며 2027년에 양산할 계획을 가지고 있다.

Continental도 2023년에 TFT-LCD 3개의 패널과 로칼 디밍을 적용한 panoramic HUD인 “Scenic View HUD”를 소개하였으며, 2026년 출시할 계획이라고 한다.

P-HUD가 통풍구에 위치하고 있으므로 난방, 환기 및 공조 하드웨어 등을 재배치해야 하고, 방열 문제 등을 해결해야 하므로 디스플레이 외에도 여러 해결하여야 할 과제가 있어서 시간이 많이 걸렸지만 2025년이 P-HUD 출시 원년이 될 것으로 기대된다.

본 보고서는 HUD를 포함한 차량용 디스플레이 기술의 전반적인 동향과 완성차, 전장업체 그리고 패널업체의 디스플레이 개발 및 차량 적용 현황 등의 전반적인 내용을 다루고 있다. 자동차 및 디스플레이 산업의 관계자라면, 지금이 바로 시장의 흐름을 분석하고 미래 전략을 준비해야 할 중요한 시점입니다. 미래 차량 디스플레이 시장의 흐름을 미리 파악하고, 산업 변화에 선제적으로 대응할 수 있도록 본 보고서를 통해 한발 앞선 인사이트를 확보하시기 바랍니다.

유비리서치 한창욱 애널리스트(cwhan@ubiresearch.com)

2025 Automotive Display 기술과 산업 동향 분석 보고서

2025 Automotive Display 기술과 산업 동향 분석 보고서

중국 동향 보고서 문의하기

중국 동향 보고서 문의하기