연초부터 불어닥친 코로나 바이러스에 의해 중국을 시작으로 한국의 산업에도 먹구름이 다가오고 있다. 코로나 바이러스 발상지인 우한은 중국 디스플레이 메이커들이 대단위로 생산 기지를 건설하고 있는 요충지이기 때문에 중국 디스플레이 산업에도 악영향을 끼치고 있다.

우한을 비롯하여 여러 곳에서 동시에 진행중인 라인 건설에는 인력 투입이 지체되고 있어 공장 셋업에 차질이 발생하고 있다. 동시에 중국내 부품소재 업체들 역시 공장으로 인력들의 복귀가 지연되고 있어 서플라이 체인 전체의 가동율이 현격히 떨어지고 있다. OLED 산업의 중심축인 스마트폰 산업에서는 iPhone 생산량이 1사분기에 영향을 받고 있다. 중국 장저우와 심천에는 iPhone을 생산하는 Foxconn의 공장들이 있으나 가동율이 2월말 기준 50% 수준이다. 제조 인력들의 공장 복귀가 늦어지고 있기 때문이다. Huawei와 Xiaomi, Oppo, Vivo 등의 업체들도 부품 조달 지연으로 스마트폰 생산에는 지장이 발생하고 있다.

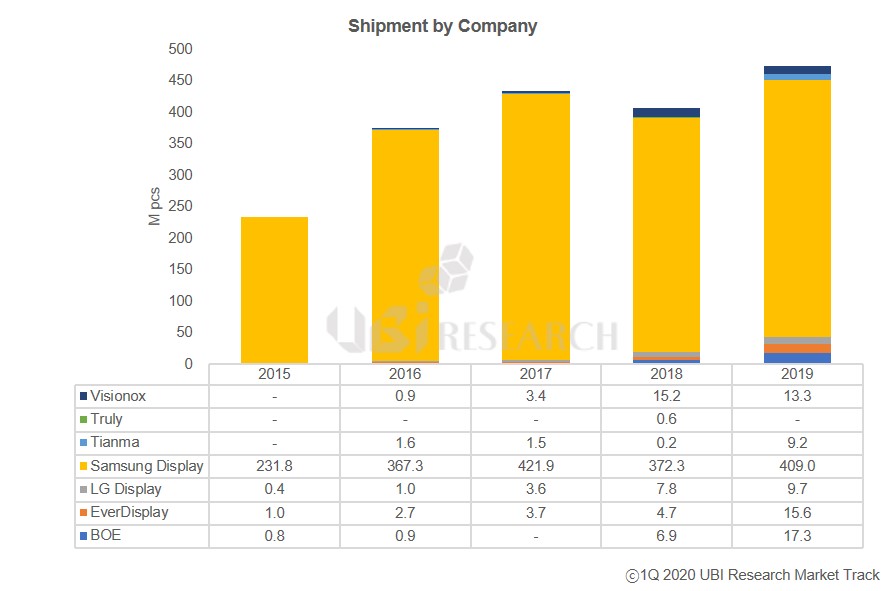

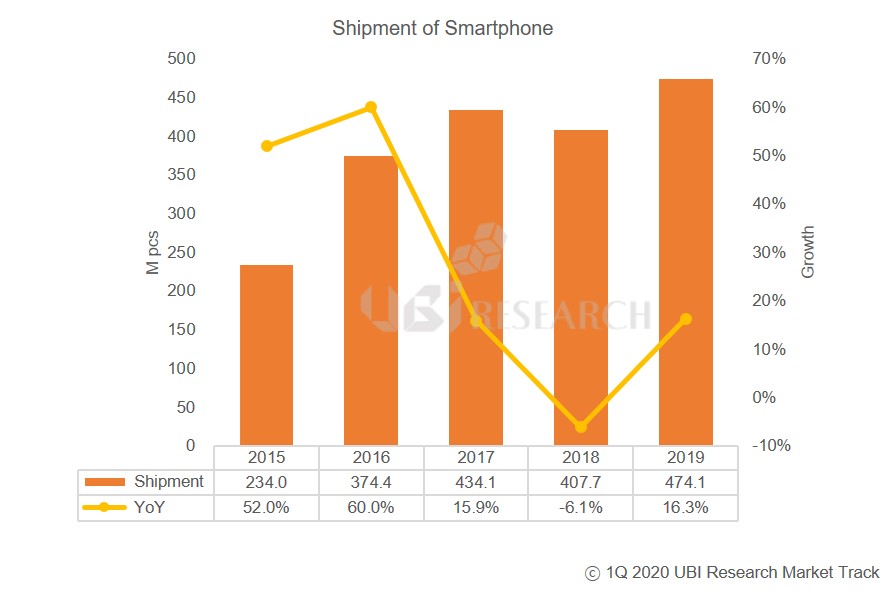

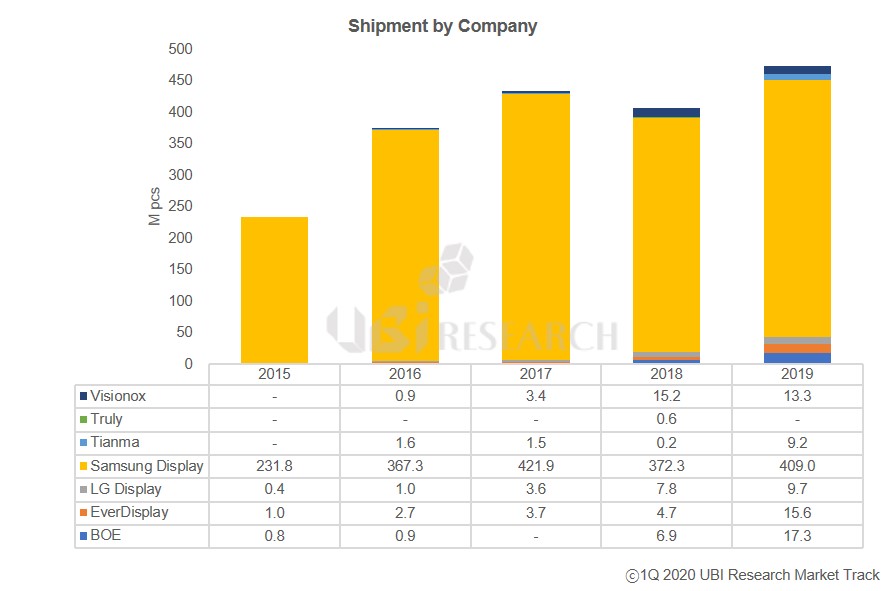

그럼에도 불구하고 OLED 스마트폰 생산은 아직은 큰 영향을 받지 않고 있다. 우선 스마트폰용 OLED 출하량의 86.3%(2019년 기준)을 차지하는 삼성디스플레이의 패널 생산 공장은 한국에 있으며, 모듈 공장은 베트남에 있어 중국의 영향을 받지 않는다. 또한 OLED 패널(모듈 포함)을 구성하는 각종 재료 생산 거점 역시 대부분 한국에 있어 서플라이 체인 역시 영향이 없다.

삼성디스플레이의 2020년 1월과 2월 스마트폰용 OLED 생산량은 총 48백만대로서 2019년 같은 기간에 출하된 5천만대와 비교했을 때 2백만대가 적은 수치이다. 이중에서 중국 스마트폰 업체에 공급된 물량은 2019년과 2020년은 각각 14백만대와 17백만대로서, 2020년이 오히려 3백만대가 많은 것으로 조사되었다. 아직까지 삼성디스플레이의 OLED 사업은 코로나 바이러스에 영향을 받지 않고 있는 것으로 분석된다.

중국 OLED 패널 업체 전체가 차지한 2019년 시장 점유율은 11.7%이다. 2월까지 중국 OLED 패널 업체들의 공장 가동율은 80%를 유지하고 있는 것으로 조사되었다. 디스플레이 제조업 특성상 대부분이 자동화 설비로 진행되기 때문에 제조 인력 부족에 의한 공장 가동 영향은 20% 정도이다. 중국 OLED 업체들은 발광재료를 비롯한 주요 재료들은 대부분 한국과 일본에서 수입하고 있어 부품소재 조달에 코로나 바이러스의 영향은 거의 받지 않고 있다.

중국내 스마트폰 업체들의 부품조달은 시장에 영향을 준다. Huawei를 비롯한 중국 업체들이 중국내 부품 조달이 원활하지 못할 경우에는 스마트폰 생산 자체가 지장을 받게 된다. 하지만 삼성디스플레이의 중국향 OLED 생산이 순조롭게 진행되고 있어, 중국 스마트폰 업체들이 고가 브랜드인 OLED 스마트폰 생산만은 유지하는 전략을 가진 것으로 분석된다.

무엇보다도 중요한 것은 전세계로 코로나 바이러스가 번지고 있어 경제 활동이 극도로 위축되고 있는 점이다. 중국에서는 아파트가 입구가 봉쇄되고 있어 TV 반입이 어려워 TV 시장이 수축되어 있다. 코로나 바이러스 감염을 우려하여 외출을 자제하는 사람들이 많아지고 있어 매장을 방문하여 스마트폰을 구매하는 사람 역시 줄어들게 된다. 소비심리가 현저하게 떨어지고 있다.

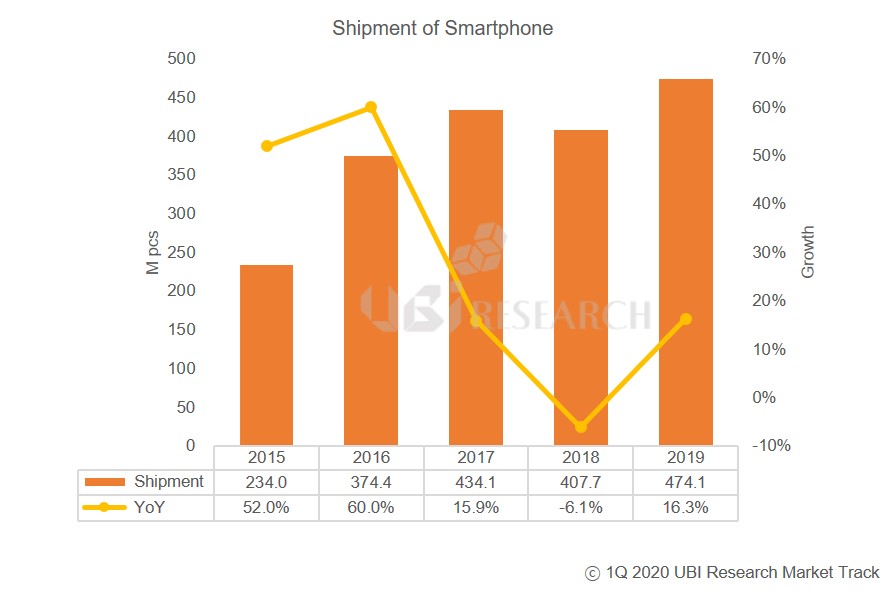

이번 코로나 바이러스 사태가 한국과 중국에서 3월에 끝난다는 가정하에서는 2020년 스마트폰 OLED 산업이 받을 영향은 5% 정도일 것으로 분석되지만 상반기까지 지속되면 10% 정도의 악영향을 받을 수 있다. 코로나 바이러스 영향을 무시한 2020년 스마트폰용 OELD 예상 출하량은 5.27억대이나, 이번 사태를 고려하면 4.7억~5억대 수준이 될 것으로 예상된다.

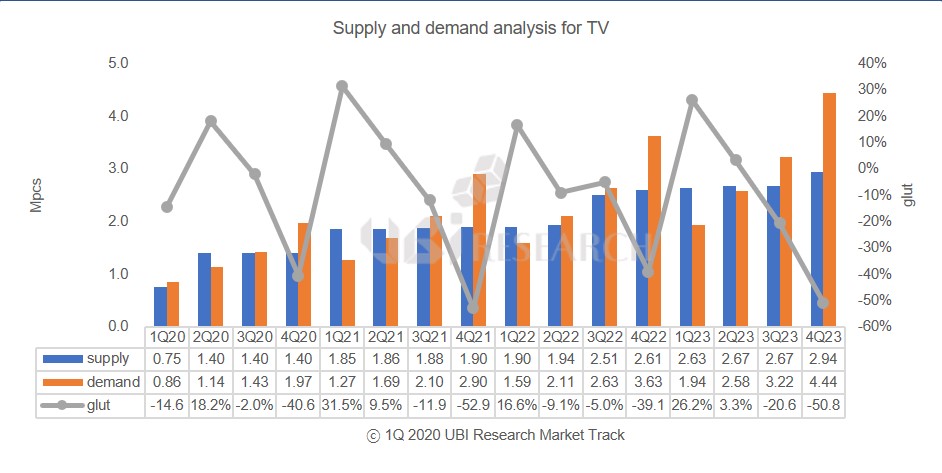

TV용 OLED 사업은 양상이 조금 다르다. TV용 OLED 패널을 독점 생산하고 있는 LG디스플레이의 공장은 한국 파주와 중국 광조우 2군데이다. 파주 공장은 생산에 전혀 지장을 받지 않고 있다. 스마트폰용 OLED와 마찬가지로 각종 부품소재들을 대부분 한국과 일본 기업들에 조달 받고 있어 중국의 영향은 받지 않는다.

문제는 광조우 공장이다. 2019년 9월부터 패널 생산을 기대했지만 패널의 수명 불량으로 제품 공급이 지연되어 왔으며, 올해부터는 다시 패널 생산을 개시하여 고객사에서 제품 테스트를 받고 있는 중이다. 하지만 최근 한국에서도 코로나 바이러스가 유행하기 시작하여 한국의 엔지니어가 광조우에 가기 어렵게 되었다. 중국에서 1사분기내에 코로나 바이러스가 사라져 공장들이 정상적으로 가동되어도 광조우 공장에서 패널이 공급되기 까지는 좀 더 시간이 걸릴 우려가 있다.

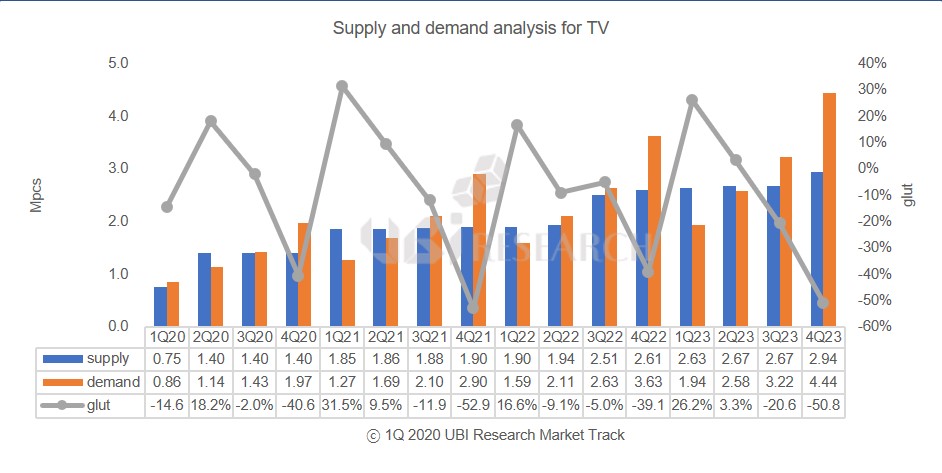

유비리서치의 OLED 마켓트랙에 의하면 이번 코로나 바이러스 사태가 고려되지 않은 상황에서 2020년 전망치는 495만대이며, 이중에서 1사분기에 LG디스플레이가 생산 가능한 TV용 OLED 패널은 75만대로 예상하고 있다. 55인치 생산량이 많으면 최대 80만대까지 생산이 가능하다. 이 데이터는 2사분기부터 광조우 공장에서 생산된 패널이 공급 가능할 것으로 전망하여 작성된 자료이기 때문에 2사분기에 LG디스플레이의 패널 공급 가능 물량은 140만대로 예상했다.

하지만 중국의 코로나 바이러스 영향 보다는 한국의 코로나 바이러스 때문에 광조우 공장에서 생산된 패널을 고객사에서 품질 인증 받는 것이 늦어지면 생산이 5월 이후로 지연될 가능성이 있다. 그럴 경우에는 연간 TV용 패널 생산에는 20만대 정도가 감소될 수 있어, 전체 예상 물량에서 4% 정도의 감소가 예상된다. 하지만 코로나 바이러스가 6월까지 장기화되면 10% 정도의 악영향이 나타날 수 있다. 예상치 보다 50만대가 적은 시장까지 고려해야 할 것이다.