글

[중국 동향 보고서] Honor Magic4 시리즈, BOE와 Visionox가 패널 공급

/카테고리: /작성자: olednet

유비리서치에서 발간하는 ‘중국 동향 보고서’에 따르면 중국 스마트폰 제조업체인 Honor가 지난 2월 28일에 개최된 MWC 2022에서 Magic4, Magic4 Pro를 발표하였다.

두 제품 모두 6.81인치의 사이즈이며, Magic4는 1224×2664, Magic4 Pro는 1312×2848의 해상도를 가지고 있다. 두 제품의 피크 밝기는 1,000nits, 주사율은 120Hz이며, LTPO TFT와 1,920Hz high frequency PWM dimming 기술이 적용되었다.

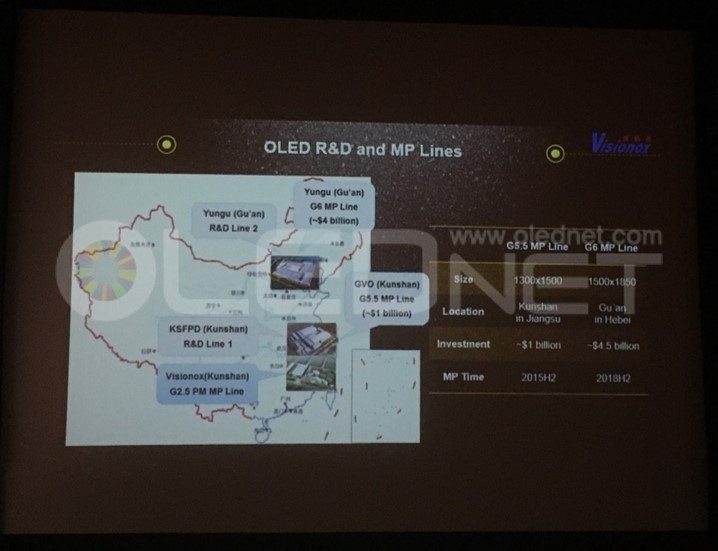

디스플레이 패널은 중국 패널 생산업체인 BOE와 Visionox에서 공급하며, DDIC는 대만 IC칩 생산업체 Novatek에서 공급한다. BOE는 Magic4와 Magic4 Pro, Magic4 Pro plus 등 세 가지 모델의 패널을 공급하고, Visionox에서는 Magic4와 Magic4 Pro 두 가지 모델의 패널을 공급한다.

Honor Magic4 시리즈의 자세한 양산 라인 및 물량 추산은 ‘중국 동향 보고서’에 수록 되어있다. ‘중국 동향 보고서’에서는 중국 주요 디스플레이 업체들의 최신 이슈와 라인 동향 및 출하량, 업체별 장비 공시, 중국 신제품 소개 등 중국 디스플레이 업계 동향에 대한 다양한 정보들을 제공한다. 해당 보고서는 유비리서치 홈페이지에서 문의가 가능하다.

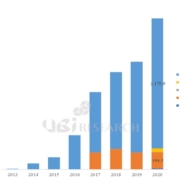

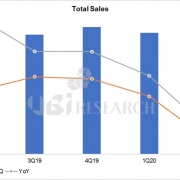

Medium & Large OLED Display Market Track (1Q22)발간

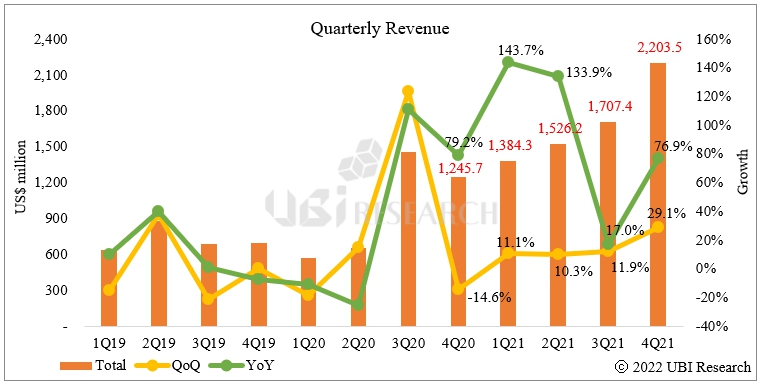

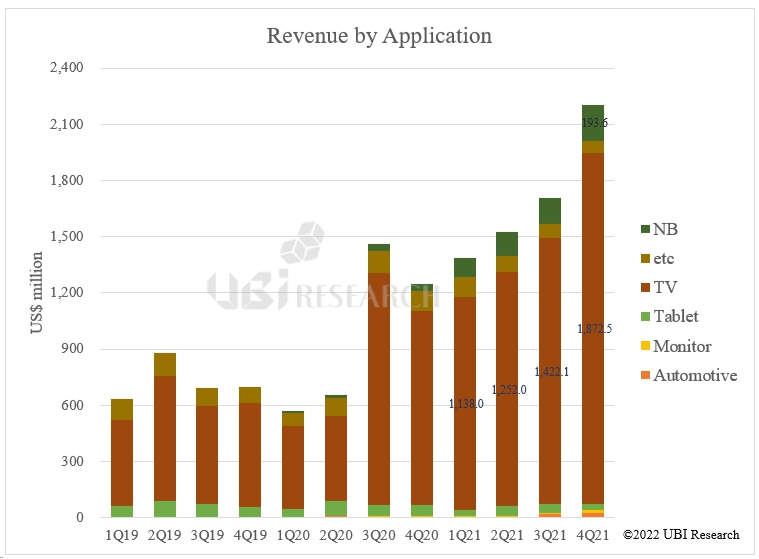

/카테고리: 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이, 디스플레이 /작성자: olednet유비리서치에서 분기별 발간하는 “1Q22 Medium & Large OLED Display Market Track”에 의하면2021년 4분기 중대형 OLED 매출은 22억 달러로 전분기 대비 29.1%(QoQ), 전년 동기 대비 76.9%(YoY) 증가했다.

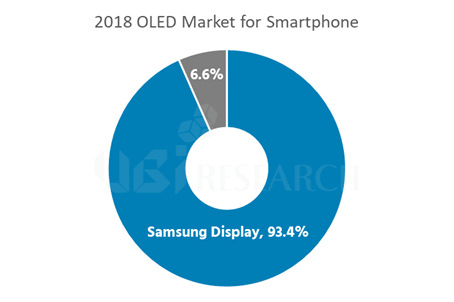

모바일용 OLED 시장은 삼성디스플레이가 주도하고 있지만 중대형 OLED 시장에서는 LG디스플레이가 압도적인 우위를 점하고 있다.

2021년 4분기 중대형 매출 22억 달러 중 LG디스플레이의 매출은 18.4억 달러로 83.6%를 차지했다.

애플리케이션 제품별 시장에서 TV용 OLED는 18.7억 달러로 85%를 차지하고 노트북용 OLED 매출은 1억9300만 달러로 8.8%를 차지한다.

삼성디스플레이는 2021년 12월부터 TV 및 모니터용 QD-OLED 출하를 시작했다.

LG디스플레이는 TV용 OLED 패널의 특성을 개선한 OLED EX 패널을 2022년부터 본격 공급한다고 발표했다. LG디스플레이는 2022년 1분기까지 파주와 광저우에서 OLED EX 생산 준비를 완료할 계획이다. LG디스플레이가 삼성전자와 TV용 OLED 패널 공급을 협의했지만 아직 결론을 내리지 못했다.

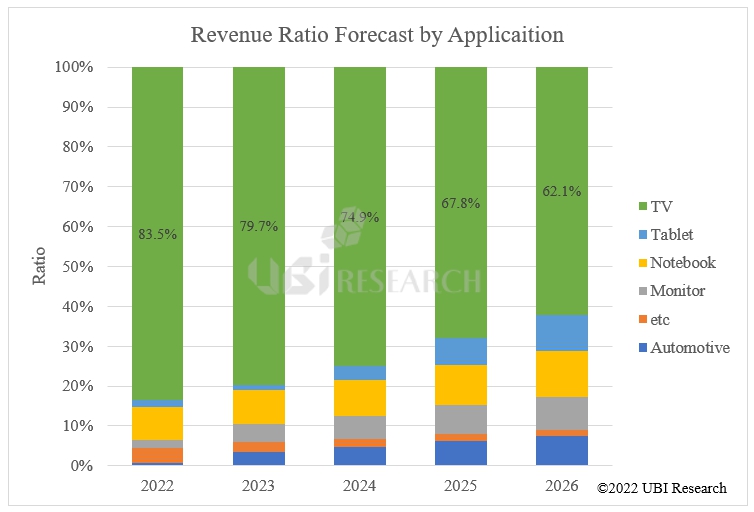

삼성디스플레이는 스마트폰에서 Notebook, Tablet PC등 IT용으로 OLED사업 영역을 확대하고 있다. 유비리서치에서는 5년 이후 10인치 이상의 중대형 OLED 시장을 전망하였다. 2022년 83.5%를 차지하는 TV 시장이 2026년에는 62.1%로 줄어들면서 IT용 시장이 확대될 것으로 예측 했다.

“1Q22 Medium & Large OLED Display Market Track”은 10인치 이상 중대형 OLED display에 대한OLED 생산 캐파 현황부터 주요 패널업체와 어플리케이션별 출하량과 매출 실적을 조사하여 분석한 자료를 제공한다. 또한 Automotive, Note PC, Monitor, TV 등 주요 제품군에 대한 세부적인 분기별 출하량, 매출 실적, 어플리케이션별 ASP와 OLED 수요 / 공급 분석에 대해 분석하고, 향후 5년 이후의 시장을 전망하였다.

[동영상] 삼성전자의 LG디스플레이 대형 OLED 구매 물 건너가나?

/카테고리: 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상, 동영상 /작성자: olednet2021년까지 출시된 13종 폴더블폰 비교 분석

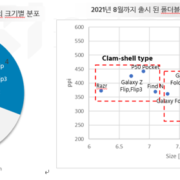

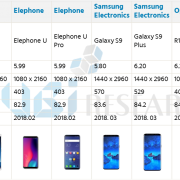

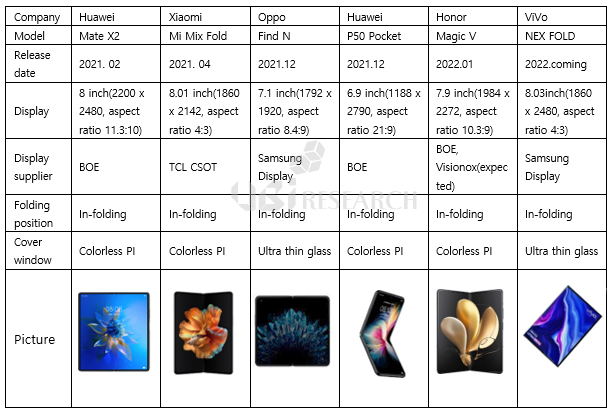

/카테고리: /작성자: olednet“2022 소형 OLED 연간보고서”에 의하면2021년까지 출시된 폴더블 폰은13종으로 조사되었다. 인치 별로 구분하면 7인치대 제품이 5종, 6인치대 제품과 8인치대 제품이 각각 4종이 출시되었다.

6인치대 제품은 모두 폰을 상하로 접는 clam-shell 타입의 폴더블 폰이었다. 평균 해상도는 391ppi였으며, 300ppi대 제품 7종과 400ppi대 제품 6종이 출시되었다. 가장 큰 크기의 제품은 Xiaomi의 ‘Mi Mix Fold’로 8.01인치였으며, 가장 높은 해상도의 제품은 Huawei의 ‘P50 Pocket’으로 해상도는 442ppi이다.

[중국 동향 보고서] BOE, Touch IC 공급 이슈로 2, 3월 Apple향 패널 공급 물량 대폭 감소

/카테고리: /작성자: olednet

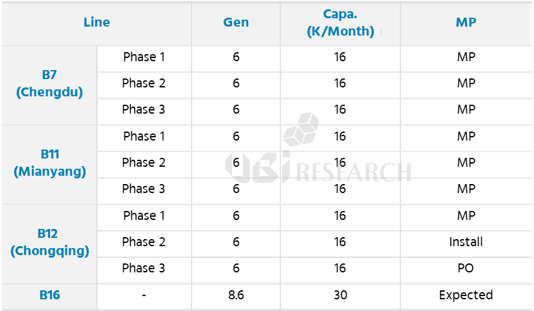

유비리서치에서 발간하는 ‘중국 동향 보고서’에 따르면 BOE B11(Mianyang)공장이 Touch IC 수급 문제로 인해 Apple향 물량 납품에 난항을 겪고 있다. 보고서는 Touch IC수급 문제로 인해 BOE의 Apple향 물량이 대폭 감소되었으며, 이로 인해 기존에 BOE가 세운 2022년 목표에도 훨씬 못 미칠 것으로 분석했다.

Touch IC 공급 이슈와 더불어 중국 주요 패널 업체들의 전반적인 출하량도 감소하는 추세이다. 보고서에 따르면 올해 1월 중국 전체 스마트폰용 OLED 패널 출하량은 1,270만대로 지난해 12월 1,740만대와 비교해 27% 감소하였다.

‘중국 동향 보고서’에서는 BOE의 감소된 Apple향 출하량 전망치를 비롯한 중국 주요 패널 업체들의 최신 이슈와 라인 동향 및 출하량, 업체 장비 공시와 신제품 목록 등 중국 디스플레이 업계 동향에 대한 다양한 정보들을 제공한다. 해당 보고서는 유비리서치 홈페이지에서 문의가 가능하다.

[동영상] 2021 소형 OLED실적과 전망에 대하여

/카테고리: /작성자: olednet[유비리서치 중국동향 보고서] 2021년 4분기 중국 패널업체 스마트폰용 OLED패널 전체 출하량, 3분기 대비 26% 증가

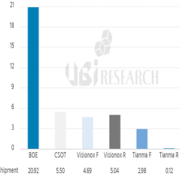

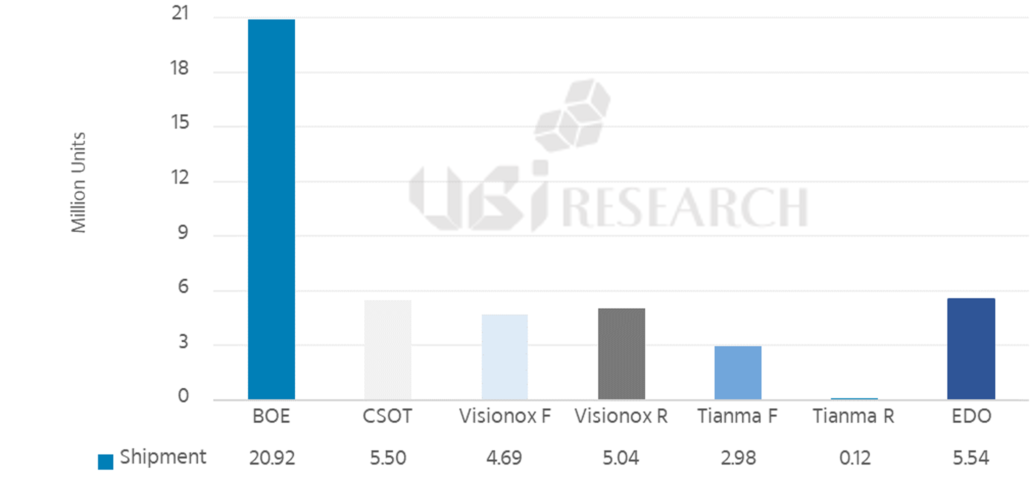

/카테고리: /작성자: olednet최근 유비리서치가 발간한 ‘2월 1차 중국동향 보고서’에 따르면 2021년 4분기 중국 패널업체들의 스마트폰용 OLED 패널 전체 출하량은 4,480만대로 전분기 3,557만대 대비 26% 증가하였다. 업체별로는 BOE가 2,090만대를 출하하며 46.7%의 점유율을 차지하였고, Visionox가 970만대, EverDisplay Optronics가 550만대, CSOT가 550만대, Tianma가 310만대를 출하하였다.

기판별로 flexible OLED 패널 출하량은 BOE가 2,090만대로 가장 많았고, CSOT가 550만대, Visionox가 470만대, Tianma가 300만대였다. BOE의 패널 출하량은 530만대 증가로 전분기 대비 가장 많이 증가하였으며, Visionox가 190만대, Tianma가 100만대 증가하였다. CSOT의 패널 출하량은 전분기 대비 30만대 감소하였다.

Rigid OLED 패널 출하량 부분에서는 EverDisplay Optronics가 554만대를 출하하며 3분기 대비 출하량이 8만대 감소했지만, 점유율 52%로 rigid OLED 패널 출하량 1위를 유지했다. 2위인 Visionox는 3분기 대비 43% 증가한 504만대를 출하하며 EverDisplay Optronics를 추격했다. Tianma의 rigid OLED 패널 출하량은 12만대로 1%의 점유율에 그쳤다.

해당 내용은 ‘유비리서치 중국동향 보고서’에서 확인 가능하며, 보고서 문의는 유비리서치 홈페이지에서 가능하다.

중국 폴더플 폰 줄줄이 잇단 출시로 폴더블 폰 시장 노린다.

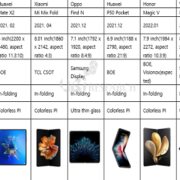

/카테고리: /작성자: olednet작년 삼성전자가 출시한 폴더블폰 갤럭시Z 폴드3, 플립3가 흥행에 성공하면서 폴더블폰 대중화에 대한 기대감이 높아지고 있다. 중국 업체 Huawei, Xiaomi, Oppo등도 잇달아 폴더블폰을 출시 하고있다.

Huawei에서는 중국 최초 폴더블 폰으로 2019년 ‘Mate X’ 출시를 시작으로 매년 ‘Mate X’ 시리즈를 출시 하고있다. ‘Mate X’와 2020년에 출시 된 ‘Mate Xs’는 8인치 크기에 아웃 폴딩 방식이 적용되었으며, 외부 디스플레이는 6.6 인치 크기로 해상도1148 x 2480, 화면비는 19.5:9이다.

2021년 2월에 출시된 ‘Mate X2’는 내부 디스플레이는 동일한 8인치 크기, 외부 디스플레이는 6.45인치 크기의 OLED가 사용되었고, 외부 디스플레이의 해상도는 1160 x 2700이며, 화면비는 21:9이다. 커버 윈도우 소재로 colorless PI가 사용되었다. 차이점은 아웃 폴딩 방식에서 인폴딩 방식으로 바뀌었다는 것이다.

또한 2021년 12월 삼성 플립3와 유사한 클램셀 형식의 ‘P50 Pocket’을 출시했다. 6.9인치 내부 디스플레이에, 120Hz 고주사율, 21:9 화면비율로 커버 디스플레이는 1.1인치로 원형으로 되어있다.

올 초 2022년 1월 10일에는 Honor가 새로운 폴더블폰 Magic V를 발표하였다.

Magic V는 8인치, 90Hz의 내부 패널과 6.5인치, 120Hz 외부 패널이 적용되었으며, 커버 윈도우는 colorless PI이며, BOE B11(Mianyang) 라인에서 내부/외부 패널 모두 제작되고 있다. 초기물량은 5만대 정도로 예상되며, 총 물량은 10~20만대로 추정된다.

향후 판매 상황에 따라서 Visionox 패널 사용 여부가 결정될 것으로 전망된다.

Vivo에서도 새로운 폴더블 ‘NEX fold‘폰을 출시 예정이다. Vivo는 넥스 폴드(NEX FOLD), 넥스 롤(NEX ROLL), 넥스 슬라이드(NEX SLIDE) 등 3종 상표를 출원했다.

NEX fold 폰의 내부 패널은 8.03인치 QHD 120Hz, 외부 패널은 6.53인치, FHD 120Hz로 내부, 외부 주사율이 120Hz로 동일 하며, 패널 공급사는 삼성디스플레이로 LTPO 기판이 적용되며, 커버 윈도우는 30 um 두께의 UTG가 적용될 계획이다.

2022년 3월에 출시할 예정이라고는 하지만 아직 정식으로 발표되지는 않았다.

Source: GSMArena.com, LETSGODISITAL, UBI Research DB

삼성디스플레이는 커버 윈도우를 UTG(Ultra thin glass)를 적용하고 있고, 중국 패널 업체는 대부분Colorless PI를 사용하고 있다. 중국의 세트 업체들이 앞서 폴더블 출시를 앞다투어 발표하고 있지만, SNS에서는 접히는 부분이 유지되지 못하는 내구성 문제점이 제기되고 있다. 중국 패널 업체들은 아직 기술 및 원가 경쟁력 측면에서 삼성디스플레이와의 격차가 크다는 것을 알 수 있다.

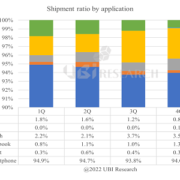

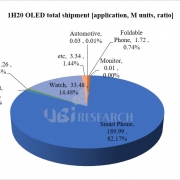

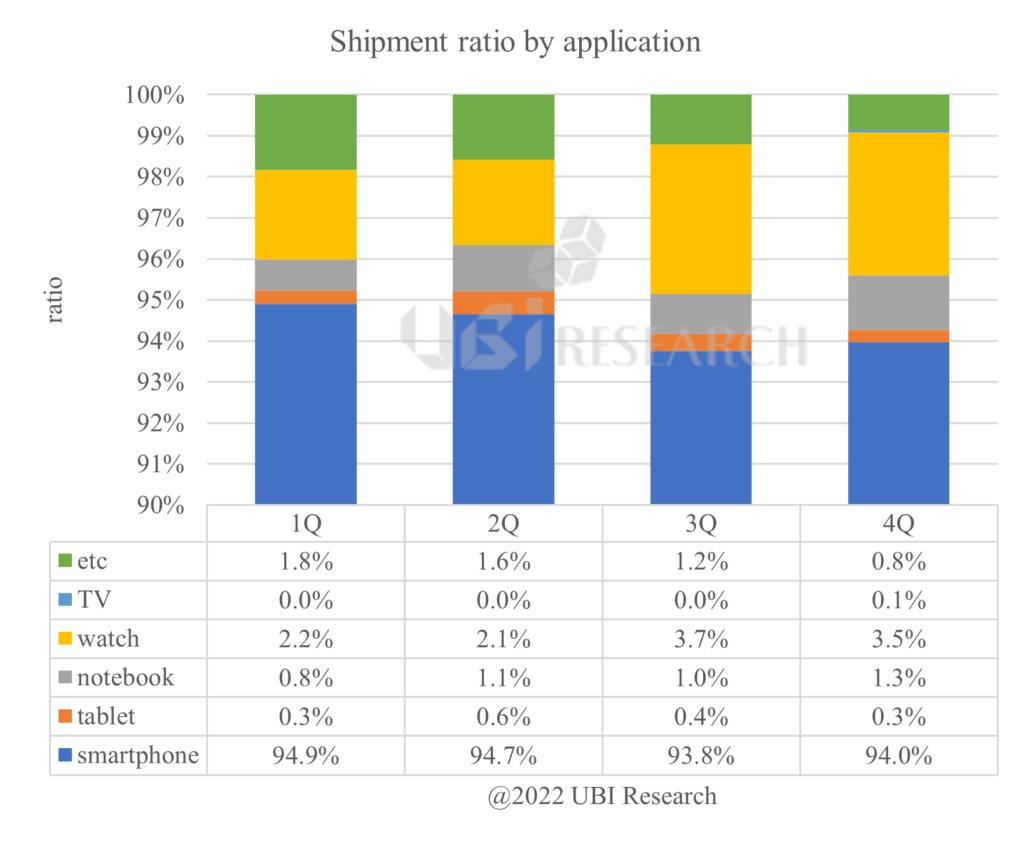

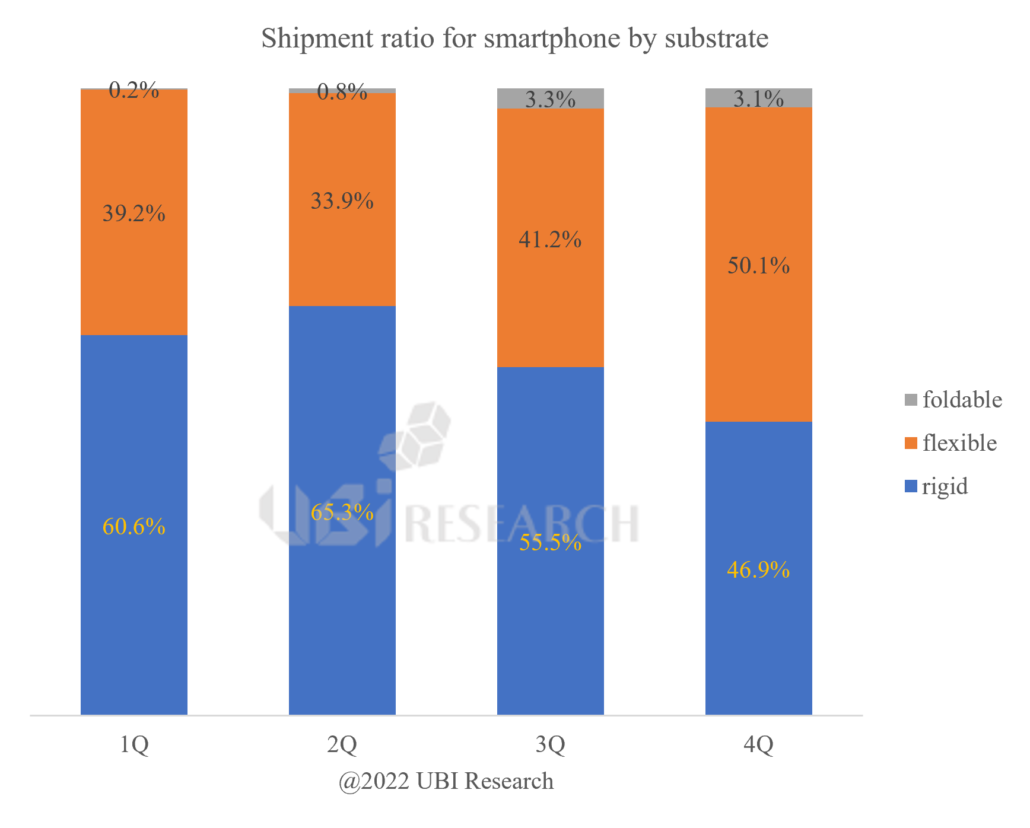

SDC, 4Q2021 스마트폰 출하량 가장 높은1억2500만 대, flexible OLED 점유율 50.1%

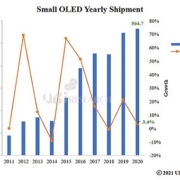

/카테고리: /작성자: olednet유비리서치 Weekly Report에 따르면, 삼성디스플레이의 2021년 OLED 출하량은 4억8천만대로 집계되었다. 분기별로

보면 4사분기가 1억3300만대로서 출하량이 가장 많았고, 다음은 3사분기로서 1억2900만대이다.

삼성디스플레이가 2021년에 출하한 OLED의 응용 제품은 스마트폰과 워치, tablet PC, notebook, TV 등이다. TV용 OLED는 지난 4사분기에 출하가 시작되었다. TV용 OLED 출하는 2013년에 대형 사업을 중지한 이후로 8년 만이다.

삼성디스플레이의 스마트폰용 OLED 출하량은 4억5600만대이며 전체 출하량의 94.3%이다. 워치용 OLED 출하량은 1400만대이며 2.9%이다.

2021년에 괄목할 성장을 한 제품은 노트북용 OLED이다. 500만대가 출하되어 tablet PC 190만대보다 2.5배의 높은 성장을 나타내었다.

2021년 삼성디스플레이의 스마트폰용 출하량을 분기별로 분석해 보면, 4사분기에 1억2500만대가 출하되어 가장 높은

실적을 나타내고 있다. 4사분기에는 Apple의 iPhone용 OLED 출하량이 많았기 때문이다. 2021년 iPhone향 OLED는

1억200만대가 출하되었으며, 4사분기에 4540만대가 Apple에 공급되었다. 그래서 4사분기의 flexible OLED 출하량

점유율은 50.1%로서 가장 높게 나타났다.

2021년 flexible OLED와 rigid OLED 출하량은 각각 1억9천만대와 2억5700만대로 집계되었으며, 년간 출하량 점유율은

각각 41.6%와 56.5%이다. 2021년 foldable OLED 출하량은 877만대이며, 출하량 점유율은 1.9%이다.

글로벌 공급망 재편, OLED 위기와 기회

/카테고리: /작성자: olednetLG디스플레이, 2021년 매출액 사상 최대 기록, 3년만에 흑자전환 성공

/카테고리: /작성자: olednet

LG디스플레이가 역대 최대 매출을 올리는 것과 동시에 3년 만에 흑자 전환에도 성공했다. 지난 26일, LG디스플레이가 2021년 연간 매출 29조 8,780억원, 영업이익 2조 2,306억원을 달성했다고 발표했다. LG디스플레이는 “프리미엄 시장에서 OLED 패널의 대형화와 중소형 OLED 사업기반 강화, IT제품 중심의 LCD 구조 혁신 등이 성과를 낸 데 따른 결과”라고 설명했다. 지난해 전체 TV 시장이 역성장하는 가운데 LG디스플레이는 대형 OLED 사업을 견인하며, OLED TV용 패널 출하량은 전년 대비 70% 이상 큰 폭으로 성장하는 등 성과를 본격화해 하반기 흑자 전환하며, 연간으로는 손익분기점 수준에 도달했다.

LG디스플레이는 전년도 실적발표에 이어 “올해는 전년 대비 20% 이상의 출하량 성장과 강화된 사업역량을 기반으로 수익성을 단계적으로 확대해 나갈 계획”이라며, “2분기부터는 ‘OLED.EX’를 OLED TV패널 전 시리즈에 적용하여 프리미엄 TV 시장내 OLED 대세화를 가속화 하겠다”라고 발표했다. OLED.EX는 OLED 화질의 핵심인 유기발광소자에 ‘중수소 기술’과 ‘개인화 알고리즘’을 적용시켜 화면밝기(휘도)를 30% 높이고, 베젤은 30% 줄인 TV 패널이다. 중소형OLED의 경우에는 모바일 부분에서 하반기 신모델 및 하이엔드 제품 확대로 수익성을 개선하고, 모빌리티 산업 전반으로의 확장을 추진할 계획이다. LCD부분은 IT제품 중심의 선택과 집중 전략을 지속한다.

LG디스플레이는 OLED 시장의 새 경쟁자로 등장한 삼성디스플레이에 대해서도 자신감을 드러냈다. 이태종 대형마케팅 담당은 삼성디스플레이의 QD-OLED 대비 LG디스플레이 의 경쟁력을 묻는 질문에 “경쟁사 제품이 아직 출시되지 않아 실제 출시 이후에나 정확한 비교가 가능할 것”이라며, “이미 10년 이상 사업을 해온 LG디스플레이 가 제품과 원가 경쟁력, 규모의 경제, 고객 등 종합적 경쟁력은 훨씬 우위에 있다고 생각한다. 이런 격차를 앞으로도 더 확대해 나갈 것”이라고 강조했다.

CFRP, 폴더블 OLED의 핵심 재료 될까

/카테고리: /작성자: olednet2021년 하반기에 출시된 삼성전자의 ‘Galaxy Z Fold3’에는 폴더블폰 최초로 펜 기술이 적용되었다. Galaxy Z Fold3가 출시되기 전, 펜 방식으로 active electrostatic solution(AES)이 적용될지 electro magnetic resonance(EMR)가 적용될지 많은 추측이 있었으나, 최종적으로 EMR 방식이 적용되었다.

<삼성전자의 Galaxy Z Fold3, source: Samsung.com>

삼성 디스플레이는 디지타이저의 유연성 이슈를 극복하기 위해, 패널 양 옆에 1장씩의 디지타이저를 배치하였으며, 터치 인식 방해가 있을 수 있는 메탈 플레이트 대신 탄소섬유강화플라스틱(carbon fiber reinforced plastic, CFRP)를 사용하였다.

폴더블 OLED 용으로 CFRP를 생산하는 대표적인 업체는 라컴텍이 있으며, TORAY와 희성촉매, 풍산 등도 CFRP를 개발 중이다.

최근 BOE나 CSOT, Visionox등 중국 패널 업체들도 CFRP 업체들에 해당 재료 공급을 문의하고 있으나, 상황이 여의치 않은 것으로 알려졌다. 기존 패널 업체와의 관계도 고려해야 하며, 폴더블 OLED 용으로 CFRP를 양산하는 업체수도 많지 않기 때문이다.

폴더블 기기가 기존의 스마트폰 시장뿐만 아니라 향후 노트와 태블릿 PC 시장까지 침투하기 위해서는 펜 기술 적용이 필수이기 때문에, CFRP는 폴더블 OLED의 핵심 재료가 될 것으로 예상된다.

[동영상][CES2022] Hisense TV

/카테고리: /작성자: olednet[동영상][CES2022] BOE Booth

/카테고리: 동영상 /작성자: olednet[동영상] [CES2022] SAMSUNG Booth Tour

/카테고리: OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오, OLED 비디오 /작성자: olednet[동영상] [CES2022] Samsung Press Conference

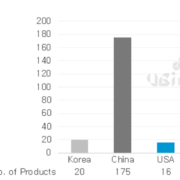

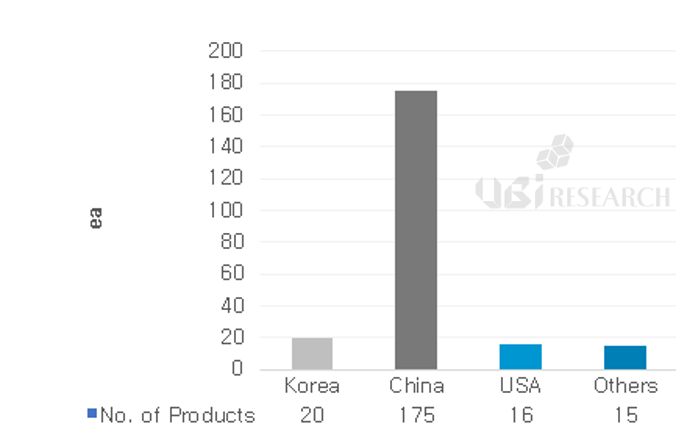

/카테고리: /작성자: olednet2021년 출시된 중국 OLED 스마트폰, 2020년 대비 62% 증가

/카테고리: /작성자: olednet2021년 출시된 중국 OLED 스마트폰, 2020년 대비 62% 증가

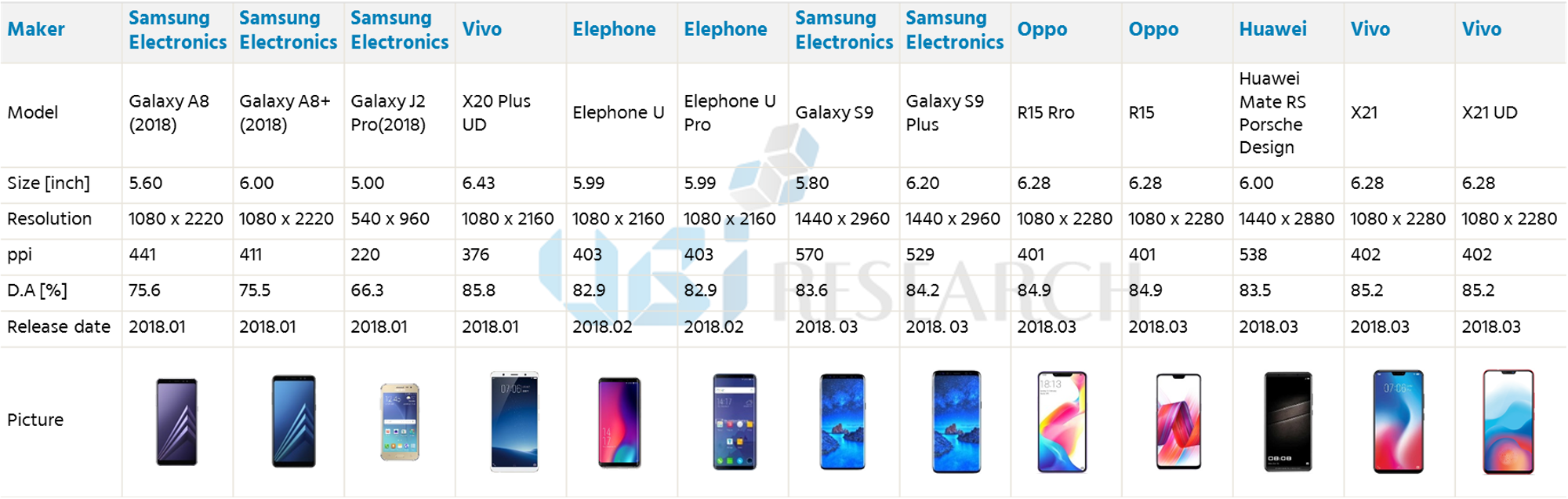

2021년에 출시된 총 226개의 OLED 스마트폰 중 중국이 175개를 출시하였다. 이는 77.4%라는 압도적인 점유율이다. 한국은 2020년 39개 대비 절반으로 감소한 20개를 출시하였고, 미국이 16개, 그 외 국가가 15개를 출시하였다.

사이즈별로는 6인치대 제품이 218개로 96.5%의 점유율을 차지하며, 6인치 제품이 주류로 자리 잡았음을 보여주었다. 그 외 8인치대 제품이 3개, 5인치대와 7인치대 제품이 2개, 4인치대 제품이 1개 출시되었다. 7인치 이상 제품은 모두 폴더블 제품이었다.

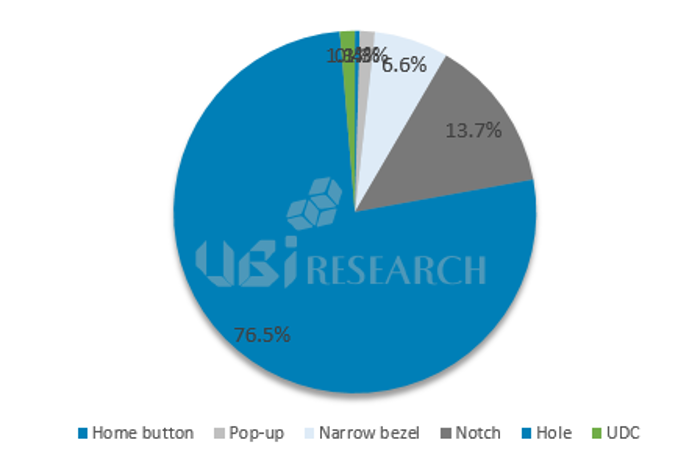

디스플레이 디자인별로는 펀치 홀 모델이 173개로 가장 많이 출시되었으며 노치 모델이 31개, narrow-bezel 모델이 15개, under display camera(UDC)와 pop-up camera 모델이 각각 3종, 홈 버튼이 들어간 제품이 1종 출시되었다.

마지막으로, 스마트폰 크기 대비 디스플레이 비율인 D.A(display area)에서는 80~90%에 속하는 제품은 194개로 85.8%의 비율을 차지했고, 90%이상은 29개, 80%미만은 1개 출시되었다. 홈 버튼이 없어지고 노치 디자인이 감소하며, 풀 스크린 형태의 스마트폰의 지속적인 출시로 평균적인 D.A가 높아졌다. D.A가 가장 높은 제품은 94.9%로 Honor의 Magic3 시리즈가 차지하였다.

[동영상] [CES2022] Sony Press Conference

/카테고리: /작성자: olednetLG디스플레이, ‘CES 2022’서 OLED.EX, 투명ㆍ플렉시블 OLED 솔루션 등 혁신 기술로 새로운 고객경험 제안

/카테고리: /작성자: olednetLG디스플레이, ‘CES 2022’서 OLED.EX, 투명ㆍ플렉시블 OLED 솔루션 등 혁신 기술로 새로운 고객경험 제안

■ ‘Display Your Universe’ 테마로 고객의 일상 바꿔갈 다양한 디스플레이 혁신 기술 전격 공개

■ 중수소ㆍ개인화 알고리즘으로 화질 혁신한 ‘OLED.EX’, 쇼핑몰ㆍ지하철ㆍ사무실ㆍ가정 등 다양한 일상생활 공간의 미래상 제시하는 ‘투명ㆍ플렉시블 OLED 솔루션’, 10배 빠른 압도적 속도감의 ‘게이밍 OLED’ 및 세계 최대 사이즈인 ‘노트북용 17인치 폴더블 OLED’와 세계 최초로 공개되는 IT용 프리미엄 LCD 기술 ‘IPS Black’ 등 대거 선봬

■ LG디스플레이 뉴스룸에서 누구나 관람할 수 있는 ‘CES 2022’ 온라인 전시 상시 운영

LG디스플레이(대표이사 사장 정호영/www.lgdisplay.com)는 세계 최대 IT·가전 전시회인 ‘CES 2022’에서 ‘Display Your Universe’라는 테마로 다양한 디스플레이 혁신 기술을 전격 공개한다.

전시 테마인 ‘Display Your Universe’에는 디스플레이 혁신 기술을 통해 고객들의 복합적인 라이프 스타일과 다양한 요구에 부응하며, 차원이 다른 사용경험을 제공해 나가겠다는 의미가 담겨 있다.

LG디스플레이는 이번 전시에서 중수소ㆍ개인화 알고리즘으로 화질을 혁신한 ‘OLED.EX’, 일상생활 공간의 미래상을 제안하는 ‘투명ㆍ플렉시블 OLED 솔루션’, IT용 하이엔드 디스플레이 기술 ‘IPS Black’, ‘게이밍 OLED’ 및 ‘노트북용 17인치 폴더블 OLED’ 등의 혁신 기술을 대거 선보인다.

특히, 이러한 혁신 기술을 통해 디스플레이의 새로운 사용 가치를 경험하고, 더 나은 일상을 즐기는 고객의 모습을 영상으로 보여줄 계획이다.

■ 중수소ㆍ개인화 알고리즘으로 화질 혁신한 ‘OLED.EX’, 시청경험 업그레이드

LG디스플레이는 화질을 혁신한 차세대 OLED TV 패널 ‘OLED.EX’를 본격 선보인다.

‘OLED.EX’는 화질의 핵심이자 스스로 빛을 내는 유기발광 소자에 중(重)수소 기술과 개인화 알고리즘으로 이뤄진 ‘EX 테크놀로지’를 적용하여 화질을 혁신한 OLED TV 패널이다. 화면밝기(휘도)를 30% 높이고, 자연의 색은 보다 정교하게 재현해 냈을 뿐 아니라 화면의 테두리(베젤)를 기존 대비 30% 축소시켜 심미적 디자인과 시청 몰입감도 높였다.

LG디스플레이는 ‘OLED의 끊임없는 진화(Evolution)’를 통해 고객에게 ‘진화된 경험(Experience)’을 제공하겠다는 의미를 담아 ‘OLED.EX’로 명명했다.

한 단계 업그레이드된 시청경험을 제공하게 될 ‘OLED.EX’는 22년 2분기부터 OLED TV 패널 전 시리즈에 적용될 예정이다.

■ 쇼핑몰ㆍ지하철ㆍ사무실ㆍ가정 등 일상생활 공간의 미래상 제시 하는 ‘투명ㆍ플렉시블 OLED 솔루션’ 공개

LG디스플레이는 디지털 세상과 물리적 세상을 자연스럽게 연결하는 투명 OLED 솔루션으로 일상생활 공간의 미래상을 제시한다. 투명 OLED는 백라이트 없이 화소 스스로 빛을 내는 OLED의 장점에 기반한 기술로, 기존 유리를 대체할 수 있을 만큼 투명도가 높으면서도 선명한 화면을 구현해 다양한 정보, 그래픽 효과 등을 자연스럽게 제공한다. 또한 얇고 가벼워 교통, 건축 등 다양한 산업 분야에서 활용도가 높을 것으로 기대된다.

이번 전시에서는 쇼핑몰 등 상업시설에서 사용할 수 있는 신개념 투명 제품들을 공개한다. 특히, 기존에 55인치 투명 OLED 1장으로 제작했던 ‘투명 쇼윈도우’를 사용자 편의성 관점에서 혁신하여 상하좌우로 4장을 이어 붙인 확장된 형태로 선보인다. 해당 제품은 매장 크기에 맞춰 가로로 무한 확장이 가능하다. 또한 투명 OLED에 진열대를 결합한 제품 프로모션용 ‘투명 쇼케이스’는 진열된 상품과 상품 정보, 그래픽 효과 등을 함께 제공해 광고 효과를 극대화할 수 있는 것이 특징이다.

지하철 유리창을 통해 바깥 풍경을 보는 동시에 운행스케줄, 위치정보, 일기예보나 뉴스와 같은 생활정보도 살펴볼 수 있는 ‘지하철 윈도우용 투명 OLED’도 선보인다. 모빌리티 분야에 이러한 제품이 확대 적용되면, 유명 랜드마크, 관광명소 등을 지날 때 시간과 장소에 적합한 각종 정보 및 광고 등을 증강현실처럼 유리창에 바로 띄워 고객들에게 새로운 경험을 제공할 수 있을 것으로 전망된다.

사무공간에 적용할 수 있는 ‘투명 스마트 윈도우’는 사무실 외부 창문에 투명 OLED를 적용해 탁트인 전경을 보면서도 화상회의, 프레젠테이션, 엔터테인먼트 등의 용도로 사용할 수 있다. 기존TV, 모니터 등이 차지하던 공간을 절약할 수 있어 개방감을 높이는 등 차별화된 미래형 사무공간을 가능케 한다.

이외에도 미래 가정용 디스플레이의 발전 방향을 제시할 인테리어용 홈 스크린 콘셉트 ‘투명 쉘프(Shelf)’도 있다. 투명한 화면이 거실벽과 조화를 이뤄 고급스러운 인테리어 효과를 낼 뿐 아니라, 영상감상, 아트 갤러리, 올웨이즈 온 디스플레이(화면을 켜지 않아도 시계 등을 항상 표시해주는 기능)모드 등으로 폭넓게 활용할 수 있다.

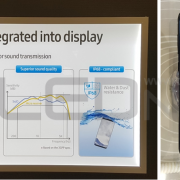

또한 얇고 가벼워 휘어질 수 있는 OLED의 무한한 확장성을 바탕으로 미래형 플렉시블 OLED 솔루션을 공개한다. ‘버추얼 라이드’는 55인치 플렉시블 OLED 3대를 바닥부터 천장까지 연결한 대형 스크린과 운동기구를 합친 콘셉트로 실내에서도 마치 야외를 달리는 듯한 생동감을 전달한다. 화면 자체에서 소리가 나는 55인치 커브드 CSO(Cinematic Sound OLED)패널과 리클라이너 소파를 결합시킨 ‘미디어 체어’는 사용 편의성을 높이면서도 몰입감을 극대화시킨다.

게이머들의 극찬을 받고 있는 ‘게이밍 OLED’는 LCD 게이밍 모니터 대비 10배 빠른 응답속도와 역잔상 없는 끊김없이 부드러운 화면, 몰입감 넘치는 궁극의 화질, 오래 집중해도 눈이 피로하지 않는 편의성 등을 자랑한다. 22년에는 게이밍에 최적화된 48인치와 42인치의 OLED 디스플레이를 출시할 계획이다.

‘세계 최대 17인치 폴더블 노트북용 OLED’는 IT기기에 적합한 높은 신뢰성을 갖추고 있으며, 접히는 부분에 주름이 거의 없어 자연스러운 화면을 즐길 수 있는 제품이다. 필요에 따라 태블릿, 노트북, 휴대용 모니터 등으로 다양하게 활용 할 수 있을 뿐 아니라 토탈 터치 솔루션이 탑재되어 있어 핑거 터치와 펜 터치 모두 사용 가능하다.

■ IT용 프리미엄 LCD 기술, ‘IPS Black’ 세계 최초 공개

LG디스플레이는 IT용 프리미엄 LCD 기술인 ‘IPS Black’을 세계 최초로 공개한다. ‘IPS Black’은 기존 IPS 제품보다 35% 더 깊은 블랙을 구현함으로써 명암비, 시야각, 어두운 부분에서의 섬세한 색 표현을 향상시킨 기술이다. 디테일에 민감한 전문가를 위해 실제와 같은 압도적인 선명함과 정확한 컬러를 표현해 냈고, 눈의 편안함을 위해 블루라이트 발생량을 낮췄다. 또한 상하좌우 화면의 테두리가 거의 없는 LG 디스플레이만의 4면 보더리스 디자인을 제공한다. 이번 전시에서는 ‘IPS Black’이 적용된 27인치 UHD 모니터용 제품이 공개된다.

이번 ‘CES 2022’ 전시 제품은 1월 4일 오전 10시(한국시간)부터 3월 31일까지 CES 공식 홈페이지에서 온라인을 통해 고객사를 대상으로 공개되며, LG디스플레이 뉴스룸(https://news.lgdisplay.com/kr/)에서 운영되는 개방형 전시를 통해서도 누구나 상시 관람할 수 있다.

LG전자 TV·모니터 3총사, 디자인·편의성 두 마리 토끼 잡았다…外

/카테고리: /작성자: olednet[뉴스1=정상훈 기자] LG전자가 최근 내놓은 TV와 모니터 신제품들이 MZ세대를 중심으로 호평을 받고 있다. 사용자 중심의 편의성은 물론, 디자인까지 갖추면서 ‘두 마리 토끼’를 잡았다는 평가다.

[아주경제=김수지 기자] 지난 11월 삼성디스플레이가 퀀텀닷(QD)-OLED를 본격 양산하면서 대형 OLED라는 신시장에 진입한 데 대한 환영이었다. 사실상 LG디스플레이가 단독 견인해오던 대형 OLED 시장에서 경쟁사의 진입이 반가울 수만은 없다는 게 통상적인 업계 시각이다.

[한국일보] 이엠앤아이(대표 고창훈)는 OLED(유기발광다이오드) 소재 전문기업으로 기술혁신을 통해 고품질의 제품을 공급하고 있다. 고창훈 대표는 세계 OLED 시장의 성장세를 보여주는 지표로 통하는 미국 유니버셜디스플레이(UDC)의 전 한국 대표 출신이다.

[전자신문=박태준, 권동준 기자] 세계 반도체 기업이 ‘CES 2022’에서 격돌한다. 반도체 공급 부족을 타개할 신기술 전략이 관심 대상이다. 디스플레이 업계는 미래 디스플레이 소개에 초점을 맞춘다.

[뉴시스=이재은 기자] 세계 최대 국제IT·전자제품 박람회 ‘CES 2022’에 삼성전자, LG전자 등 주요 기업들이 신기술과 신제품을 선보이기 위한 막바지 준비에 매진하고 있다.

[아주경제=박성준 기자] 올해 우리나라 수출액이 역대 최고치를 경신하며 새로운 역사를 기록했다. 올해 12월 20일까지의 연간 누계 수출액은 6207억 달러로 말일까지의 예상 수출액을 합산한다면 6400억 달러를 넘게 된다. 이는 무역통계를 작성한 1956년 이래 66년 만의 쾌거다.

[전자신문=양민하 기자] 삼성전자는 올해에 이어 새해에도 글로벌 스마트폰 시장 1위 자리를 유지할 것으로 관측된다. 시장조사업체 카운터포인트리서치에 따르면 올 3분기 삼성은 한국을 비롯한 전세계 43개국에서 1위를 차지, 총 6900만대를 출하하며 점유율 20%를 기록했다.

삼성디스플레이, 폴더블 필두 ‘초격차’ 확대… 중소형 OLED 입지 굳건…外

/카테고리: /작성자: olednet[뉴데일리=이성진 기자] 삼성디스플레이가 스마트폰용 OLED 점유율 1위를 수성하고 있는 가운데 시장이 확대되고 있는 폴더블 등 차세대 제품을 잇따라 내놓으며 중소형 OLED 선도기업 입지 굳히기에 나선다.

[IT조선=이광영 기자] 오창호 LG디스플레이 대형사업부장(부사장)이 미니 LED TV가 눈 건강에 나쁜 제품이며, 유기발광다이오드(OLED)를 적용한 패널이 더 낫다는 입장을 명확히 했다. 삼성전자가 올해 QD-OLED 시장에 진출한 것에 대해 OLED 시장 성장의 계기가 될 것이라며 환영의 뜻을 밝혔다.

[아이뉴스24=민혜정 기자] LG디스플레이가 내년 유기발광다이오드(OLED) TV용 패널을 1천만대 출하할 것이라고 내다봤다. 이는 올해보다 200만대 가량 늘어난 수준이다.

LG디스플레이는 OLED TV 패널 시장에서 독주 중인 기세를 내년에도 이어간다는 계획이다. 이를 위해 굳히기 전략으로 OLED 화질의 핵심인 유기발광 소자에 ‘중(重)수소’를 적용해 제품력을 끌어올릴 예정이다.

[데일리안=이홍석 기자] LG디스플레이가 다양한 유기발광다이오드(OLED) 솔루션으로 신시장 개척에 적극 나선다.

커브드(Curved·곡면), 플렉시블(Flexible·휘어지는), 벤더블(Bendable·구부러지는), 트랜스페어런트(Transparent·투명) 등 다양한 폼팩터(Form Factor·형태)로 플랫(Flat·평면) 그 이상의 시장을 창출한다는 계획이다.

[더벨=손현지 기자] 삼성전자가 내년 유기발광다이오드(OLED) TV 판매 목표치를 설정하고 본격적으로 생산에 돌입한다. 그간 액정표시장치(LCD) TV 생산을 고집해왔던 만큼 OLED TV 시장 진입 자체 만으로도 주목을 받고 있다.

LG디스플레이, 중수소▪개인화 알고리즘으로 화질 혁신한 차세대 TV 패널 ‘OLED.EX’ 발표

/카테고리: /작성자: olednet

■ OLED 화질의 핵심인 유기발광 소자에 ‘중(重)수소 기술’과 ‘개인화 알고리즘’을 적용해 화면밝기(휘도)를 30% 높이고, 자연의 색은 보다 정교하게 재현하는 ‘OLED.EX’ 첫 공개

■ OLED 패널 개발 10년 기술력 결집한 ‘EX 테크놀로지’로 TV 화질의 한계 또 한 번 뛰어넘어

1) TV 패널로는 최초로 유기발광 소자의 주요 요소인 수소 원소를 보다 강력하고 안정적인 중수소로 바꿔 더 밝은 빛을 내는 고효율 소자 완성

2) 독자 개발한 개인화 알고리즘이 시청 패턴에 따라 유기발광 소자의 사용량 예측 및 에너지 투입량 정밀 제어, 정교한 영상 디테일 표현

3) 베젤 30%나 줄여 심미적 디자인 및 시청 몰입감도 구현

■ 내년 2분기부터 ‘OLED.EX’를 OLED TV 패널 전 시리즈에 적용, 프리미엄 TV 시장 내 ‘OLED 대세화’ 가속

■ LG디스플레이 오창호 대형 사업부장(부사장), “OLED 소자의 진화, 알고리즘의 진화, 디자인의 진화를 통해 소비자들에게 차별화된 고객 경험을 지속적으로 제공해 나갈 것”

LG디스플레이(대표이사 사장 정호영/www.lgdisplay.com)가 29일 서울 강서구 소재 LG사이언스파크에서 화질을 혁신한 차세대 OLED(유기발광다이오드) TV 패널 ‘OLED.EX’를 발표했다.

‘OLED.EX’는 OLED 화질의 핵심이자 스스로 빛을 내는 유기발광 소자에 ‘중(重)수소 기술’과 ‘개인화 알고리즘’으로 이뤄진 ‘EX 테크놀로지’를 적용한 패널이다. 기존 OLED 대비 화면밝기(휘도)를 30% 높이고, 자연의 색은 보다 정교하게 재현한다.

LG디스플레이는 ‘OLED의 끊임없는 진화(Evolution)’를 통해 고객에게 ‘진화된 경험(Experience)’을 제공하겠다는 의미를 담아 차세대 패널의 브랜드를 ‘OLED.EX’로 명명했다.

OLED는 별도의 광원인 백라이트 없이 화소 하나하나가 스스로 빛을 내는 디스플레이로, 완벽한 블랙 등 정확하고 풍부한 색표현력과 현존 최고 수준의 응답속도를 갖췄다.

LG디스플레이는 지난 2013년 세계 최초로 OLED TV 패널 양산에 성공한 이후, 10년간 축적된 OLED 기술력을 결집해 차세대 제품인 ‘OLED.EX’로 TV 화질의 한계를 또 한번 뛰어넘었다고 설명했다.

■ OLED 패널 개발 10년 기술력 결집한 ‘EX 테크놀로지’로 TV 화질의 한계 또 한 번 뛰어넘어

‘EX 테크놀로지’는 화질의 핵심인 유기발광 소자에 ‘중수소 기술’과 ‘개인화 알고리즘’을 적용해, 한 차원 더 강인한 소자를 완성시키고 이를 정밀하게 제어하는 것이 특징이다.

햇살이 강물에 반사되어 반짝이는 입자들이나, 나뭇잎의 결 하나하나와 같은 사물의 디테일까지도 사실적이고 입체감있게 표현하고, 원작이 의도한 색을 왜곡없이 정확하게 전달한다.

○ 중수소로 더 밝은 빛 내는 고효율 소자 개발

LG디스플레이는 TV 패널로는 최초로 유기발광 소자의 주요 요소인 수소 원소를 보다 강력하고 안정된 구조의 ‘중수소’로 바꿔, 더 밝은 빛을 내는 고효율 소자를 개발하는 데 성공했다.

중수소는 ‘더 무거운 수소’라는 의미와 같이 일반 수소보다 2배 무거우며, 약 6,000개의 수소 원소 중 1개 꼴로 자연계에 극소량 존재한다. LG디스플레이는 물에서 중수소를 추출해 유기발광 소자에 적용했다.

중수소를 적용한 소자는 기존 소자보다 물리적으로 안정되고 강해져 밝기를 높여도 고효율을 유지하며, 오랫동안 안정적으로 작동한다.

○ 개인화 알고리즘으로 영상의 디테일 더욱 정교하게 표현

LG디스플레이가 독자 개발한 머신러닝 기반의 ‘개인화 알고리즘’은 유기발광 소자를 더욱 스마트하게 제어하는 역할을 한다.

사용자 개개인의 시청 패턴을 학습한 후 3,300만개(8K 해상도 기준)에 이르는 유기발광 소자의 개별 사용량을 예측해 에너지 투입량을 정밀하게 제어함으로써 영상의 디테일과 색을 더욱 정교하게 표현한다.

○ 베젤 30% 줄여 심미적 디자인 및 몰입감 구현

‘OLED.EX’는 디자인 측면에서도 한 차원 진화했다.

고도화된 OLED 제조 기술을 통해 기술적 한계로 여겨졌던 OLED 패널의 베젤을 65인치 기준으로 기존 6밀리미터(mm) 대에서 4밀리미터 대로 30%나 줄여, 심미적으로 뛰어난 디자인과 더욱 몰입감 있는 화면을 제공한다.

■ 내년 2분기부터 ‘OLED.EX’를 OLED TV 패널 전 시리즈에 적용,

프리미엄 TV 시장 내 ‘OLED 대세화’ 가속

LG디스플레이는 2022년 2분기부터 ‘OLED.EX’를 파주와 광저우에서 생산하는 OLED TV 패널 전 시리즈에 적용한다는 방침이다.

이를 통해, OLED의 진화된 고객 경험을 제공하고, 프리미엄 TV 시장 내 ‘OLED 대세화’를 가속해 나갈 계획이다.

LG디스플레이의 OLED TV 패널 판매량은 2013년 양산 첫 해 20만대로 시작해 양산 7년 만인 지난해 초 누적 1,000만대를 돌파한데 이어, 약 2년 만인 최근 누적 2,000만대를 넘어서며 가파르게 성장하고 있다.

이날 LG디스플레이 대형 사업부장 오창호 부사장은 “올해 전체 TV 시장이 지난해 대비 12% 역성장하는 와중에도, OLED 제품은 약 70% 성장이라는 성과를 거두었다”며 “OLED 소자의 진화, 알고리즘의 진화, 디자인의 진화를 통해 소비자들에게 차별화된 고객 경험을 제공해 나갈 것”이라고 밝혔다.

OLED TV 시장 쑥쑥 큰다… 삼성전자 – LGD ‘TV 동맹’ 맺나…外

/카테고리: /작성자: olednet[한국경제=강경주 기자] 28일 가전업계에 따르면 삼성전자는 삼성디스플레이로부터 퀀텀닷(QD)-OLED를 공급받아 내년 QD-OLED TV를 공개할 계획이다. QD-OLED TV는 이른바 ‘이재용 TV’라고 불릴 정도로 차세대 삼성전자 TV의 대표 제품이 될 것으로 평가받는다.

[파이낸셜 뉴스=김경민 기자] 내년 베이징 동계올림픽(2월)과 카타르 월드컵(11월) 등 대형 스포츠 이벤트 호재에도 전 세계 TV 시장이 역성장할 것으로 전망된다.

코로나19로 인한 펜트업(억눌렸던 수요가 폭발하는 현상) 효과가 사실상 끝나면서 TV 시장이 침체될 것으로 보인다. 이에 따라 삼성전자와 LG전자는 프리미엄 제품군인 유기발광다이오드(OLED) TV 판매를 통해 수익성 극대화에 나선다는 전략이다.

[IT조선=이광영 기자] 삼성전자가 CES 2022에서 첫 OLED 기반 TV인 QD디스플레이(QD-OLED) TV를 공개하지 않는 것으로 확인됐다. 제품 공개 후 판매량이 적은 QD-OLED TV를 전면에 내세우는 것이 부담이 될 수 있다는 점도 CES에서 소개하지 않는 주요 원인이 된 것으로 파악된다.

[국민일보=김준엽 기자] 삼성과 LG가 ‘OLED(올레드) TV’ 동맹을 맺을 것으로 보인다. 한때 날선 공방을 벌이기도 했던 두 회사가 협력으로 돌아선 배경에는 ‘얻을 게 많다’는 판단이 자리한다. 다만 바라보는 지향점은 다르다. 삼성은 단기적으로 중국 LCD업체 견제, LG는 시장 확장을 목적으로 한다.

[동영상] 미리 보는 2022년 OLED 산업의 이슈

/카테고리: /작성자: olednet[동영상] 2021년 3사분기 중대형 OLED 시장 실적과 전망

/카테고리: OLED 비디오 /작성자: olednet[동영상] 2021년 3사분기 모바일기기용 OLED 시장 실적과 전망

/카테고리: /작성자: olednet스마트폰과 폴더블용 OLED 출하량 2025년에는 7억대 돌파 예상

/카테고리: /작성자: olednet지난 19일에 열린 유비리서치의 ‘2021년 하반기 OLED 결산 세미나’에서 유비리서치 이충훈 대표는 소형/중대형 OLED 산업 결산 및 향후 시장전망에 대해서 발표하였다.

이 대표는 “3사분기 전체 모바일 기기용 OLED 매출액은 103억달러로 2사분기 대비 23.6%, 작년 동기 대비 64.1% 성장하였으며, 이 중 스마트폰용 OLED가 92억달러, 스마트워치용 OLED가 6억 달러이며 폴더블폰용 OLED는 3사분기 5.4억 달러로 처음으로 의미 있는 수치로 성장하였다”고 언급했다.

이 대표가 발표한 바에 따르면 3사분기 스마트폰과 폴더블폰의 출하량 합계는 1.67억개로 전분기 대비 22.7%, 전년 동기 대비 55.3% 증가하였다. 이 대표는 “2020년에 코로나19의 확산과 Huawei의 제재에 의해 스마트폰 시장이 위축됐지만 Apple의 아이폰12의 인기 등에 힘입어 2021년에는 이러한 상황에서 벗어나 시장이 성장하고 있다”고 분석했다.

패널 업체별 3사분기 스마트폰용 OLED 출하량을 비교해보면 삼성디스플레이가 72.9%, 그 뒤를 BOE와 LG디스플레이가 각각 9.4%, 5.8%를 차지하였다. 이 대표는 “1년전만 해도 삼성디스플레이가 80%선을 유지했으나 BOE의 생산라인들이 차곡차곡 준비되고 있음에 따라 BOE가 점점 강세를 가져오고 있다”고 언급하며 “매출액 부분에서는 삼성디스플레이가 출하 점유율보다 높은 79.0%, BOE는 출하 점유율보다 낮은 8.8%를 차지하였는데 이는 업체별로 판매하는 패널 단가의 차이에 의한 결과이다. 삼성디스플레이와 LG디스플레이의 패널이 가장 비싼 가격으로 Apple에게 판매되고 있기 때문에 이러한 결과가 나타난다”고 분석했다.

이어서 이 대표는 “국가별 OLED 출하량에서는 한국이 78.7%로 시장을 지배하고 있지만 현재 21.3%를 차지하고 있는 중국 시장이 점차 성장해 5년정도 뒤에는 두 국가의 출하량이 비슷해질 것”이라고 전망했다. 또 “산업이 성장하기 위해서는 서플라이 체인의 최상위 세트 업체가 중요한데 중국의 수많은 세트 업체와 큰 규모의 내수 시장에 기반해 5년 정도면 중국으로 주도권이 넘어갈 가능성이 굉장히 높다”고 예상했다.

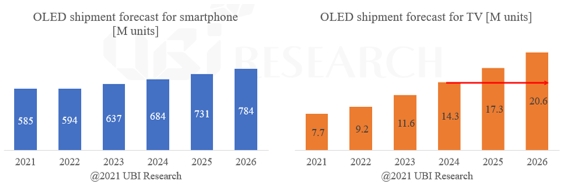

스마트폰 시장 전망 분석에서 이 대표는 “2021년 스마트폰과 폴더블폰용 OLED 출하량은 5.8억대 규모가 될 전망이며 향후 2년에 1억대씩 시장이 성장하여 2023년 6억대, 2025년에는 7억대를 돌파할 것”이라고 전망했다.

[동영상] 삼성디스플레이 8.5세대 RGB OLED 투자 개봉박두

/카테고리: /작성자: olednet중국 증발원 설비 BOE, CSOT, Tianma, Visionox 등 큰 업체 공급망 진출

/카테고리: 장비 /작성자: olednet8월3일 吉林奧來德光電材料股份有限公司(Jilin OLED Material Tech Co.,Ltd)에서는 오더 수주에 대한 설명 공시를 냈다. 공시에 따르면 奥来德 (길림 올레드) 증발원 설비수주는 49352.98만 위안(894억)이고 고객사는 CSOT, Tianma, Visionox, BOE 등이 포함된다. 올레드에 따르면 증발원 설비는 프리미엄 정밀 설비이기때문에 고객 요구에 따라서 주문 제작된다. OLED디스플레이 패널 생산라인 건설 계획에 따라 생산량과 그 해 수주량과 연관이 있다.

회사는 고객이 제출한 최종 검수 보고를 받은 후 계약 체결후부터 고객이 최종 검수할 때까지 1년에서 2년 정도 시간이 걸린다. 공지에 따르면 길림 올레드에서는 최근 E인터랙티브 플랫폼에서 투자자의 문의에 “현재 회사의 증발원 설비 오더 수주금액이 5억 위안”이라고 했으며 자세한 상황을 투자자들에게 알리기 위해서 다음과 같이 설명하고 있다.

OLED 발광소재와 증발원 설비 전문업체인 길림 올레드는 2020년9월3일 科創板(상하이증시 :커촹반)에 성공적으로 상장을 하면서 새로운 발전의 계기를 맞았다고 한다. 시가는 50억 위안(약 9097억원) 이다. 유기발광소재는 OLED패널 제조의 핵심 소재이고 증발원는 OLED패널 제조 증착설비의 핵심 부품이다. 그 동안에는 수입에 의존해 오다가 길림 올레드에서 외국 기업의 독점현상을 깨고 중국 유일하게 증발원 설비를 제공할 수 있는 회사이다. 증발원관련 설비가 BOE, CSOT, Visionox, Tianma등 주류 패널업체들 공급망에 속속 들어가고 있다.

奥来德(길림 올레드) 는 발광체가 메인이며, 자회사 SSOT는 증착기 리니어 소스로 중국시장 거의 반독점 하고 있다.

2021년 2사분기 소형 OLED 실적

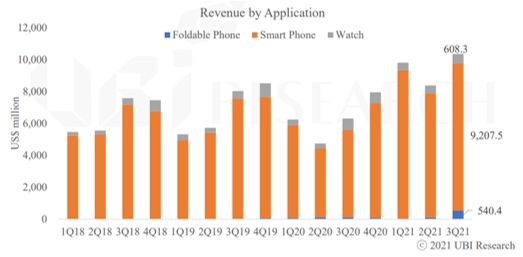

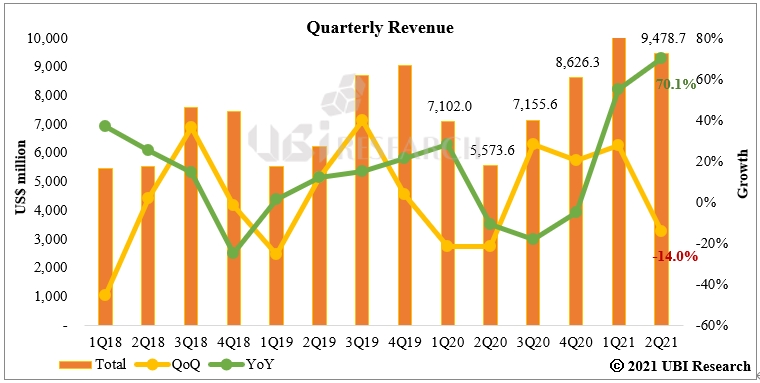

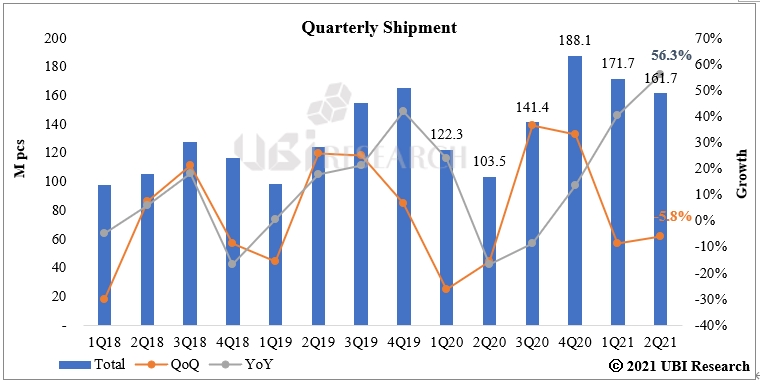

/카테고리: /작성자: olednet유비리서치가 발간한 10인치 미만의 소형 OLED 시장 실적에 관한 마켓 트랙에 의하면 2사분기기 매출액과 출하량은 각각 약 95억 달러와 1억 6170만 대이다. 전분기 대비(QoQ) 매출액과 출하량은 각각 -14.0%, -5.8% 감소했다. 전년 동분기 대비(YoY) 매출액과 출하량은 각각 70.1%, 56.3% 증가했다.

3분기에는 삼성디스플레이의 6세대 LTPO TFT 라인 Capa가 6만대로 증설될 예정이다. LG디스플레이는 P6 ph3용 LTPO TFT 라인에 1만5000달러를 투자하기로 했다. 예상 장비 설치 시기는 2022년 2분기다. 6세대 플렉서블 OLED 라인 투자를 검토한 BOE의 B15는 IT 제조용 8.5세대 라인으로 변경되었다. 2021년 하반기에는 애플 아이폰13 양산으로 매출액과 출하량이 증가할 것으로 전망된다.

[동영상] 11인치 애플 아이패드에 삼성 OLED가, 구체 기술 사양은

/카테고리: /작성자: olednetXiaomi 11T / Pro 시리즈 곧 발표: 120Hz OLED 스크린 탑재

/카테고리: /작성자: olednet- Xiaomi 11T/ P게 120Hz OLED 출시 예정

8월2일 외신에 따르면 Xiaomi에서는 이미 지난해 9월 Xiaomi 글로벌 시장에서 Xiaomi 10T / Pro 시리즈 플래그십 핸드폰을 출시했다. 현재 Xiaomi에서는 향후 수 개월안에 출시할 Xiaomi 11T/Pro 시리즈를 준비 중인 것으로 알려졌다.

최근 말레이시아 SRIM 데이터 베이스에서 새로운 Xiaomi 스마트폰을 발견했는데 Xiaomi 11T/Pro라는 이름이 붙혀 있어서 곧 출시될 것을 암시하고 있다. 사실상 이 기기는 이미 FCC인증을 통과했지만 오늘 에서야 정식으로 Xiaomi 11T Pro라는 것을 확인할 수 있게 되었다. 평소와 같이 Xiaomi 11T Pro는 일반적인 Xiaomi 11T와 카메라를 제외하고는 거의 비슷할 것으로 예상하고 있다. 한편 웨이보@ 디지털 사이트에 따르면 해외판 Xiaomi 11T시리즈는 곧 출시될 것이지만 중국 에서는 아직 이른 것으로 보고 있다. 지난해 Xiaomi 10T (중국 버전Redmi K30s)에 비해서 화면은 144Hz LCD에서 120Hz OLED로 교체됐다.

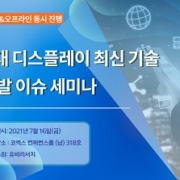

유비리서치 “ 차세대 디스플레이 최신기술 및 개발 이슈 세미나” 개최

/카테고리: 부품소재 /작성자: olednetOLED 전문 리서치 업체인 유비리서치에서는 오는 7월 16일(금) 코엑스에서 “차세대 디스플레이 최신기술 및 개발 이슈 세미나”를 온라인/오프라인으로 동시에 개최한다. .

이번 세미나에서는 2021년 지속되는 코로나(COVID-19)의 영향으로 인한 상반기 OLED산업의 실적을 정리하고 앞으로의 OLED 산업에 대한 전망, 차세대 청색 OLED 기술동향, 잉크젯을 이용한 차세대 디스플레이 기술개발, 최신 중국 OLED 산업동향, 폴더블/슬라이드 힌지 기술, Oxide TFT를 이용한 TV, IT용 Encapsulation 기술개발, LCD 판가 상승에 따른 TV사업 리스크와 해결방안에 대한 주제로 발표할 예정이다. OLED 디스플레이의 관계자, 관련 기업, 지자체, 투자자, 증권사, 연구소, 학계 종사자들이 참석할 것으로 예상된다.

유비리서치 이충훈 대표는 2021년 상반기 OLED 시장 실적을 분석하고 하반기 OLED 시장 전망을 예측하여 발표할 예정이다.

청색 OLED는 현재 형광 재료를 사용하고 있으나, 차세대 OLED로서 인광 및 hyperfluorescence 등이 개발되고 있다. 본 발표에서는 현재 개발되고 있는 차세대 청색 소자 기술의 현황과 미래 전망에 대해서 성균관대학교 이준엽 교수가 발표할 예정이다.

OLED, QD, micro LED 등의 차세대 디스플레이 제조를 위한 핵심 기술로 평가 받고 있는 잉크젯 기술을 활용한 디스플레이 제조 기술은 발전을 거듭하고 있으며, 이에 고산테크 김광수 상무는 잉크젯 프린팅 기술과 적용 현황, 향후 잉크젯 기술 고도화를 위해 필요한 기술개발 방향 등에 대해 발표한다.

최신 중국의 OLED 산업동향에 대해서는 가천대학교 문국철 교수님이 발표할 예정이다.

Flexible OLED가 디스플레이 제품의 주류 소자가 됨으로써, 디스플레이 제품의 Form Factor가 점차 다양화되고 있으며, Foldable 제품이 그 선두로 상품화되어 있고, 이어서 Slidable 제품을 위한 기술개발이 이어지고 있다. 에이유플렉스 황인선 부사장은 이들 제품의 핵심기술의 하나인 hinge 기술에 대하여 소개하고, 향후 나타날 다양한 Form Factor들을 소개한다.

LG디스플레이 박승철 연구위원은 Oxide TFT를 이용한 Top OLED Encapsulation 기술에 대해 투명 OLED TV용, Oxide TFT 용 TV, IT OLED encap 기술개발에 대한 발표할 예정이다.

중국 패널 기업들의 주도 LCD 판가가 상승함에 따라 TV 마켓 쉐어 1위와 2인 업체인 삼성전자와 엘지전자의 LCD TV 수익성이 점차 악화되고 있다. 이번 세미나에서 유비리서치 이충훈 대표는 한국 TV 업체와 디스플레이 업체가 중국 디스플레이 업체에서 계획하고 있는 디스플레이 사업 전략에 대응하기 위한 방안에 대해 발표한다.

<프로그램>

| 시간 | 주제 | 연사자 |

| 09:00 ~ 09:30 | 등록 | |

| 09:30 ~ 10:20 | 2021년 상반기 OLED 시장 실적과 하반기 전망 | 유비리서치 이충훈 대표 |

| 10:20 ~ 11:10 | 차세대 청색 OLED 기술 동향 | 성균관대학교 이준엽 교수 |

| 11:10 ~ 12:00 | 디스플레이 공정용 잉크젯 기술 및 현황 | 고산테크 김광수 상무 |

| 12:00 ~ 13:30 | Lunch | |

| 13:30 ~ 14:20 | 최신 중국 OLED 산업 동향 | 가천대학교 문국철 교수 |

| 14:20 ~ 15:10 | Foldable/Slidable Hinge Technology | 에이유플렉스 황인선 부사장 |

| 15:10 ~ 15:30 | Coffee time | |

| 15:30 ~ 16:20 | Oxide TFT를 이용한 Top OLED Encapsulation 기술 | LG디스플레이 박승철 연구위원 |

| 16:20 ~ 17:10 | LCD 판가 상승에 따른 TV사업 리스크와 해결방안 | 유비리서치 이충훈 대표 |

* 상기 일정은 연사자 사정에 의해 변경될 수 있습니다.

중국에 또 넘어가는 韓반도체 기업.. 外

/카테고리: /작성자: olednet[한국경제=황정수 기자] 또 하나의 한국 기업이 중국에 넘어가게 생겼다. 충북 청주에 본사를 둔 반도체 기업 매그나칩은 지난 27일 “중국 사모펀드(PEF) 와이즈로드캐피털의 공개매수에 응하기로 했다”고 발표했다.

매그나칩의 전신은 하이닉스반도체다. 2004년 경영난에 시달리던 하이닉스반도체는 비메모리사업부를 외국계 PEF에 팔았다. 이 사업부는 매그나칩으로 사명을 바꾸고 2011년 뉴욕증시에 상장했다. 지난해 매각이 본격화했다. 작년 3월 매그나칩의 파운드리사업부가 국내 한 PEF에 팔렸다. 이번엔 디스플레이구동칩(DDI) 사업부가 매각된다.

[전자신문=권동준 기자] 올해 우리나라 유기발광다이오드(OLED) 패널 시장은 새로운 도약기를 맞이할 전망이다. 지난해 세계를 뒤흔들었던 코로나19로 인해 비대면 생태계가 조성됐기 때문이다. 이에 따라 TV와 정보기술(IT) 기기 수요도 함께 급증했다. 지난해 잠시 주춤했던 OLED 패널 수요도 함께 늘어날 것으로 보인다. 산업통상자원부는 2021년 OLED 수출액은 지난해보다 19.6% 늘어난 130억달러로 전망했다. 전체 디스플레이 수출에서 차지하는 비중이 70%를 넘을 것으로 보인다.

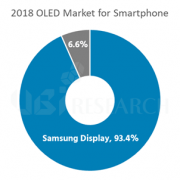

[뉴스1=주성호 기자] 지난해 전 세계에 보급된 스마트폰에 탑재된 디스플레이 제품 2대 중 1대는 삼성디스플레이 패널을 채용한 것으로 조사됐다. 27일 글로벌 시장조사업체 스트래티지 애널리틱스(SA)가 발표한 2020년 글로벌 스마트폰 디스플레이 패널 시장의 매출액 점유율 조사에서 삼성디스플레이가 50%로 압도적 1위를 차지했다. SA는 지난해 전 세계 디스플레이 패널 시장 매출액은 약 430억달러(약 48조7100억원)로 전년 대비 7% 증가한 것으로 나타났다. 글로벌 시장 규모에 비춰볼 때 삼성디스플레이는 지난해 스마트폰 패널로만 20조원 이상을 벌어들인 셈이다.

[전자신문=윤건일 기자] 지2터치가 세계 최고 수준의 응답 속도를 지원하는 터치 집적회로(IC)를 개발했다. 화면 전환이 빠른 디스플레이에 대응하는 칩이다.

지2터치는 플렉시블 유기발광다이오드(OLED)용 터치IC ‘G1M77’을 개발했다고 28일 밝혔다. 터치IC는 스마트폰, 태블릿, 노트북 등에서 화면에 터치 입력을 가능케 하는 반도체다.

신제품은 터치 응답 속도가 480㎐에 이른다. 이는 삼성전자가 갤럭시S21 스마트폰에 적용한 ‘슈퍼터치’ 기술(240㎐)보다 두 배 빠른 것이다. 고주사율 디스플레이 트렌드에 적합하게 터치 응답 속도를 대폭 향상했다.

[이데일리=신중섭 기자] LG전자(066570)는 올해 처음 선보인 올레드 TV ‘LG 올레드 에보’(모델명: G1)가 북미·유럽 등 해외 유력 매체들의 호평을 받고 있다고 28일 밝혔다.

LG전자가 올해 처음으로 선보인 LG 올레드 에보(모델명: G1)가 해외 유력 매체들로부터 연이어 호평을 받고 있다.

LG 올레드 에보는 차세대 유기발광다이오드(OLED) 패널을 탑재하고 정교한 파장의 빛을 내 기존 올레드 TV 보다 더 선명하고 밝은 화질을 표현한다. 올레드 TV는 백라이트가 필요없는 자발광 디스플레이를 탑재한 LG전자의 프리미엄 TV 라인업이다.

[한국경제=노정동 기자] 7삼성전자 ‘갤럭시S21’ 시리즈가 출시 첫달인 지난 2월 판매량에서 애플 아이폰에 근소하게 앞선 것으로 나타났다. 28일 시장조사업체 스트래티지 애널리틱스(SA)에 따르면 지난 2월 전 세계 스마트폰 시장에서 삼성전자는 2400만대를 판매해 23.1%의 점유율로 1위를 기록했다. 애플은 2300만대를 판매했다. 샤오미, 비보, 오포 등 중국 제조사들이 뒤를 이었다.

[중앙일보=박형수 기자] LG전자가 ‘스마트폰 사업 전면 재검토’를 선언한 지 두 달이 넘도록 뚜렷한 결론을 내놓지 못하고 있다. 업계에서는 LG전자가 ‘사실상 철수’할 것이란 관측이 나오면서, (돌돌 말아서 확장되는) 롤러블폰 등 핵심 기술이 담긴 특허를 어떻게 처리할지에 관심이 쏠리고 있다.

앞서 권봉석 LG전자 사장은 지난 1월 20일 임직원들에게 e-메일을 보내 “현재와 미래의 경쟁력을 냉정하게 판단해 최선의 선택을 해야 할 시점에 이르렀다”며 “모든 가능성을 열어두고 스마트폰 사업 운영 방향을 면밀히 검토하고 있다”고 말했다. 스마트폰 사업을 맡은 모바일커뮤니케이션(MC)사업본부는 지난 2015년 2분기부터 올해 1분기까지 23분기 연속 적자를 이어오고 있다. 누적 적자가 5조원을 넘는다.

[헤럴드경제=박지영 기자] “한층 진화된 폴더블폰이 나온다 ”

삼성전자가 올해 폴더블폰 신제품을 무려 3~4종이나 출시할 것으로 예상된다. 갤럭시노트 시리즈를 출시하지 않는 대신, 폴더블폰 라인업을 대폭 강화해 시장 독주체제를 구축할 것으로 보인다.

갤럭시Z폴드2 후속 모델인 S펜 탑재 갤럭시Z폴드3를 비롯해 갤럭시Z플립 후속 모델과 보급형 제품인 갤럭시Z플립 라이트(가칭) 출시가 유력하다. 여기에 두 번 접는 듀얼 폴더블폰까지 내놓을 것이라는 전망이 나왔다.

줄줄이 폴더블폰 출시, 치열해진 폴더블폰 경쟁시대

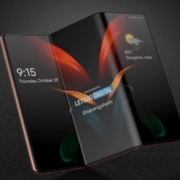

/카테고리: 디스플레이 /작성자: olednet샤오미가 오는 29일 새로운 제품을 공개할 예정인 가운데 폴더블폰이 제품군에 포함될 것으로 예상된다 CSOT가 폴더블 패널을 공급할 것으로 보이며, 커버윈도우 소재로는 CPI와 UTG 모두 검토하고 있으나 UTG수급과 기술적인 이슈로 CPI가 먼저 적용될 계획이다. 삼성전자의 갤럭시Z 폴드와 비슷한 형태로 인폴딩 방식이다.

화웨이는 메이트X와 메이트Xs에서 아웃폴딩(밖으로 접는) 방식을 적용했으나 디스플레이 파손 위험 등 내구성에 대한 의구심이 제기된 바 있다. 이에 화웨이는 2월에 공개한 메이트X2에서 인폴딩을 채택했다. 폴더블 패널은 BOE에서 공급한다.

<사진 : 화웨이 폴더블 Mate X2>

삼성전자가 이르면 올 하반기에 두 번 접은 폴더블폰을 출시할 수도 있다는 전망이 나왔다.

알파벳 Z자로 접히는 폴더블폰으로 인폴딩과 아웃폴딩 방식이 결합되었다

이 같은 형태의 폴더블폰의 출시는 폴더블폰 총 판매량을 끌어올리겠다는 삼성전자의 계획으로 보인다. 새로운 폴더블폰은 화면 비율이 16:9 또는 18:9로 기존 스마트폰과 일치시켜 다양한 앱을 고해상도로 즐길 수 있을 것으로 본다. 갤럭시Z폴드2는 외부화면 은 25:9로, 앱 최적화를 위한 별도의 설계가 요구되었다. .

삼성이 올해는 저가형 ‘갤럭시 Z 폴드 FE’를 포함한 갤럭시Z 폴드3, 갤럭시Z플립2 를 포함하여4종의 폴더블 폰을 출시 할 것으로 내다 봤다.

<사진: 레츠고디지털>

<사진 Youtube ‘Technizo Concept’>

<사진 Youtube ‘Technizo Concept’>

애플에서 출시 예정인 폴더블 폰 이미지가 유출되었다. 삼성 갤럭시Z플립과 유사한 컨셉이다.

애플은 기존의 아이폰 디자인을 유지하되 바 형태에서 가로로 접는 크랩 쉘 구조로 이루어졌으며 삼성디스플레이의 패널을 사용할 전망이다. 출시는 내년에 될 예정이다.

OPPO에서도 폴더블폰을 출시할 예정이다. 메인 패널은 삼성디스플레이, 서브 패널은 BOE가 공급할 예정이다.

화웨이와 샤오미, OPPO 외에도 구글도 올해 폴더블폰을 출시할 가능성이 제기되고 있어 향후 폴더블폰 시장의 경쟁은 점점 치열해질 전망이다.

2020년 소형 OLED 출하량 3.4% 증가↑, 매출액 2.8% 감소↓

/카테고리: /작성자: olednet코로나19와 Huawei의 미국제재는 스마트폰용 OLED 시장에 마이너스 영향을 주었으나, Apple의 iphone12의 판매호조로 플러스로 작용하였다.

삼성디스플레이는 2020년에 Apple향 라인의 Y-OCTA 개조를 완료하였고, LTPO TFT는 30K규모로 확보하였다. 2021년 상반기까지 Apple향라인의 LTPS 라인을 LTPO TFT 라인으로 전환할 예정이다.

2020년에 삼성전자에서 출시한 폴더블 폰은 2월에 출시된 갤럭시 Z 플립과 9월에 출시된 갤럭시 Z 폴드2는 모두 인폴딩 방식이며, UTG(ultra thin glass)를 사용하였다. 갤럭시 Z 폴드2는 LTPO TFT 기술을 적용한 제품이다.

BOE는 Apple의 iPhone12 품질테스트에서 승인의 절차를 넘지 못하고 수차례 실패를 하였지만, 2020년 12월 말에 패널공급 최종 승인을 받았다. BOE의 신규 라인인 B12에는 Apple 모듈라인으로 2020년 12월부터 장비 반입을 시작하여, 2021년 11월 양산을 목표로 하고 있다.

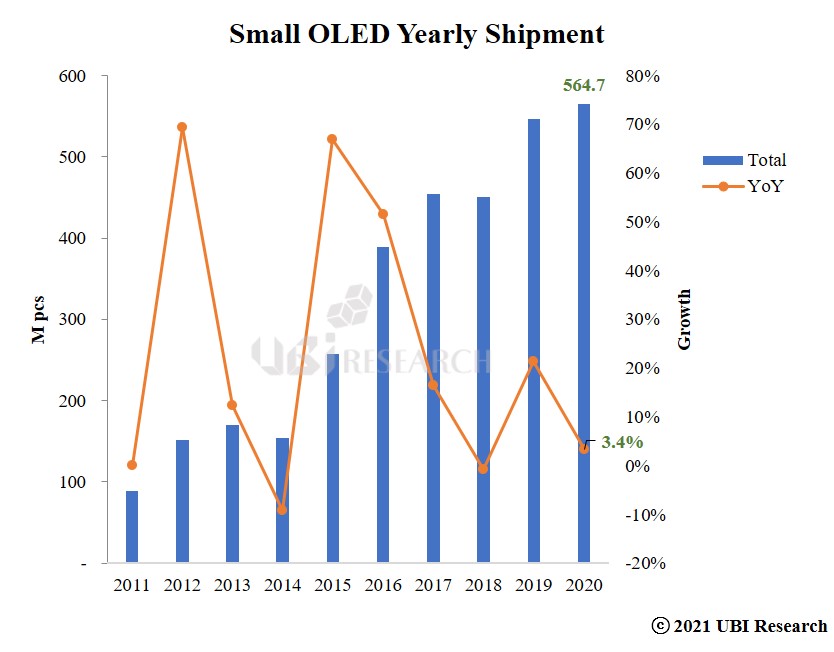

유비리서치에서 발간한 소형 OLED Display 연간 보고서에 의하면, 2020년 소형 OLED 출하량은 2019년에 비해 3.4% 증가하였지만, 매출액은 2.8% 감소하였다. 출하량 증가는 워치용 OLED 증가가 이유이며, 매출액 감소는 스마트폰용 OLED 감소에 기인한다.

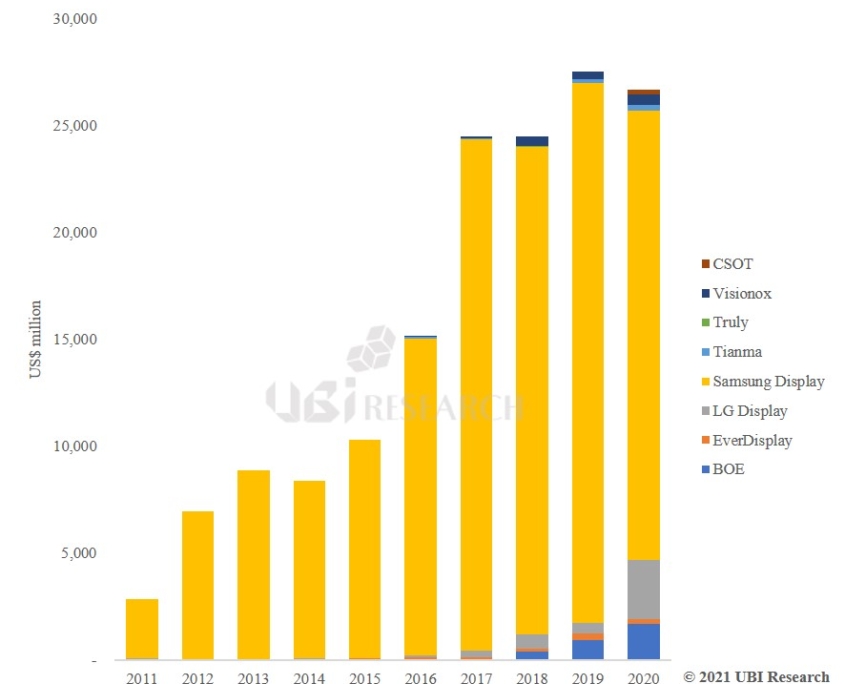

2020년 스마트폰용 OLED 매출액 총액은 267억 달러이며, 그 중에서 삼성디스플레이는 210억 달러로 78.8%를 차지하였다. LG디스플레이는 매출액이 28억달러이며 점유율은 10.5%이다. 삼성디스플레이는 2019년에는 253만 달러로 91.7%를 차지했었다. 2020년 스마트폰의 판매량은 2019년도에 비해 681만대가 감소하였다.

2020년 중대형 OLED 매출액 40.2%성장

/카테고리: 시장 /작성자: olednet삼성디스플레이의 리지드 OLED 라인이 미국제제로 인한 화웨이의 물량감소로 가동률이 낮아질 것으로 전망하였으나, 노트북, 모니터와 tablet PC 수요가 증대되고 있어 리지드 수요가 증가할 것으로 보고 있다. 이에 대응하기 위해 A4에 리지드 OLED 라인 투자도 검토되고 있다. 올해 노트북용 OLED 패널은 10종 이상의 다양한 모델 제품군이 나올 것으로 예상되고 2022년부터는 Apple의 iPad용 OLED 생산도 시작할 예정이어서 중대형 OLED 패널의 수요가 증가될 것으로 기대된다.

또한 자동차 분야에서 공급하고 있는 P-OLED 선두주자인 LG디스플레이에서는 프리미엄급 OLED 패널을 생산하여 독일차 업체에 자동차용 플라스틱OLED를 공급할 예정이며, 삼성디스플레이에서도 차량용 OLED패널을 공급하고 있다.

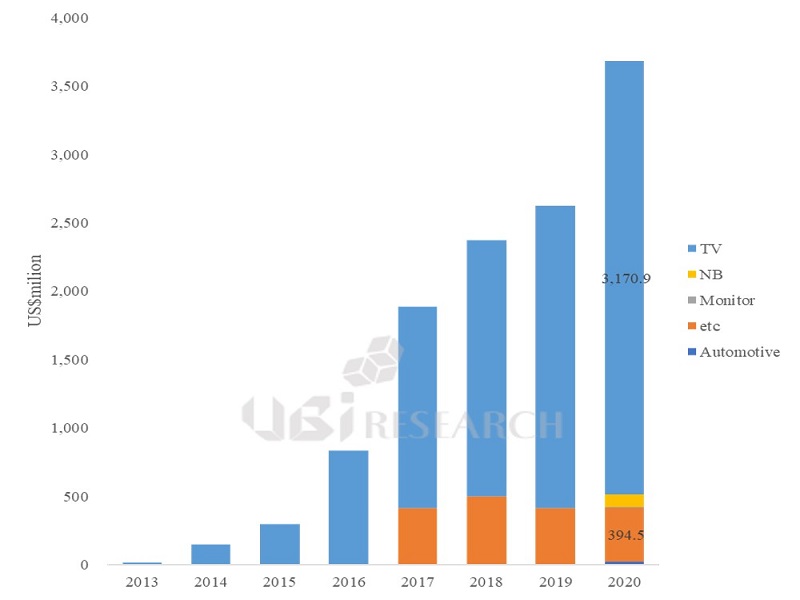

유비리서치에서 발간한 2021년 중대형 OLED 연간보고서에 의하면 2020년 중대형 OLED 매출액은 총 36억 8270만 달러이며 작년에는 26억 2630만 달러로 전년 대비 40.2% 성장 했다. 어플리케이션 별로는 노트북과 자동차용 시장이 눈에 뜨이게 증가했으며 2021년에도 노트북과 모니터, 자동차용 제품 시장이 성장할 것으로 예상된다.

삼성디스플레이의 QD-OLED 양산은 2021년 12월 정도가 될 것으로 전망되며, 65인치 패널은 Sony에서 사용할 가능성이 높다. 삼성전자는 65인치는 구매하지 않고 모니터용 32인치 QD-OLED만 받을 것으로 예상된다.

LG디스플레이의 2020년 TV용 OLED 패널 출하량은 440만 대로 집계되었으며, Guangzhou 공장이 3사분기부터 90K로 가동되면, 2021년 생산 가능량은 850만 대에 도달할 것이다.

2021.03.17 OLED Daily News

/카테고리: /작성자: olednet[한국경제= 노정동 기자] 김현석 삼성전자 소비자가전(CE)부문 사장은 17일 수원컨벤션센터에서 열린 제52기 정기주주총회에서 ‘OLED TV 출시 계획이 있냐’는 질의에 “경쟁사의 OLED TV는 굉장히 우수하다”면서도 “(삼성전자의) 네오 QLED도 굉장히 좋은 화질을 구현하고 있다”고 했다. 또 최근 출시한 마이크로LED TV에 대해서도 “지금은 고가지만 빠른 시일 내에 일반 소비자들이 살 수 있는 가격 레벨로 낮추기를 기대하고 있다”고 했다.

[조선비즈=박진우 기자] 삼성디스플레이가 3월 생산 종료를 예정하고 있었던 TV용 액정표시장치(LCD) 패널을 연말까지 더 만들기로 했다.

17일 디스플레이 업계에 따르면 삼성디스플레이는 TV용 LCD 패널 생산과 관련해 이런 내용을 내부적으로 최근 확정했다. 삼성디스플레이의 결정에 대해 업계는 모기업인 삼성전자의 요청에 따른 것이라고 분석하고 있다.

[굿모닝경제=오세은 기자] 유기발광다이오드(OLED) 시장을 사실상 독점하고 있는 LG디스플레이의 TV용 OLED 매출 비중이 줄어든 것으로 나타났다.

LG디스플레이가 지난 15일 금융감독원 전자공시시스템에 공시한 지난해 사업보고서에 따르면, TV용 패널 매출액과 매출 비중은 각각 6조7062억원, 27.7%다. 전년도 TV용 패널 매출액(7조9981억)과 비중(34.07%)과 비교해 매출액은 약 1조2919억원 줄었으며, 매출에서 TV용 패널이 차지하는 비중도 6.37% 줄었다.

[IT조선=이광영 기자] 3월 ‘네오 QLED’의 삼성전자와 ‘올레드(OLED)’의 LG전자 간 TV 신제품 전쟁의 막이 올랐다. 양사는 초프리미엄 TV시장 주도권을 쥐기 위한 신제품 마케팅에 힘을 모은다. 이와 동시에 북미 시장에서 판매하는 구형 제품의 가격을 파격적인 수준으로 내렸다. 저렴한 가격을 무기로 재고를 소진하겠다는 의도도 있겠지만, 프리미엄급 TV 대중화를 통한 시장 점유율 증가를 노린다는 분석에 힘이 실린다.

[IT조선=김평화 기자] 삼성전자가 갤럭시A 시리즈 신제품 공개(언팩) 행사를 진행한다. 과거 프리미엄 모델에서만 진행하던 언팩을 보급형 모델로 확장하며 올해 중저가 스마트폰 시장에서도 승기를 쥐겠다는 계획을 명확히 했다. 삼성전자가 언팩에서 공개하는 갤럭시A52와 A72는 카메라, 배터리, 애플리케이션 프로세서(AP) 등에서 프리미엄 기능을 넘봤다는 평가를 받는다.

[이투데이=노우리 기자] 지난해 삼성전자가 중남미 스마트폰 시장에서 경쟁사들을 큰 격차로 따돌리고 1위를 차지한 것으로 나타났다. 유럽과 중동 아프리카 지역에서도 1위를 유지하며 전체 스마트폰 시장에서 우위를 지켰다.

글로벌 시장조사업체 카운터포인트리서치에 따르면 삼성전자는 지난해 스마트폰 시장에서 점유율 19%로 1위를 기록했다. 애플(15%), 화웨이(14%), 샤오미(11%) 등이 뒤를 이었다.

2021.03.16 OLED Daily News

/카테고리: 기타, 기타, 기타 /작성자: olednet[전자신문=윤건일기자] 정호영 LG디스플레이 사장이 제8대 한국디스플레이산업협회장으로 취임했다. 한국디스플레이산업협회(KDIA)는 15일 정기총회를 개최하고 정호영 LG디스플레이 사장 선임 등의 안건이 가결됐다고 밝혔다.

[연합뉴스=김철선 기자] 삼성디스플레이는 고화질 게임 콘텐츠에 특화된 OLED(유기발광다이오드) 패널로 게임용 노트북에 이어 게이밍 스마트폰 시장을 적극적으로 공략한다고 16일 밝혔다. 2019년 OLED 제품으로 노트북 시장에 뛰어든 삼성디스플레이는 레이저 등 글로벌 제조사들의 게임 전용 노트북에 15.6형 UHD OLED를 공급해왔다. 지난해 레이저가 출시한 게이밍 노트북 ‘블레이드 스텔스 13’에도 삼성디스플레이의 13.3형 FHD OLED가 탑재됐다.

[조선비즈=장우정 기자] 지난달 정보통신기술(ICT) 수출액이 152억8000만달러(약 17조3600억원)로 역대 2월 수출액 가운데 두번째로 높은 실적을 올린 것으로 집계됐다.

반도체 품귀에 힘입어 메모리·시스템반도체 모두 수출액이 두자릿수 늘어난 가운데 프리미엄 스마트폰 수요가 지속되면서 여기에 들어가는 핵심 부품인 유기발광다이오드(OLED) 디스플레이도 큰 폭으로 수출이 늘어났다.

지난해 유기발광다이오드(OLED) 생산력을 두배로 늘린 LG디스플레이가 다가오는 OLED 수요 증가 훈풍을 제대로 탈 것으로 전망된다.

[전자신문=양민하 기자] 삼성이 폴더블폰 내구성을 높일 방법을 연구 중이다.

애플 전문 매체 페이턴틀리애플은 14일(현지시간) 삼성이 미국특허청에 폴더블 디스플레이 내구성을 높일 수 있는 특허를 출원했다고 보도했다.

특허에 따르면 디스플레이 패널과 지지층 사이에 배치된 ‘레일’이 폴더블폰에 가해지는 외부 충격을 방지한다. 레일은 바(Bar) 형태의 지지대다.

[아시아투데이=홍선미 기자] 앞서 LG디스플레이는 중국발 액정표시장치(LCD) 공급 과잉에 따른 경쟁력 약화로 2019년 한해 1조3594억원의 적자를 냈다. 하지만 OLED 중심의 발 빠른 사업 재편으로 지난해 적자폭을 1조3000억원 이상 줄이는 저력을 발휘했다. 작년 3분기부터 시작된 흑자 기조가 올해 더욱 공고해 질 것으로 예상되는 가운데, TV용 OLED 수요 증가 호재가 더해지며 LG디스플레이가 예상보다 빨리 제2의 전성기를 누릴 것으로 기대를 모은다.

[한국경제=배성수 기자] 스마트폰 사업을 수술대에 올려놓고 전면 재검토에 들어간 LG전자가 중저가폰으로 사업을 이어갈지 관심이 쏠리고 있다.

15일 업계에 따르면 구글이 최근 업데이트한 ‘증강 현실(AR) 지원 구글 플레이 서비스(AR 코어)’ 기기 목록에 ‘LG 스타일로 7’가 추가됐다.

[조선일보=신은진 기자] 중국 스마트폰이 최근 일본 스마트폰 시장을 무서운 기세로 공략하고 있다. 지난해 일본 시장에서 7년 만에 두 자릿수 점유율을 회복한 삼성전자를 판매량 순위에서도 밀어낼 기세다. 비결은 파괴적인 가격 경쟁력이다.

최근 중국 샤오미는 (일본 통신회사) 소프트뱅크를 통해 1만엔(약 10만원)대의 5G(5세대 이동통신) 스마트폰 홍미 노트9T를 출시했다.

[중앙일보=송덕순 기자] LG디스플레이는 OLED를 디스플레이 시장의 판도를 바꿀 게임 체인저(Game Changer)로 선정해 미래 성장동력 육성에 역량을 집중하고 있다. 풍부하고 정확한 색표현과 LCD보다 1000배 빠른 응답속도 등 전반적인 화질측면에서 OLED는 최고의 디스플레이로 꼽힌다. LG디스플레이는 지난해 7월, 유리 원판 기준 월 6만 장 규모의 중국 광저우 OLED 패널공장이 양산에 돌입함에 따라 기존 파주에서 생산중인 월 8만 장 규모의 양산능력에 더해 월 14만 장의 생산 능력을 갖추고 프리미엄 TV 시장에서 ‘대형 OLED 대세화’에 한층 박차를 가할 수 있게 됐다.

[조선비즈=황원지 기자]14일(현지 시각) 월스트리트저널(WSJ)에 따르면, 워싱턴 DC 연방법원의 루돌프 콘트레라스 판사는 12일 “미 정부는 샤오미가 중국군과 연계돼 국가안보에 위험을 미친다는 사실을 증명하지 못했다”며 샤오미를 중국 기업에 대한 미국인의 투자를 막는 블랙리스트에서 제외하라는 판결을 내렸다.

2021.03.15 OLED Daily News

/카테고리: 기타 /작성자: olednet

[서울경제TV=배요한기자] 핌스는 인천광역시 남동구 고잔동 소재한 신공장 기공식이 지난 12일 개최되어 본격적인 착공이 시작된다고 15일 밝혔다. 인천 남동공단에 소재한 핌스 신공장 부지 내에서 열린 이날 착공식에는 이강호 남동구 구청장, 고준수 인천광역시 시의원, 이헌구 인천 남동구 경영인 협의회 수석부회장과 관계자 등 70여명이 참석했다

[파이낸셜뉴스=김만기 기자] 국내 연구진이 고무처럼 늘어나는 유기발광다이오드(OLED) 소재를 개발했다. 연구진은 이 소재를 화면의 크기나 모양이 바뀌는 스마트폰이나 피부에 보다 밀착되는 웨어러블 기기, 보다 실감나는 3차원 촉각 디스플레이 등에 활용할 수 있다고 설명했다.

한국연구재단은 연세대 박진우 교수팀이 모든 부품을 늘어나는 소재로 만들어 ‘스트레처블 OLED’를 개발했다고 14일 밝혔다.

[머니투데이=오문영 기자] 15일 한국디스플레이산업협회(KDIA) 등에 따르면 중국은 지난해 프리미엄 스마트폰에 적용되는 능동형 OLED(AMOLED) 시장에서 13.2%의 점유율을 기록했다. 2016년 1.1%에 불과했던 점유율은 2017년 1.4%, 2018년 3.2%, 2019년 9.8%로 매년 확대됐다.

[조선비즈=김양혁 기자] 오는 2025년 TV용 유기발광다이오드(OLED) 수요가 시장 공급을 넘어설 것으로 관측됐다. 이는 고급 TV 시장 대세로 자리매김한 OLED에 집중했던 LG디스플레이에 호재로 작용할 것으로 분석된다. 반면 삼성디스플레이는 퀀텀닷발광다이오드(QLED) 성패 여부가 TV 시장에서의 사업 지속 여부를 결정할 전망이다.

[IT조선=이광영 기자] 스마트폰을 장악한 유기발광다이오드(OLED) 패널이 노트북, 태블릿 등 IT 기기로도 영역을 확장 중이다. 노트북과 태블릿 수요는 코로나19 확산에 따른 재택근무와 원격수업이 ‘뉴노멀’로 자리잡으며 급증했다. 중소형 OLED 시장 강자인 삼성디스플레이와 후발주자인 LG디스플레이는 애플과 노트북 제조사를 중심으로 이 분야에서 공급 경쟁을 본격화 한다.

삼성전자의 ‘갤럭시Z폴드’ 시리즈가 한 차원 업그레이드돼 돌아온다. 화면은 얇아지고 무게도 가벼워졌다. 새로운 기능도 대거 탑재된다. 오는 7월 출시가 예상되는 ‘갤럭시Z폴드3’의 생산이 5월쯤 시작된 뒤, 6월 언팩 행사를 통해 공개될 전망이다.

유비리서치, 2021년 OLED 온라인 세미나 개최

/카테고리: /작성자: olednet유비리서치는 오는 2021년 3월 11일 (목) 2021년 상반기 OLED 세미나를 진행한다.

코로나19의 어려움 속에서 OLED와 디스플레이 산업도 희망과 진통의 반복 속에서 성장하고 있다. 향후 중대형 디스플레이 시장에서 프리미엄 제품은 모두 OLED와 mini-LED로 대체될 전망이다.

유비리서치의 세미나에서는 모바일 기기용 OLED 시장에서 Apple과 Huawei의 영향 분석을 통한 향후 rigid OLED와 flexible OLED 시장과 투자 전망을 발표할 예정이다.

중국 내 시장에서 급속도로 성장할 것으로 예상되었던 BOE의 OLED 사업은 Huawei의 침몰로 인해 앞날이 불확실해져서, flexible OLED 가격 인하로서 삼성디스플레이의 rigid OLED 시장을 공략할 예정이다. Visionox와 CSOT, Tianma 등의 중국 패널 업체들 역시 flexible OLED 가격 인하를 서두를 것으로 보인다. 2021년부터는 중국의 모바일 기기용 OLED 시장은 삼성 rigid OLED와 중국 flexible OLED의 경쟁으로 치열한 싸움이 발생할 것이다. 이 싸움의 승패로 중국 패널 업체들의 flexible OLED 공장 투자 여부가 결정될 것이다.

Stretchable OLED는 차세대 wearable display로서 차분하게 기술력을 쌓아가고 있으며, 고려대학교 홍문표 교수가 stretchable display 개발 상황에 대해 자세히 소개할 예정이다.

이번 세미나에서는 mini-LED BLU 기술과 원가 구성에 대해 소개하고, mini-LED TV와 OLED TV 시장을 전망하여, 향후 이 두 제품의 경쟁 구도에 대해 발표할 예정이다.

@ 프로그램 안내

| 시간 | 주제 | 연사자 |

| 10:00 ~ 10:50 | 모바일 OLED 디스플레이 시장 전망 | 이충훈 대표 Chief analyst |

| 10:50 ~ 11:40 | Apple과 Huawei에 의한 OLED 판도 변화 | 이충훈 대표 Chief analyst |

| 11:40 ~ 13:00 | LUNCH | |

| 13:00 ~ 13:50 | 차세대 디스플레이 기술 : 스트레쳐블 디스플레이 기술 동향 |

홍문표 교수 고려대 |

| 13:50 ~ 14:40 | 중대형 OLED 디스플레이 시장 전망

(노트북, 모니터, TV) |

이충훈 대표 Chief analyst |

| 14:40 ~ 14:50 | Break Time | |

| 14:50 ~ 15:40 | 중국 디스플레이 산업 동향 및 투자 전망 | 윤대정 책임 Analyst |

| 15:40 ~ 16:30 | 미니 LED 기술과 시장 전망 : OLED와의 경쟁력 분석 | 이충훈 대표 Chief analyst |

@ 세미나 안내

| 등록비 | 385,000원(VAT 포함) |

| 등록방법 | 온라인 신청 |

| 결제방법 | 카드결제 및 계좌이체

*등록일 기준으로 2일이내에 카드승인 및 입금확인이 안 되는 경우 자동 최소 됩니다. : |

| 온라인 세미나

유의사항 |

– 온라인 세미나 시청은 ZOOM으로 접속합니다

– 라이브 영상은 재배포, 및 녹화, 편집은 금지되어 있습니다. – URL 공유는 허용되지 않습니다. – 강의에 대한 문의는 메일로 보내주시면 메일로 답변해 드리겠습니다. |

| 기타 | -등록비는 VAT 포함가 입니다.

-PDF 자료는 결제 후 세미나 전일 메일로 일괄 발송됩니다. -3주 동안 언제든지 다시 보기 가능합니다. |

| 등록/결제 문의 | Tel : 02-577-4391 / E-mail : seminar@ubiresearch.com |

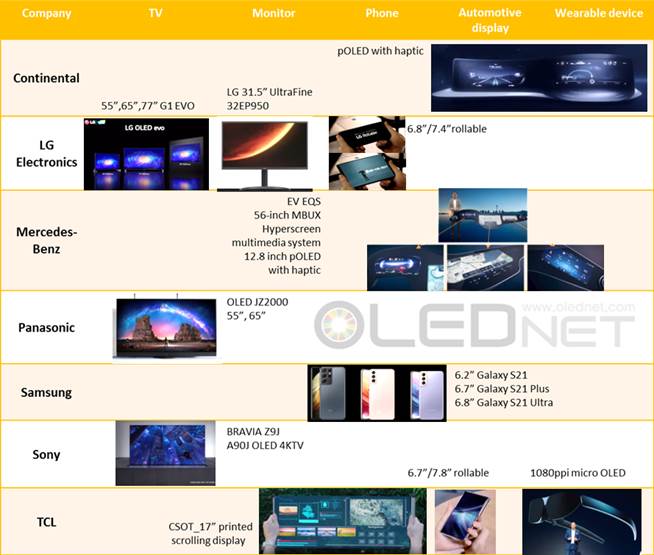

CES2021에서 선보인 다양한 OLED 제품들

/카테고리: /작성자: olednet세계 최대 IT 가전 전시회 CES가 사상 처음으로 100% 온라인으로 개최되었다.

삼성에서는 CES2021마지막날 14일(현지시간 15일)에 Galaxy S21 시리즈를 발표하였다.

갤럭시S시리즈 최초로 S펜을 지원한다 15일부터 21일까지 일주일간 사전 예약을 거쳐, 오는 29일 정식 출시될 예정이다.

(삼성전자 홈페이지 GalaxyS21 series)

LG디스플레이에서는 세계최초 롤러블 TV인 LG SIGNATURE OLED R은 현신적인 글로벌 콤팩터로 사용자의 공간을 재정의하는 올레드의 철학과 기술을 멋지게 뽐냈다. 침대와 투명 OLED가 결합된 Smart Bed는 평소에는 일반 침대 프레임으로 사용하다가, 투명 OLED를 일부만 노출시키는 ‘라인모드’로 변경해 날씨나 시간 정보를 간단하게 확인할 수 있다. 여기서 16:9 화면비로 전환하면 TV나 영화 감상이 가능하다

또 다른 활용 예시로 선보인 Restaurant Zone의 55” 투명 OLED는 스시바 등의 고급 식당에서 디지털 메뉴판 역할을 수행하는 것은 물론, 주문한 음식이 나오는 동안 투명 스크린을 통해 스포츠 중계나 드라마 시청도 가능하다. 더불어 손님과 셰프 사이의 파티션으로도 활용할 수 있다.

LG디스플레이가 이번 CES 2021에서 최초로 선보인 48” 벤더블 CSO(Cinematic Sound OLED)은 유력 해외 매체들의 관심을 한 몸에 받았다. 이 기술은 종이처럼 얇은 두께의 OLED 화면이 최대 1,000R까지 구부러져 한층 몰입감 있는 화면을 제공하며, 화면 자체에서 소리가 나는 CSO 기술이 적용돼 더욱 생생하고 입체감 있는 사운드를 들려준다.

LG전자는 CES2021에서 새로운 OLED TV “evo”가 소개되었다. Flagship 모델인 evo는 55인치, 65인치, 77인치 4K OLED 3 종류가 있다.

Evo는 LG전자 OLED TV 중에서 가장 고급 브랜드인 G1 레벨 제품으로서 신형 화질 프로세스 A9 Gen 4를 탑재하였으며, 이전 모델에 비해 선명한 화질과 명암비, HDR(High-Dynamic-Range)을 제공해 준다.

LG OLED evo(출처 CES2021 영상)

LG전자에서는 31.5” OLED 모니터 UltraFine 32EP950를 선보였다. TV나 휴대폰에서만 사용하였던 OLED패널이 모니터로 최초로 선보였으며 4K 해상도 (3840×2160) 1,000,000 : 1의 명암비로, 아직 출시일과 가격은 공개되지 않았다

LG 31.5” UltraFine 32EP950 모니터 (출처 CES2021 영상)

LG전자는 롤러블폰 티저영상을 공개했다. LG롤러블의 알려진 스펙은 기본 6.8”(1080×2428)에 화면을 펼치면 7.4”(1600×2428)까지 확장 가능한 것으로 전해졌다. 중국 디스플레이 업체인 BOE의 패널을 사용했다.

LG전자 롤러블 폰 (출처 CES2021 영상)

Panasonic에서는 OLED TV JZ2000를 선보였다. LG디스플레이 패널을 사용하였고, 2021년에 55” 65” 로 출시한다고 발표했다. 새로운 AI 기반의 프로세서를 갖추고 있어 시청자가 최고의 영상과 사운드 설정을 자동으로 조정해준다. Panasonic의 고유한 상향식 스피커 사용에 측면 발사 스피커를 추가하면서 뛰어난 서라운드 사운드를 제공하여 영화, 스포츠, 게임 경험을 향상시킨다. 더 나은 피크 및 평균 밝기 레벨을 제공하여 고픔질 TV 영상을 제공한다.

Panasonic JZ2000 (출처 CES2021 영상)

Sony의 Acoustic Surface Audio 기술은 잠재적으로 Sony의 새로운 OLED 모델을 최고의 사운드 TV로 만들 수 있게 하였다. 이 카테고리에서 특히 주목할 부분은 Sony Bravia Master Series A90J이다. 이 OLED TV는 55” 및 65” 모델과 함께 83” 모델을 도입하며, Sony가 XR OLED Contrast라고 부르는 새로운 기술을 사용하여 하이라이트를 높이고 더 나은 블랙을 제공한다.

Sony Bravia Master A90J(출처 CES2021 영상)

TCL에서는 두 가지의 Rollable OLED 컨셉을 선보였다. 첫번째는 6.7”디스플레이를 최대 7.8”지 확장 할 수 는 AMOLED 모바일 장치이다. 두께가 10mm 미만이고 굴곡 반경이 3mm이다. 두번 째는 17” printed scrolling 제품은 CSOT에서 두루마리형태의 컨셉용으로 공개했다.

TCL rollable 컨셉 폰 과 17” 컨셉 scrolling 제품(출처 CES2021 영상)

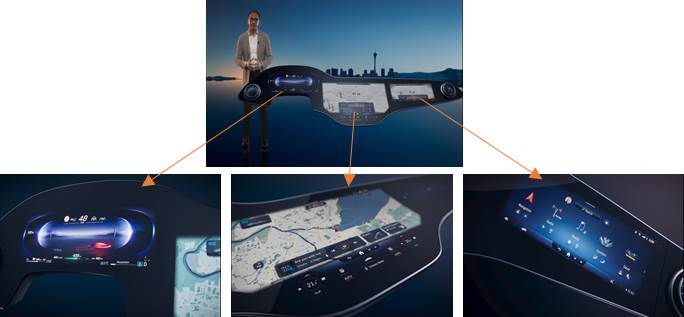

자동차용 p-OLED용으로는 Mercedes-Benz 와 Continental 업체에서 제품을 공개 했다.

자동차 부품업체 Continental은 haptic 기술이 지원되는 cockpit type 디스플레이를 소개하였다. LG디스플레이의 pOLED를 사용한 것으로 추정된다.

Continental pOLED (출처 CES2021 영상)

Mercedes-Benz에서는 56” MBUX(Mercedes-Benz User Experience) Hyperscreen multimedia system은 12.8인치 pOLED를 3장 연결하고 Gorilla glass로 커버하였다. 운전 중 패널의 아이콘 부분 터치를 확인하기 위해 pOLED에는 haptic 기술이 내장되었다.

Mercedes-Benz에서는 56” MBUX (출처 CES2021 영상)

삼성디스플레이, 2021년 ‘노트북 OLED’로 10여종 넘는 다양한 제품 선보여

/카테고리: 세트, 세트, 세트, 세트, 세트, 세트 /작성자: olednet올해 다양한 스펙의 OLED 제품이 노트북 시장을 뜨겁게 달굴 것으로 예상된다. 업계 최초로 노트북용 OLED를 양산한 삼성디스플레이(대표이사 최주선)가 2021년 10종이 넘는 다양한 제품을 선보이며 노트북 시장 공략에 나선다고 올 초에 밝힌바 있다.

삼성디스플레이는 ’19년 UHD, ’20년 QHD와 FHD 해상도의 신제품을 선보인 데 이어, 올해는 13.3”부터 16”까지 화면 사이즈 및 세부 스펙을 다양화해 총 10종이 넘는 폭넓은 제품군으로 소비자들과 만날 예정이다.

특히 작년 말 13.3” FHD 제품을 처음으로 선보인 데 이어 오는 2월부터 같은 해상도의 15.6” 모델 생산에 돌입, 보다 대중적인 제품으로 노트북 시장의 ‘볼륨 존(Volume Zone)’을 집중 공략할 계획이다.

삼성디스플레이는 올해 이렇게 제품 포트폴리오를 확대하는 한편 비대면, 고사양 수요 증가 등 긍정적인 시황에 힘입어 노트북용 OLED의 판매량이 작년보다 5배 이상 늘어날 것으로 전망하고 있다.

출처 : 삼성디스플레이뉴스룸

작년에 레노버, 에이수스, 델, HP 등 유수의 글로벌 IT 업체들이 OLED를 탑재한 노트북을 선보인 만큼, 올해 더 많은 고객사를 확보해 OLED 노트북 시장을 확대해나갈 방침이다.

이와 관련해 김성철 중소형디스플레이사업부장(사장)은 “코로나19의 영향으로 재택근무, 온라인 수업, 게임 수요가 급증하면서 노트북을 비롯한 IT 시장이 활기를 띠고 있다”며 “삼성 OLED가 유려한 디자인과 차별화된 화질로 LCD를 누르고 스마트폰 시장을 석권했듯이 노트북 시장에서도 혁신적인 소비자 가치를 선사하며 점유율을 확대해나갈 것”이라고 밝혔다.

삼성디스플레이는 ’19년 세계 최초로 UHD 해상도의 노트북용 OLED 개발에 성공하며 프리미엄 노트북 시장 진출을 본격화했다. 삼성 OLED는 LCD 대비 구조적으로 단순해 슬림 베젤과 다양한 디자인을 구현하는 데 용이하며 패널도 얇고 가벼워 노트북, 스마트폰, 태블릿PC 등 휴대용 IT 기기에 최적화된 디스플레이로 꼽힌다. 특히 DCI-P3(디지털 시네마 색표준)를 100%(LCD 74%) 충족하는 넓은 색영역과 0.0005nit 이하의 깊은 어둠까지 표현하는 탁월한 화질(명암비 1,000,000:1 이상), LCD 대비 10배 이상 빠른 응답속도가 특징이다.

에이수스(ASUS)는 CES 2021에서 2세대 ZenBook Duo 듀얼스크린 노트북을 선보여 새롭게 디자인을 하여 크기도 작고 무게도 가볍고 다양한 응용제품이 새로운 Nvidia GPU와 제11세대 인텔 프로세서를 채택해 성능이 더욱 좋아졌다.

ZenBook Duo는 2가지 버전으로 나오며 하나는 Pro Duo 15 OLED와 하나는 Duo 14이다. Pro Duo 15 OLED는 최고 10세대 인텔 Core i9프로세서를 탑재하고 Nvidia GeForce RTX 3070 독립적인 그래픽 카드와 32GB메모리를 탑재했다.

Duo 14는 11세대 Core i5혹은 i7프로세서를 탑재하고 Nvidia MX450 그래픽카드와 32GB메모리를 선택할 수 있다.

제일 주목해야 할 것은 더블 디스플레이 기술을 구현한 것이다. Pro Duo는 15.6”에 3840×2160픽셀의 OLED터치스크린을 사용했고 Pantone인증을 거쳐 100% DCI-P3색역을 커버한다. 이와 같이 조합된 것은 아래쪽에 14” 초고화질 터치스크린을 적용했다.

Duo 14는 14” 1920×1080픽셀의 터치패널과 같은 해상도를 가진 12.6” 터치스크린을 탑재하고 있다.

ASUS는 한가지 새로운 힌지 디자인을 사용하여 노트북 뚜껑을 열 때 보조 디스플레이(ScreenPad Plus)가 Duo Pro 15에서 경사 9.5도, Duo 14에서 경사 7도기울어져 더 좋은 시각을 제공하여 구현할 수 있도록 하였다.

Windows시스템이 ScreenPad Plus의 두 번째 디스플레이를 인식하기 때문에 두 번째 모니터로 자기가 하고 싶은 다른 일도 동시에 할 수 있다. 화면상에서 터치하는 방식으로 사용할 수 있도록 되였다. 예를 들면 숫자 키패드를 기동하거나 커다란 터치패드로 만들거나 그 위에 이벤트 펜으로 글씨를 쓸 수 있게 된다.

ScreenPad Plus 화면 밝기는 그 전 세대 제품보다 400nit높아서 더욱 잘 볼 수 있어 눈부심과 반사효과를 줄였다.

ASUS는 접이식 받침대도 제공하여 노트북 하단에 직접 연결하고 기기본체를 위로 기울여 ScreenPad에 부착한 펜으로 편안하게 사용할 수 있다.

ASUS ZenBook Pro Duo 15 OLED는 4월부터 북미지역에서 출시될 예정이며 가격은 발표되지 않았다. Duo 14는 이미 예약판매를 시작했고 가격은 1000달러이다.

Duo 15와14외에도 ASUS에서는 ZenBook 13 OLED、ZenBook 14와 ZenBook Flip 15도 발표했다. ASUS측은 Flip 15는 이미 출시됐고 가격은 1150달러부터 시작될 것이라고 밝혔으며 이는 “세계에서 제일 컴팩트한 15.6” 뒤집을 수 있는 노트북중의 하나”라고 했다.

ZenBook 14는 AMD프로세서를 탑재한 슬림형 노트북이고 Ryzen 7 5800H프로세서를 적용했고 Nvidia MX450그래픽카드를 선택할 수 있다.

ZenBook 13 OLED는 13.3”FHD OLED디스플레이와 AMD Ryzen모바일 프로세서를 탑재했다. ASUS에서는 아직 이 제품에 대한 가격을 제시하지 않았으며 2월중에 출시될 예정이다.

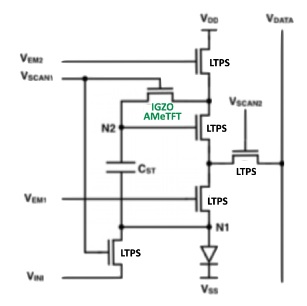

TFT 누설 전류? 문제 없습니다!

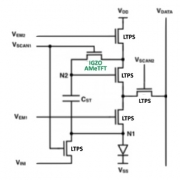

/카테고리: /작성자: olednetIGZO AMeTFT-TFT 누설 전류 솔루션

LTPS 및 IGZO TFT를 소위 “LTPO”픽셀 회로에 통합하는 것은 OLED 또는 마이크로 LED 픽셀이 특정 밝기를 유지할 수 있는 시간을 늘리는 데 목적이 있다. 픽셀 밝기 유지의 핵심은 IGZO 스위칭 TFT의 누설 전류이다.

디스플레이 소비전력은 스마트 폰 배터리 수명을 지배한다. 배터리 에너지의 60%는 OLED 디스플레이에 의해 소멸된다.. OLED 디스플레이 소비전력 주요 원인은 각 픽셀 라인을 초당 60 회 (60Hz 재생률) 업데이트하는 것이다. 많은 픽셀 행이 스마트 폰 이미지의 색상이나 밝기를 자주 변경하지 않으며, 필요할 때까지 이러한 라인을 새로 고치지 않으면 디스플레이 소비전력이 크게 줄어든다.

오랜 시간 동안 픽셀 밝기를 유지하는 기능은 픽셀 회로에서 스위칭 TFT의 누설 전류에 의해 영향을 받는다. IGZO TFT는 실리콘 TFT에 비해 누설 전류 성능에서 상당한 개선을 보여 주지만, 전압을 1 초 이상 유지하는 데 어려움이 있다.

답은 게이트 절연체 재료에 있다. 2018년 서울 대학교 연구원 들은 IGZO TFT 누설 전류 조사에 대한 논문을 Nature 지에 게재했다. 트랩이 많은 이산화 규소 절연체는 “절연 파괴없이 전극 사이의 두꺼운 절연막을 통해 높은 누설 전류가 흐를 수 있다”. 이산화 규소 게이트의 트랩 원인에 대한 10 년의 연구 결과 절연체 는 “두 개의 개별 양극 반응에서 양극에서 두 종류의 수소 (H + 및 H0) 방출”을 식별한다. 이산화 규소 박막 생산에 사용되는 수소가 트랩 생성의 원인이 된다.

Amorphyx의 특허는 고유 전율 유전체 게이트 절연체 인 산화 알루미늄을 사용한다. 알루미늄 타겟에서 나온 산화 알루미늄의 반응성 스퍼터는 수소를 사용하지 않는다. 따라서 Al2O3 게이트 절연체는 누설 전류 성능면에서 SiO2 또는 SiON 게이트 절연체보다 우수하다.

AMeTFT 기술은 좋은 성능과 제조 가능성에 대한 이점은 다음과 같다.

1) FAST

– 비정질 금속으로 전자 이동성 극적으로 증가시키기 위해서는 얇은 산화물 절연체가 필요하다.

– 무어의 법칙(Moore’s Low) : 높은 이동성 = 더 작고 빠른 TFT = 스마트 폰에서 TV 로의 240Hz 이미지 재생률

– 이동도가 향상된 AMeTFT는 고해상도 디스플레이용 실리콘 TFT보다 훨씬 비용의 적다

2) FLEXIBLE

– Flexible 애플리케이션에 사용 가능한 200ºC 이하의 처리에 유연한 재료 시스템

3) SIMPLE

– 기존 백플레인 박막 증착 장비와 호환가능

– AMeTFT는 스퍼터링으로 재료를 증착함. 현재 디스플레이 생산 라인에서 사용되는 동일한 습식 또는 건식 에칭을 사용

(출처: https://www.amorphyx.com)

Kopin의 마이크로 OLED 디스플레이, Panasonic의 VR 안경에 적용

/카테고리: /작성자: olednet지난 1월 19일 Kopin Corporation은 Lightning® 2.6K x 2.6K (2560 x 2560 해상도) OLED display on chip이 CES 2021에서 소개된 Panasonic의 VR 안경에 적용되었다고 발표했다.

<Panasonic의 VR 안경, Source: Panasonic>

Panasonic의 VR 안경은 세계 최초로 high dynamic range(HDR) 기능이 적용되어 생생한 이미지를 제공할 수 있을 것으로 기대를 모은 제품이다. 이 제품에는 Kopin Corporation의 1.3인치 OLED 마이크로 디스플레이와 광학 기술인 Pancake® optics가 적용되어 작고 가벼운 것이 특징이다.

Kopin Corporation은 Si 기반의 이 마이크로 OLED 디스플레이는 Kopin의 특허 기술인 ColorMaxTM 기술을 통해 sRGB가 100% 이상인 색재현율을 구현했다고 언급하였으며, 듀오-스택 OLED 구조를 채택하여 1,000nit 이상의 고휘도를 제공할 수 있다고 밝혔다. 이 밖에도, 10,000:1 이상의 높은 명함비와 10비트 색상 제어는 높은 품질의 VR 경험을 제공할 수 있을 것으로 기대했다.

Kopin Corporation의 John C.C CEO는 “디스플레이 부분에서는 Panasonic과 Lakeside Optoelectronic Technology, Pancake® optics 부분에서는 3M과 와 매우 긴밀하게 협력했다”고 밝혔다. Lakeside Optoelectronic Technology의 Wu Di 대표는 “Kopin의 마이크로 OLED 디스플레이를 개발하는 과정에서 증착 공정 최적화하고 생산 라인을 조정하는 과정을 통해, 최고의 디스플레이를 얻을 수 있다”고 언급하였다.

[CES2021] 사상 최초 100% 온라인 개최 (DISPLAY) 삼성 vs LG

/카테고리: /작성자: olednet세계 최대 IT 가전 전시회 CES가 사상 처음으로 100% 온라인으로 개최된다. CES2021은 코로라19여파로 인하여 All Digital Show로 진행되어 참가 업체는 줄어들었지만, 더 많은 사람들의 참여와 관심을 모을 것으로 예상한다. 작년 CES2020에서는 161개국 4천5백여개의 기업이 참여하였고, 17만명의 방문객들이 다녀갔다. 올해는 작년의 절반도 안되는 1천960여개의 기업이 참여했다. 한때 CES를 휩쓸었던 중국 업체들이 미중 무역갈등 심화 등 영향으로 대거 불참하면서, 우리나라 업체들이 주최국인 미국 다음으로 가장 많은 340여개의업체, 기관이 참가해 CES 2021을 주도하는 모습이다. 국적별로는 @미국 570개 @한국 345개 @중국 203개 @프랑스 135개 등 순이었다.

CES2021의 핵심키워드는 #AI, #5G, #Digital Health, #Smart City, #Mobility이다.

삼성전자와 일상을 연결하고 혁신하는 AI 기술 삼성전자 승현준 사장 “모두를 위한 보다 나은 일상(Better Normal for All)”의 주제로 삼성전자는 돋보이는 디자인과 사용자에 초점을 맞춘 기술 혁신을 바탕으로 4개의 최고혁신상을 포함, 총 44개의 혁신상을 받았다.

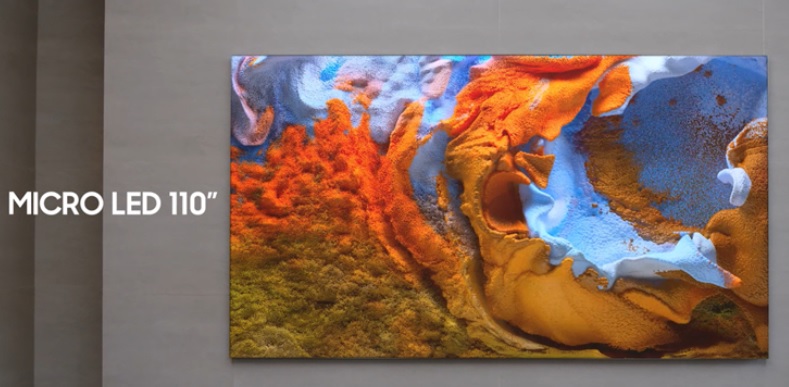

삼성 85인치 Neo QLED 미니LED

85인치 QN900A Neo QLED(Quantum Mini LED) 적용으로, 기존에 백라이트로 쓰이던 LED 소자 대비 40분의 1 크기를 구현해 더 많은 소자를 배치했다. 또한, ‘마이크로 레이어(Micro Layer)’를 LED 소자에 입혀 소자의 크기는 줄이면서도 더 정교하게 빛을 조절할 수 있도록 했다. 네오 퀀텀 프로세서(Neo Quantum Processor)로 AI 업스케일링 기술을 한층 강화해, 입력되는 영상의 화질과 관계없이 8K와 4K 해상도를 각각 최고 수준으로 구현해 준다. 올해 출시되는 Neo QLED와 QLED 신제품에는 태양광이나 실내조명으로 충전하고 재생 플라스틱을 적용한 솔라셀 리모컨을 도입해 온실가스 저감에 기여한다.

삼성 110인치 마이크로 LED (출처 CES2021 영상)

삼성전자는 110인치 마이크로 LED가 CES 2021 혁신상을 수상하였다. 각 소자가 스스로 빛과 색을 내는 2,400만 개의 LED와 마이크로 AI 프로세서가 압도적인 화질을 구현한다. 베젤은 최대한 줄이고, 디스플레이의 비중을 99.99% 이상 늘린 모노리스 디자인이 몰입감을 더한다. 벽과 디스플레이의 경계가 사라진 덕분에 TV를 보지 않을 때 사진이나 영상을 띄우는 ‘앰비언트 모드(Ambient Mode)’를 유용하게 활용할 수 있다. 올 3월 한국을 시작으로 글로벌 시장에 도입된다.

새로운 컴팩트 삼성전자는 올해 첫5G 플레그십 스마트폰 갤럭시S21가 1월 14일(한국시간 1월 15일) 공개 된다. 갤럭시S시리즈 최초로 S펜을 지원한다 15일부터 21일까지 일주일간 사전 예약을 거쳐, 오는 29일 정식 출시될 예정이다.

삼성 갤럭시 S21 (출처 CES2021 영상)

LG전자는 “소중한 일상은 계속됩니다(Life is ON)”란 주제로 LG OLED TV가 지난해에 이어 2년 연속 CES 최고혁신상 을 받았으며, 최고혁신상 2개를 포함해24개의 CES 혁신상을 받았다. 가상인간 ‘김래아’ 연사로 나와 신제품을 소개했다. LG전자 가상전시관에 가장 눈에 띄는 것은 LG글로벌 상징 대형 올레드 조형물 인데 플렉스블 사이니즈를 이어붙여 웅장한 규모의 경이로운 나무 조형물이 무한한 올레드 가능성과 확장성을 표현했다.

OLED 플렉서블 조형물((출처 CES2021 영상)

세계최초 롤러블 TV인 LG SIGNATURE OLED R은 현신적인 글로벌 콤팩터로 사용자의 공간을 재 정의하는 올레드의 철학과 기술을 멋지게 뽐냈다.

LG SIGNATURE OLED R(출처 CES2021 영상)

최상의 홈시네마을 경험할 수 있는 83인치 초대형 OLED TV와 TV 전체가 벽에 밀착한 갤러리 디자인을 선보였다.

LG OLED 갤러리 TV (출처 CES2021 영상)

CES2021에서는 31.5인치 OLED 모니터 UltraFine 32EP950를 선보였다. TV나 휴대폰에서만 사용하였던 OLED패널이 모니터로 최초로 선보였으며 4K 해상도 (3840×2160) 1,000,000 : 1의 명암비로, 아직 출시일과 가격은 공개되지 않았다

LG 31인치 UltraFine 32EP950 모니터 (출처 CES2021 영상)

LG전자 역시 미니LED인 QNED를 공개했다. 86인치 8K 해상도(7680×4320)의 제품을 기준으로 3만개의 미니LED를 BLU로 활용하고, 2500개에 달하는 로컬 디밍 존을 구성한다.

LG전자 86인치 미니LED QNED (출처 CES2021 영상)

이외에도 자발과 마이크로 LED 사이니지인 LG MAGNIT 163인치 초대형 홈시네마 디스플레이도 만나볼 수 있다.

LG 163인치 마이크로 LED LG MAGNIT (출처 CES2021 영상)

LG전자는 롤러블폰 티저영상을 공개했다. LG롤러블의 알려진 스펙은 기본 6.8인치(1080×2428)에 화면을 펼치면 7.4인치(1600×2428)까지 확장 가능한 것으로 전해졌다. 중국 디스플레이 업체인 BOE의 패널을 사용했다.

LG전자 롤러블 폰 (출처 CES2021 영상)

연간OLED 발광재료 12톤, 이데미쯔(出光興産)중국 첫 생산시작

/카테고리: 발광재료 /작성자: olednet신화망 소식에 따르면 12월1일 이데미쯔 개업식이 쓰촨(四川)청두(成都)고신 종합 보세구역B구에서 진행됐다고 한다. 이는 이데미쯔가 양산을 실현하면서 2021년 초에는 첫 제품을 출하 할 수가 있게 되였다고 보도했다.

알려진 자료에 의하면 세계500대기업인 일본 이데미쯔가 중국에 설립한 첫 번째 OLED발광소재 생산기지로서 이데미쯔의 세계 3번째 OLED발광소재 생산 기지이기도 한다.

2018년12월에 착공 건설했고 총투자가 2억5500만 위안(424억 5천만원)이며 연간 OLED발광소재를 12톤을 생산할 예정이라고 한다.

이밖에 청두 고신구 전자정보 산업국의 관계자 소개에 의하면 이데미쯔는 OLED발광소재를 만드는 핵심기업이며, 중국 OLED발광소재 분야의 격차를 메우고 청두의 새로운 디스플레이 산업망에 있어서 중요한 의미가 있다고 설명했다.

이데미쯔 나카지마 미쓰시게(中島光茂)이즈미 사장은 현재 우리생산은 안정적인 상태이며 고객과의 최종 납품 전 최종 준비를 완료하였고, 2021년 초부터 정식 판매 예정이라고 한다.

특히 주목해야 할 것은 현재 이데미쯔는 BOE를 대표로 하는 국내 디스플레이 업체들과 좋은 협력관계를 맺고 있다.

BOE 친샹둥(秦向東) 부사장은 BOE가 청두(成都)와 충칭(重慶)에 있는 두 개의 플렉시블 패널 생산라인은 양산을 진행 중이며 풀 가동 후에는 연간 1억4000만개의 프리미엄폰용 플렉시블 패널을 제공할 수 있으며 따라서 국내 최대 규모의 플렉시블 디스플레이 제조기지가 쓰촨(四川)에서 건설될 것이라고 했다.

* 출처 HelloDisplayWorld 20.12.03

OLED 시장 급성장에서 조정기로 진입

/카테고리: /작성자: olednet삼성전자와 애플을 비롯한 스마트폰 업체들이 플래그쉽 모델에 OLED 사용량을 늘림에 따라 급성장하던 OLED 시장 성장에 제동이 걸렸다.

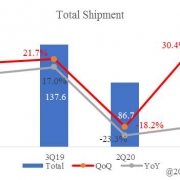

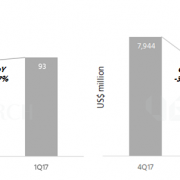

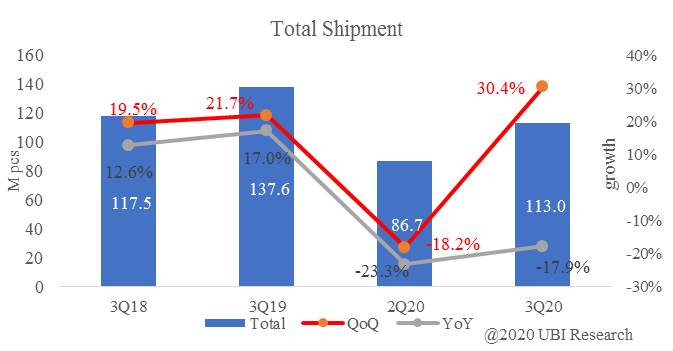

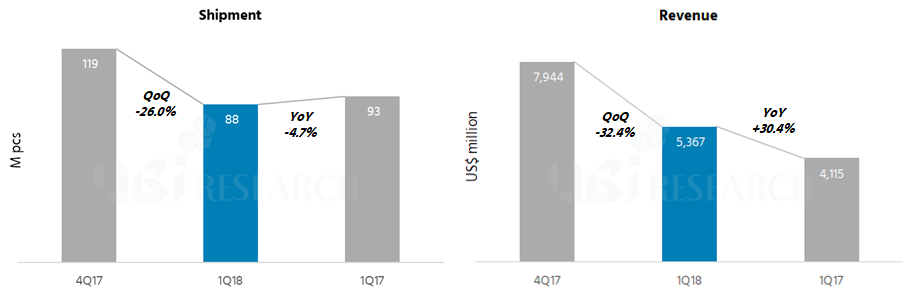

매년 3사분기는 신형 아이폰 출시에 의해 스마트폰용 OLED 실적이 가장 좋은 시즌이다. 유비리서치(www.ubiresearch.com)의 디스플레이 마켓 트랙에 의하면, 올해 3사분기는 1억1300만대가 출하되어 지난 분기 8670만대에 비해 2633만대가 증가하여 30.4%의 성장을 보였다. 하지만 이 수치는 착시 현상에 의한 것이다. 이유는 코로나19 때문에 1사분기와 2사분기 실적이 이전에 비해 매우 나빴기 때문이다. 올해 3사분기 출하량을 작년 3사분기와 비교하여 보면 17.9%가 감소한 수치이다. 2018년 3사분기 보다도 출하량이 적다.

3사분기의 스마트폰용 OLED 출하량이 감소한 것은 코로나19에 화웨이 제재가 더해졌기 때문이다. 삼성디스플레이와 BOE의 화웨이향 출하량이 급감한 것이 3사분기 실적을 악화 시켰다.

화웨이 제재에 의해 삼성전자와 Oppo, Vivo 등의 업체들이 반사 이익을 얻을 것이라는 분석도 많이 있지만, 삼성전자는 현재 중국 시장에서 고전하고 있으며, Oppo와 Vivo의 브랜드 파워는 화웨이에 미치지 못하기 때문에, 화웨이가 점유한 중국 내 고가의 스마트폰 시장을 대체하기는 어려울 것으로 보인다. 따라서, OLED를 주로 사용하는 화웨이의 스마트폰들이 시장에서 사라지게 되어, 삼성디스플레이와 BOE의 출하량 역시 기대치 보다는 줄어 들 수밖에 없게 되었다.

3억대 시장을 돌파하며 OLED를 대량 구매할 것으로 기대했던 화웨이의 스마트폰 생산 지장으로 인해, 스마트폰용 OLED 시장은 당분간 성장이 둔화될 것으로 예상된다. 그 결과, 중국내 OLED 시장은 극심한 공급 과잉 사태를 겪을 것이다.

“2020년 하반기 OLED 결산 세미나” 주요 발표 내용

/카테고리: /작성자: olednet유비리서치에서는 오는 12월 4일(금) 코엑스 컨퍼런스룸에서 온라인/오프라인으로 동시에 개최된다. 주요 발표내용은 다음과 같다.

2020년 OLED 산업 결산 및 향후 시장 전망

수십 나노미터 크기에 불과한 코로나바이러스가 인간의 생활과 모든 산업을 바꾸어 놓았다. 코로나19에 의해 발이 묶인 여행 제한에 의해 스마트폰 시장은 많은 타격을 받았지만, TV는 오히려 시장이 늘어나는 반사 이익을 얻었다.

대형 TV 시장에서 OLED TV와 경쟁할 제품으로서 mini-LED LCD TV가 급부상하고 있다. 2021년부터 본격적으로 출시될 mini-LED LCD TV는 성장하고 있는 OLED TV의 발목을 잡을 수 있다.

코로나 시대인 2020년의 시장 실적에 대해 발표하고, 2021년의 모바일 기기와 TV 시장을 중심으로 OLED 시장에 대해 설명할 예정이다.

OLED 발광재료와 부품소재 시장전망

OLED 발광재료는 최근 고굴절 CPL이나 장수명 청색 재료 등 다양한 재료들이 적용되고 있다. 한국과 중국의 라인 투자에 따른 발광재료 시장 전망과 향후 특정 재료나 발광 구조의 변화를 살펴보고자 한다.

2018년 Royole이 세계 최초로 폴더블 스마트폰을 출시한 이후, 삼성 전자와 Huawei, Motorola 등 다수의 스마트폰 업체들이 다양한 폴더블 스마트폰을 출시하며 큰 주목을 끌었다. 이번 세미나에서는 주요 패널 업체들의 폴더블 OLED 개발 동향과 세트 업체들의 폴더블 스마트폰 개발 동향을 설명하고, 폴더블 폰에 펜 적용 가능성, 향후 폴더블 기기용 커버 윈도우 시장 전망 등을 다룰 예정이다.

최신 OLED 기술 동향 트랜드

모바일 기기용 OLED 제조 기술이 다양하게 발전을 거듭하고 있다. 풀 스크린 화면을 만들기 위한 기술로서 발전해온 노치와 홀 디자인은 2021년에는 UPC(under panel display) 기술로서 완성될 것이다.

대형 OLED는 WRGB OLED와 QD-OLED가 경쟁할 예정이지만, 높은 패널 가격에 의해 시장 성장이 한계에 도달하고 있다. 대형 OLED는 성능과 가격을 동시에 잡아야 시장을 확장할 수 있다.

이번 세미나에서는 유비리서치가 발간한 [최신 기술 동향 보고서]에 수록된 내용을 중심으로 모바일 기기와 TV용 OLED 기술을 소개하며, 5G 시대와 폴더블 기기, 미니LED와 경쟁해야 하는 대형 OLED의 기술 과제에 대해 언급할 예정이다.

미니/마이크로LED 기술 및 산업동향

LCD와 OLED를 이어 최근 관심을 많이 받고 있는 미니LED와 마이크로LED 기술에 대해 살펴보고, 산업계에서 어떠한 움직임이 있는지 확인한다. 특히 미니LED 백라이트가 많이 사용되는 TV 시장에 대해 전망을 예측하고, 그 원가를 분석해본다.

새로 출시될 미니LED LCD와 마이크로LED TV에 대해 기존의 QLED/OLED 제품과 그 화질을 비교 분석하여 어떻게 좋아지는지 알아보고, 마지막으로 앞으로의 제품화에서의 기술 이슈에 대해 살펴보고자 한다.

QNED 기술 동향과 대형 디스플레이 경쟁력 분석

2021년에는 WRGB OLED가 프리미엄 제품으로 자리 잡은 TV 시장에 mini-LED LCD와 QD-OLED가 도전장을 내민다. 또한 micro-LED TV도 덩치를 줄여 가정에 들어올 수 있는 사이즈로 진화하여 초고가 TV 시장에 진입한다.

모바일 기기용 디스플레이 시장에서는 OLED가 완전히 주도권을 확보하고 시장을 확장하고 있는 반면, 대형 디스플레이 시장에서는 여전히 LCD가 주도권을 놓지 않고 있으며, 내년에는 오히려 역공을 펼칠 예정이다.

뿐만 아니라 OLED 다음 세대인 QNED가 실력을 배양하여 시장 진입을 타진할 예정이다. QNED는 5세대 디스플레이로서 성능면에서는 가장 우수한 디스플레이가 될 예정이지만, 가격과 수율 등은 아직도 해결해야 할 과제가 많다.

이번 세미나에서는 각종 대형 디스플레이 사업 방향과 이에 따른 경쟁력에 대해서 분석하고, QNED가 어떤 디스플레이인지를 알 수 있는 분석 자료를 공개할 예정이다.

<세미나 프로그램>

| 시간 | 주제 | 연사자 |

| 10:00~11:10 | 2020년 OLED 산업 결산 및 향후 시장 전망 | 이충훈 대표/ Chief analyst |

| – COVID-19가 디스플레이 산업에 미치는 영향 | ||

| – 2020년 OLED 산업 실적 분석 | ||

| – 향후 OLED 산업 시장 전망 | ||

| 11:10~12:00 | OLED 발광재료와 부품소재 시장 전망 | 윤대정 선임/ Analyst |

| – 중소형과 대형 OLED 발광재료 시장 전망 | ||

| – 폴더블 OLED 기술 동향 | ||

| – UTG와 CPI 적용 현황과 시장 전망 | ||

| 13:30~14:20 | 최신 OLED 기술 동향 트랜드 | 이충훈 대표/ Chief analyst |

| – 중소형 OLED 제조 기술 동향 | ||

| – 대형 OLED 제조 기술 동향 | ||

| 14:20~15:10 | 미니/마이크로LED 기술 및 산업동향 | 노남석 상무/ 삼성전자 자문 |

| – 미니/마이크로LED 디스플레이 개발 동향 | ||

| – TV 시장전망 및 원가분석 | ||

| – 미니LED LCD / OLED / 마이크로 LED 화질 분석 | ||

| – 미니/마이크로LED 기술 이슈 | ||

| 15:30~16:30 | QNED 기술 동향 | 이충훈 대표/ Chief analyst |

| 대형 디스플레이 경쟁력 분석 | ||

| : QD-OLED vs QNED vs WRGB OLED |

(동영상)미니LED TV 시대가 온다 OLED와 경쟁 구도는

/카테고리: /작성자: olednet<자막원문>

한: 오늘 유비리서치 이충훈 대표님 모시고 디스플레이 얘기를 해보도록 하겠습니다. 안녕하십니까.

이: 반갑습니다. 오랜만에 찾아뵙습니다. 이충훈입니다.

한: 오늘 대형 OLED를 포함해서 새로운 디스플레이 기술들에 대해서 말씀을 해주실 텐데. 그것보다 12월 4일 세미나 하신다면서요?

이: 그렇습니다. 코엑스에서 하고 있습니다.

한: 저희 지금 신청받고 있죠. 무슨 내용입니까?

이: 아무래도 연말이니까 올해 코로나 사태 때문에 발생한 여러 가지 디스플레이 관련 산업 이슈, 특히 OLED 관련된 부분에 대해서 정립 해석이 필요할 테고 그에 따라서 내년에는 시장 상황이 어떻게 변할 것인지에 대한 부분이 굉장히 큰 파도로 찾아오겠죠. 여기에는 스마트폰도 있고 TV도 있고 다 포함되는 부분이 있고. 두 번째는 QNED 삼성디스플레이가 OLED 다음으로 차세대 디스플레이로 준비하고 있는 QNED에 대한 부분. 사실 저희가 이번에 보고서도 나왔습니다만 최근에 분석한 결과로 보니까 굉장히 진보된 기술이 있는 게 확인이 돼서 그 부분에 대해서 자세하게는 말씀을 못 드리겠지만 어떤 부분이 있는지에 대한 건 알 수 있도록 이야기를 할 생각이고. 그다음에는 QNED, OLED 그다음에 최근에 LCD가 또 진화된 미니 LED를 쓰는 BLU를 사용하는 부분에 대해서 각각의 문제점이라든가 장단점, 경쟁력 이런 부분에 대해서 말씀드릴 예정입니다.

한: 그래서 오늘 나오셔서 좋은 정보를 일부 방송에서 말씀을 해주시면 좋을 텐데. 일단 OLED 얘기 한 번 해보겠습니다. OLED는 LG디스플레이가 패널을 만들고 있지 않습니까? White OLED. 지금 올해 패널 출하량 예상치는 어느 정도로 보고 계십니까?

이: 저희가 올해 예상한 부분은 사실 360만대 정도예요. 360만대라는 건 인치 별로 다 계산했을 때 55인치, 65인치, 75인치 이렇게 계산했을 때.

한: 비중은 다 있고.

이: 그래서 저희가 360만대 정도를 예상했고 어쨌든 상반기가 지나고 하반기로 들어왔으니까 연말까지 어떻게 될지 저희가 추이를 보고 있는 중에 있습니다.

한: 상반기는 어느 정도나 했어요?

이: 상반기는 저희가 집계를 했을 때 150만대 정도가 됐던 것으로 저희가 파악을 하고 있습니다.

한: 그러면 360만대를 채우려면 하반기에 210만대는.

이: 그렇죠. 210만대 정도. 분기당 100만대~110만대 정도는 나가야 된다고 보고 있고. 나갈 것으로 저희도 보고 있습니다.

한: 지금 LG디스플레이 OLED 패널. 대형 OLED 패널을 만드는 공장이 파주에 있고 광저우는 지금 돌리기 시작했잖아요? 올해 전체 캐파로 봤을 때는 어느 정도로?

이: 광저우 라인이 올해 하반기부터 돌아갔으니까 아까 말씀드렸듯이 인치 별로 라인들이 정해져 있어요. 55인치 전용라인 그다음에는 MMG(Multi Model Glass)를 하기 위해서 55인치, 65인치 전용라인, 48인치, 77인치 전용라인. 이런 식으로 구성되어 있어요. 그래서 각 라인의 예상 가동률을 저희가 수율을 놓고 계산했을 때. 저희가 봤을 때 460만대 정도가. 올 초부터 했다면 라인이 돌아갔었다고 보고 있죠.

한: 460만대 정도가 올해 할 수 있는 전체 캐파일 거다. 내년에는 어느 정도로?

이: 내년에는 저희가 보는 건 550만대~560만대 정도.

한: 그게 이제 내년에는 1월부터 12월까지 광저우 라인이 계속 돌아갈 테니까. 500만대 중반대 정도로 할 건데. 그러면 내년에는 한 500만대 이상 팔아야 그래도 잘했다는 소리를 듣겠네요.

이: 그렇죠. 굉장히 잘 한 거죠. 그럼요 워낙 고가의 패널인데. 실질적으로 프리미엄 TV 시장. 우리가 크게 두 가지로 이야기하죠. 2000달러 이상을 프리미엄으로 하는 그룹이 있고 1500달러 이상을 프리미엄으로 하는 그룹이 있는데. 2000달러 이상은 전 세계적으로 500만대~600만대밖에 안 돼요.

한: 연간 전체 TV 출하량이 2억2000만대?

이: 2억2000만대 중에서 500만대 정도밖에 안되요. OLED가 거의 다 가져간다는 거죠. 그다음에 삼성 QLED 얼마나 좋습니까. 삼성 QLED TV도 포지션을 차지하고 있기 때문에. 1500달러로 내놓는 제품도 많아지겠죠. 48인치도 있으니까. 그래서 1500달러 이상이라고 하더라도 아주 많은 숫자가 되진 않아요. 근데 거기서 500만대라고 그러면 굉장히 잘한 수치죠.

한: 아니 근데 최근에 비지오(Vizio)라는 회사가 1000달러 밑으로 OLED TV를 내놓겠다고 기사도 제가 본 것 같은데. 그렇게 해도 수지타산이 맞는 겁니까?

이: 그건 좀 의문이죠. 현재까지 저희가 광저우 라인에서 나오는 패널 비용이 얼마가 될지 분석을 못 했습니다만 파주 공장에서 나오는 것을 패널 비용 분석을 해보면 400달러 정도는 나와요. 400달러가 나오고 판가가 500달러 정도. 업체에 따라 조금은 달라요. 물량이 작은 곳은 500달러가 넘고 작은 곳은 더 적고 이렇게 되는데. 보통 우리가 유통이 돌아갈 때는 패널 가격이 3배. 프리미엄 같은 경우는 4배까지 보는데. 이건 2배 정도밖에 안 되거든요.

한: 마진을 안남기고 판다.

이: 어느 쪽에서는 마진을 안 남겨야 되는 거죠. LG디스플레이 입장에서는 이미 라인이 갖춰져 있으니까. 생산 비용만 놓고 본다고 그러면 돌려야 되겠죠. 안 돌리는 것보다는.

한: 안 돌리면 공장이 노는 거니까요.

이: 그렇죠. 감가상각은 어차피 나가는 거니까 그럴 바에는 공장을 돌려서 가격을 적극적으로 낮춰 가는 게 우리가 중장기적으로 본다고 그러면 OLED 시장을 더 크게 할 수 있는 좋은 방안이 될 것으로 보고 있습니다.

한: 55인치 패널 생산 비용 그리고 판가가 한 500달러 정도 한다고 했는데 1000달러 이하짜리 OLED TV가 만약에 나왔다고 그러면 누가 손해를 보는지 모르겠지만 누가 원가에 파는지는 모르겠지만 수지타산에 안 맞는 가격인 건가요?

이: 그래서 말씀드린 것처럼 당장에 가격이 맞느냐 안 맞느냐 라는 건 지금은 말씀을 못 드리겠어요. 왜 그러냐면 비지오(Vizio)도 얼마나 가져갈지 모르는 물량이니까. 전부 다 그렇게 된다고 그러면 LG 입장에서는 곤란하겠지만 비지오(Vizio) 브랜드 자체가 저렴한 브랜드잖아요?

한: 저렴한 브랜드죠.

이: 그리고 올해는 사실 삼성전자가 미국에서는 굉장히 잘했죠. 특히 초대형을 아주 적정한 가격으로 들어갔기 때문에. 상대적으로 사실 OLED TV가 미국에서 고전을 했어요. 근데 비지오(Vizio)는 미국에서 온라인으로 팔고 있는 유명한 브랜드잖아요? 물론 좀 저가 브랜드지만. 어쨌든 그걸 통해서 미국 시장을 공략한다는 것은 저는 굉장히 의미가 있다고 보고 있고 조금 더 대중화시키는데, 아까 말씀드린 500만대가 넘어가게 되면 중가로 내려와야 되기 때문에. 그 정도로 OLED TV를 팔 수 있다는 걸 보여줘야 되요. 그런 차원에서 본다 그러면 이번에 비지오(Vizio)가 1000달러 이상으로 들어온다는 것은 OLED 산업을 더 키울 수 있는 확장성이 있는 것이기 때문에. LG디스플레이가 패널 가격을 저렴하게 준다고 하더라도 말씀드린 것처럼 중장기적으로 본다고 그러면 훨씬 더 좋은 홍보수단이죠. 광고비라든지 이런 걸 생각한다고 하면 비지오(Vizio)가 오히려 더 해주는 게 되겠죠.

한: LG디스플레이 같은 경우는 아까 55인치 기준으로 생산 단가 500달러 판매 단가 500달러 정도라고 하면 그게 더 떨어질 수 있는 기술적인 룸도 남아 있는 겁니까?

이: 여러 가지가 있다고 보고 있습니다. 근데 우리가 기본적으로 생산 단가를 본다면 기본적으로는 직접비로 들어가는 투자비, 재료비가 되겠죠. 그다음에 간접비로 본다고 그러면 개발비, 각종 본사 영업비용 여러 가지가 있긴 있는데. 지금 가장 사실은 비용 차원에서 본다고 하면 패널 가격에서 차지하는 감가상각이 커요. 이건 어쩔 수가 없죠.

한: 그렇죠. 공장에 대한 감가상각.

이: 근데 투자를 줄일 수 있는, 공정을 단축시킬 수 있는 게 도움이 되죠. 예를 들어서 LG가 처음에는 옥사이드 TFT를 만들 때 8개의 마스크를 썼거든요. 지금 4개 마스크로 줄였어요.

한: 아 그렇게 많이 줄였어요?

이: 그렇죠. TFT(박막트랜지스터)만 봤을 때. 공정을 확 단축을 시키죠. 그러면 그만큼 또 패널을 더 만들 수가 있다는 거죠. 마스크를 줄인다는 얘기는 캐파가 늘어나는 거니까. 생산량이 늘어나기 때문에 그만큼 가격이 저렴해지겠죠. 근데 재료비 차원에서는 별로 손댈 것이 없어요. 재료비 차원에서는. 어디선가 공정 혁신을 해서 찾아야 되는 게 있는데. 그 부분은 지금 LG 내부에서 굉장히 열심히 하고 있는 것으로 알고 있습니다.

한: 지금 OLED TV의 영토확장이라든지 이런 게 LG디스플레이 쪽에서 굉장히 신경을 많이 쓰고 있는 것 같은데. LCD 분야에서의 반격이라고 해야 될까요? 지금 굉장히 또 TV 업계의 화두로 떠오르고 있는 게 미니 LED 기술. 미니 LED라고 하면 크기가 어떻게 돼요?

이: 보통 100~200마이크로미터(㎛) 정도 되는 LED를 BLU(Back Light Unit)에 사용하는 겁니다.

한: 지금은 몇 마이크로미터(㎛) 정도?

이: 지금 일반적인 LED 사이즈는 300마이크로미터(㎛)가 될 거에요.

한: 그게 미니 LED로 갔을 때 장점은 뭐가 있습니까?

이: 사실은 꼭 사이즈가 작아서 좋고 이런 건 아니고. LCD의 단점이 명암비가 나쁜 건데. 그래서 LCD가 명암비를 좋게 하기 위해서 하는 작업이 ‘로컬 디밍(화면 분할 구동)’이라는 게 있어요. 화면을 분할을 하는 거예요. 기존에 LCD TV를 보게 되면 엣지에 들어갔었죠. 끝 단에 이렇게 들어갔었고. 도광판(Light Guide Panel)을 통해서 빛이 LCD 쪽으로 올라오도록 만들었었는데. 미니 LED는 LCD 밑에 LED들이 많이 들어있어요.

한: 뒤에 아예 박아 넣는 거군요.

이: 그렇죠. 현재도 이미 나오고 있어요 사실은. 나오고 있는데. 근데 우리가 ‘미니 LED’라고 말은 안 해요. 기존에 300마이크로미터(㎛) 되는 건 사실 큰 걸 쓰는 거예요. 지금도 이미 제품은 500 분할 정도는 하고 있어요.

한: 500 분할이라는 게 화면이 55인치라고 하면 500개의 분할을 해서.

이: 그렇죠. 그러니까 밝은 화면이 나오는 쪽에는 그 부분만 더 밝게 해주고 나머지는 LED를 꺼버리는 거죠. 예를 들어서 야간에 촬영을 했다. 가로등 밑에 밝은 부분에는 LED가 켜져 있고 나머지 어두운 부분에는 LED가 꺼져 있고. 그다음에 명암비가 확 좋아지죠.

한: 500 구역이라고 하는 것은 프리미엄 제품일 경우에만?

이: 그렇죠. 지금 프리미엄 제품만 그렇죠. 다 되는 건 아니고 근데 이제 우리가 사실 미니 LED BLU(Back Light Unit)라고 그러면 우리가 사실은 2만5000개를 넣고 화소 분할이 5000 분할 이런 걸 사실 미니 LED 라고 얘기를 해요. BLU라고.

한: 5000 분할.

이: 사실 이렇게까지 하려면 비용이 올라가요. 이유는 뭐냐면 그 정도로 하려면 LCD를 구동하기 위해서 TFT 기판을 쓰는데 LED에도 이걸 써야 되요.

한: 그럼 패널 구동용 TFT 기판도 있어야 되고 LED 백라이트용 TFT도 있어야 되고.

이: 그렇죠. 그래서 각각 LED를 마찬가지로 껐다 켰다 다 해주는 거예요. OLED는 화소가 100만 화소 이상 다 개별적으로 구동을 시키잖아요.

한: 그렇죠.

이: 근데 미니 LED는 LED를 이중으로 구동을 시켜주는 거죠. 근데 그 정도로 넣으려면 사실 작아야 되는 거예요.

한: 그렇죠.

이: 여기까지 하려고 하면 사실 가격적인 문제는 고려를 안 할 수가 없어요. 근데 성능으로 보게 되면 최고죠. LCD TV 중에 최고봉에 드는 거죠. 거기다가 TCL은 퀀텀닷까지 쓰고 있잖아요? 그렇게 되면 제가 사실 미니 LED BLU에 대한 건 국내에는 사실 이야기할 게 별로 없었는데 올해 제가 상반기 세미나에서 미니 LED 얘기를 했어요. “앞으로 이게 중요하다” 언론에서 갑자기 여기서 미니 LED 얘기가 계속 나오고 있는데. 사실 미니 LED BLU를 보여준 회사는 몇 회사가 없었어요. 2018년에 TCL만 계속 가지고 나와서.

한: 중국 TCL이 계속 미니 LED를 가지고 나왔었죠.

이: 그것 때문에 계속 요청을 하고 있어요. “미니 LED가 되면 OLED와 경쟁이 가능해” 너무 괜찮아요. 명암비도 좋고 휘도도 좋고. 이게 올해 CES 때 삼성전자는 안 가져 나왔지만 중국 업체들 그다음에 LG전자까지 이걸 가지고 나왔어요. 근데 확실히 올해를 봤을 때 특히 TCL에서 나온 ‘Vidrian’이라는 미니 LED TV는 정말 최고의 LCD였었어요. 물론 LCD와 OLED를 같이 두고 비교하진 않았지만 제가 TCL의 LCD TV를 봤을 때는 “이게 OLED에게 질 이유는 없을 것 같아” 특히 가격적으로 맞으면 역시 미니 LED를 많이 쓰고 로컬 디밍을 많이 하게 되면 그만큼 드라이버IC도 들어가야 되고 복잡하기 때문에 가격에 대한 부분은 조금 더 우리가 면밀히 분석해야 될 필요는 있어요. 그래서 최근에는 움직임이 1000 분할 정도.

한: 1000 분할이라고 해도 굉장히 많은 것 아닙니까?

이: 500 분할에 비교하면 2배니까 수치로 보면 엄청난 거죠.

한: 일부 저가 TV 같은 경우에는 100 분할짜리도 있고.

이: 그런 걸 로컬 디밍을 해야 될 지는, 옛날에 그런 것도 있긴 있었어요. 소니가 500 분할을 써요. ‘풀어레이 로컬 디밍(Full Array Local Dimming)’라고 이름을 지어서 쓰는 게 있는데 500 분할 밖에 안 되요. 1000 분할이 되면 굉장히 좋은데. 아까 말씀드린 것처럼 1000 분할 정도는 TFT 기판을 안 써요. 배선 기판을 쓰는 거죠.

한: 가격적으로도 굉장히 매력적일 수 있겠는데요?

이: 근데 이게 마케팅을 어떻게 하느냐가 있는데. 실질적으로 아까 우리가 조그마한 미니 LED BLU를 쓰게 되면 두께가 얇아져요. 지금 500 분할에서 1000 분할을 하게 되면 렌즈를 써야 되요. 확산을 위해서.

한: LED 앞에다가 렌즈가 이렇게.

이: 렌즈를 통해서 빛을 보내야 되는 거죠.

한: 그래서 두껍군요?

이: 두꺼워질 수밖에 없어요. 그래서 이게 두꺼우면 사실 진정한 미니 LED라는 이름을 붙인다고 하더라도 사실 미니 LED는 아니겠죠. 하지만 2배 이상으로 성능이 좋아진다는 것은 그래도 획기적인 거라고 봐야 되겠죠.

한: OLED하고 엄청 경쟁이 되겠는데요?

이: 이 부분은 경쟁이 되죠. 사람의 눈이라는 것은 밝은 걸 선호하는 사람도 있고 어두운 화면을 선호하는 사람 또 색상을 좋아하는 분, 선명한 화면, 조금은 선명하지 않더라도 부드러운 화면을 좋아하는 분. 사람의 취향은 굉장히 많이 달라요. 특히 삼성전자가 내년에는 이미 언급된 것처럼 미니 LED BLU에서는 LCD TV가 나올 거라고 이미 공개되어 있잖아요?

한: 이미 많이 알려져 있죠.

이: 삼성전자는 그걸 내년에 성공할 것으로 저희들은 보고 있습니다.

한: 제가 생각할 때도 엄청난 마케팅 물량이 나올 것 같은데. 일단 성능 자체도 OLED하고 경쟁할 수 있다.

이: 근데 우리가 사실은 같은 패널을 가지고도 TV가 좋으냐 안 좋으냐를 판단하는 건 프로세스가 있어요. 화질을 담당하는. 근데 삼성전자하고 소니 그리고 LG전자까지는 세계 최고죠. 세계 최고의 업체들이기 때문에 우리의 눈으로 사실은 그 정도로 예민하게 구별할 수 있느냐라고 한다면 화면이 계속 바뀌잖아요. 밝은 화면만 계속 보여주거나 어두운 화면만 계속 보여준다고 그러고 천천히 바뀐다고 그러면 “500 분할이 좋아 1000 분할이 좋아” 아니면 “1000 분할까지는 안돼”라고 말할지는 몰라도. 화면이 연속적으로 바뀌는 상황에서는 사람의 눈이 인지하기는 쉽지 않아요. 그런 상황에서 500 분할에서 1000 분할만 가더라도 굉장히 좋죠. 그래서 삼성전자가 이걸 가지고 만든다고 그러면 최고의 TV를 만들어 낼 것으로 저는 확신하고 있습니다.

한: LG전자는 입장이 어떨지는 잘 모르겠네요. LG전자는 OLED TV를 하고 있는데 또 내부에서 뭔가 잠식하는 것처럼 미니 LED를 강하게 밀기도 좀 애매한데.

이: 애매하죠. 이부분은 카니발리제이션(Cannibalization)이라고 그래서 지금 OLED TV를 팔아야 되는데. 미니 LED가 나오면 어차피 뭘 팔아도 마찬가지겠지만 미니 LED를 팔고 차세대 OLED를 죽이면 힘들겠죠. 그래서 사실 소니 쪽은 미니 LED로 안 갈 거예요. 소니는 최근에 저희가 조사를 해본 결과에 의하면 미니 LED가 좋은 건 알지만 카니발리제이션(Cannibalization) 때문에 소니는 일단은 현재 상황에서는 OLED TV를 밀기로 했다고 얘기를 들었습니다.

한: 그런 관점에서 본다면 삼성은 굉장히 미니 LED를 굉장히 밀 수 있겠네요.

이: 그렇죠. (경쟁자가) 없는데.

<2편에서 계속>

출처 : 전자부품 전문 미디어 디일렉(http://www.thelec.kr)

지속되는 코로나 악재 속 2020년 하반기 OLED 시장 매출액 107% 상승 전망

/카테고리: /작성자: olednet유비리서치가 발간한 “2020 하반기 OLED Display 보고서”에 따르면 2020년 상반기 OLED 전체 출하량은 2억3100만개로 2019년 하반기 3억 2600만개에 비해 9500만개가 감소하였고, 상반기 매출액은 135.3억달러로 작년 하반기 211.8억 달러에 비해 76.5억 달러가 줄어들었다. 어플리케이션 별로는 자동차용과 폴더블 폰용을 제외한 영역에서 감소 하였다. 한편 2020년 하반기에는 OLED 출하량과 매출액이 3억8300만대, 280억달러로 전분기보다 각각 65.5%, 107% 상승할 것으로 예측하였다.

OLED 시장을 주도하고 있는 스마트폰용 패널은 2020년 상반기에 1.9억 개가 출하되어 전체의 82.17%를 차지하였다. 매출액은 83.3% 점유율에 112.6억 달러이다.

출하량 2위는 워치용이며 3348만개로서 14.4%이나 매출액 2위는 TV용 패널로서 9.33억달러로서 6.9%를 점유하였다.

Foldable phone용 OLED는 172만대로 출하되어 2.16억 달러 시장을 형성하였다

2020년 2분기 발광재료 시장 2.3억 달러 규모, 전 분기 대비 30% 감소

/카테고리: /작성자: olednet유비리서치가 발간한 2020년 3분기 OLED 발광재료 마켓트랙에 따르면 2020년 2분기 발광재료 시장이 2.3억달러로 집계되었다. 전분기 대비 30%, 2019년 2분기 대비 24% 감소한 수치다.

2분기 발광재료 시장 축소는 삼성 디스플레이의 패널 출하 감소와 재고 물량이 주요 원인으로 분석된다.

먼저, 삼성 디스플레이의 2분기 패널 실적 중 중국향은 1분기 대비 27% 증가하였으나, 삼성 전자의 Galaxy S20 시리즈 판매량 부진에 따른 패널 생산량 감소와 6월부터 양산되기 시작한 Galaxy Note20용 패널 물량이 20만대 이하 수준에 그치면서 발광재료 사용량도 그만큼 줄어들었다.

또한, 1분기에는 코로나바이러스로 인해 재료 수급을 우려한 중국 패널 업체들의 선 주문으로 인해 재고 물량이 증가하였으나 가동률이 재고 물량을 소비할 만큼 높아지지 않은 점도 시장 축소의 한 원인이 되었다.

다만 하반기에는 삼성 디스플레이와 엘지 디스플레이의 Apple향 패널 물량 증가와 엘지 디스플레이의 광저우 라인 가동 등으로 인해 발광재료 시장의 확대가 기대된다.

삼성 디스플레이와 엘지 디스플레이는 2020년 Apple향으로 각각 8,000만대와 2,000만대 수준의 패널 공급이 예상되며, 7월부터 가동되기 시작한 엘지 디스플레이의 광저우 라인도 발광재료 사용량 확대에 기여할 전망이다.

2020년 발광재료 시장은 14.1억 달러 규모로 2019년 대비 10% 증가할 것으로 전망된다. 삼성 디스플레이의 발광재료 구매액이 전체 중 50% 이상을 차지할 것으로 예상되는 가운데, 엘지 디스플레이가 20%, BOE가 10% 중반 수준으로 뒤를 이을 것으로 예상된다.

LGD 광저우 OLED 공장 가동 언제? 48인치 OLED 올해 나온다

/카테고리: /작성자: oled<자막원문>

한: 오늘 유비리서치 이충훈 대표님 모시고 대형 OLED에 대해서 얘기를 해보도록 하겠습니다. 안녕하십니까.

이: 반갑습니다. 이충훈입니다.

한: 지난번에 찍은 그 영상이 굉장히 인기가 좋았던 것 같아요. 댓글이나 이런걸 봤을 때도 아주 깊은 정보를 잘 전해주셔서 좋다는 평가들이 많았는데. 오늘도 좋은 정보를 말씀해주실 것 같은데. OLED 텔레비전이 지금 전체 TV시장에서 비중을 얼마나 차지합니까?

이: 작년 기준으로 봤을 때 저희가 TV 쪽보다는 패널 출하량 위주로 조사하는 회사이다 보니까 정확하게 TV를 말씀드리기는 저희가 조금 문제는 있고 제가 봤을 때는 작년에 330만대 정도?

한: OLED 패널이?

이: 패널만. 재고를 그렇게 감안한다고 그러면 310만대 정도가 OLED TV가 되지 않았을까 생각을 하고 있습니다.

한: 1년에 전체 텔레비전 시장 규모가 어느 정도나 됩니까?

이: 텔레비전 시장 규모가 보통 2억2000만대 전후로 플러스, 마이너스 몇 백만대 정도로 알려져있죠.

한: 그러면 300만대 초반대면 전체 차지하는 비중은.

이: 1.5% 정도가 되겠죠.

한: 아직 그렇게 엄청 크진 않았는데. 올해 지금 코로나19 때문에 텔레비전 시장, 스마트폰 시장 다 줄어들 것으로 예측을 하는데. 올해는 텔레비전 전체 시장을 어느 정도로 보십니까?

이: 올해 전체 텔레비전 시장은 저희가 이번에 코로나19발 영향을 분석보고서로 발간을 했어요. 그러면서 스마트폰부터 시작을 해서 텔레비전, 스마트워치 이런걸 다 분석을 했는데. 저희가 의견으로는 한 15%정도 감소된 수치.

한: 전체 텔레비전 시장이요?

이: 그렇죠. 2억2000만대라고 그러면 1억9000만대 정도로 보고 있습니다.

한: 2억대 밑으로 빠지는 거면 굉장히 오랜만에 2억대 밑으로. 빠진적이 있나 싶기도 한데.

이: 그렇죠. 그동안에는 거의 없었는데 가장 큰 문제가 물류가 가장 큰 문제가 지금. 항공기 이동이라든가 이런 문제가 워낙 제약이 심하죠. 국경봉쇄라든가 심하기 때문에. 지금 3월과 4월 그리고 5월에 들어오면서는 굉장히 지금 공급에 대한 문제가 심각하죠.

한: 올해 그러면 OLED 텔레비전, TV용 OLED 패널 출하량은 어느 정도나 예상을 하십니까?

이: 저희가 올초에 예상한 것은 한 490만대 정도로 예상을 했어요. 이부분은 LG디스플레이 광저우 라인에서 2사분기부터 4월부터 패널이 생산이 된다는 가정하에 저희가 본 것이 490만대를 봤는데 아무래도 코로나 사태에 여파가 굉장히 심하죠. 예를 들어서 지금 LG디스플레이 엔지니어가 광저우에 가는 것도 어려움도 굉장히 많았고 그다음에 패널이 정상적으로 나오게 하는 것도 중요하지만 품질승인을 받아야 되요. 이 패널을 소니에도 보내고 유럽에는 필립스에도 보내고 이렇게 보내면서도 검사 품질승인을 받아야 되는데. 비행기가 가는 것도 힘들어졌고 또 각 나라에서도 엔지니어들이 일을 안하는 사태가 발생을 했죠. 품질승인 자체가 다 지연이 됐기 때문에 여기에 대한 여파 때문에 일단은 저희가 예상하는 것은 7월초부터 본격 양산을 가정했을 때 저희가 보는 것은 올해 360만대로서 연초보다는 130만대가 줄어든 수치입니다.

한: 하향 조정을 하신거군요.

이: 그렇습니다.

한: 7월 가동을 한다는 가정인데 더 늦어질 수도 있고 뭐 제대로 갈 수도 있고 그런 거죠?

이: 일단 저희가 LG디스플레이 관계자들한테서 들은 이야기로는 6월말부터는 양산이 시작이 돌 것으로 확신을 한다는 이야기를 들었기 때문에 저희는 그렇게 믿고 가야죠.

한: LG디스플레이는 올해초에 그것보다 지금 유비리서치에서 예상한 것보다 훨씬 높은 숫자를 본인들은 생각을 했겠죠?

이: 그렇죠. 광저우 라인이 1월달부터 간다는 가정하에서 물량을 잡은 것이니까 훨씬 많았을 텐데 지금은 좀 수정이 되지 않았겠어요.

한: OLED텔레비전 그리고 LCD텔레비전에 대해서 일반적으로 LCD VS OLED. 이런식으로 비교하는 시각들이 있는데 그렇게 비교하는 게 맞습니까?

이: 그건 굉장히 곤란한 이야기죠.

한: 그렇습니까?

이: 같은 TV라고 그래서 LCD TV와 OLED TV를 같이 본다는 것은 좀 잘못된 시각이라고 봐요. LCD TV를 하시는 분들은 OLED TV가 비싸다라는 걸 도입을 하기 위해서 LCD와 유사하게 항상 이야기를 하죠. 화질차이에서 보게 되면 전혀 다르죠. 엔진자체가 다른 거기 때문에 같은 시각에서 보면 안돼죠. 예를 들어서 이전에 브라운관 TV가 있던 시절에 TFT LCD를 만든 TV와 브라운관으로 만든 TV를 같이 비교한다고 그러면 말이 안돼는 거죠. 엔진이 다른 디스플레이를 같은 관점에서 비교한다는 것은 문제가 있죠.

한: 단순하게 동일 사이즈에서 그냥 가격을 OLED는 얼마인데 LCD는 이만큼 싸더라 이렇게 얘기하는기는 어렵다는 얘기인 거죠?

이: 그렇죠. 요즘에 일반적으로 알고 있지만 OLED 라는 것은 블랙 표현이 굉장히 좋죠. 자발광이기 때문에. 반면에 LCD는 백라이트를 쓰니까 화이트가 굉장히 강하죠. LCD를 하는 업체들은 HDR로서 밝게 표현을 더 잘함으로해서 명암비를 구현을 하는 것이고 OLED는 어두운 쪽에 명함비를 잘 표현을 하는 것인데 이렇게 디스플레이를 전문으로 하시는 분들은 일반적으로 다 알고 있는 사실입니다만 우리가 일상생활에서 프라이드기준으로 봤을 때 우리가 이런 환경이 구현되는 것은 25%밖에 되지가 않아요. 그러니까 어두운 화면이 75%에 면적을 차지를 하고 있는 디스플레이에요. 그러니까 사람의 눈은 밝은 것보다 어두운 걸 구별을 더 잘하도록 되어있어요. 눈 자체가. 원시시대부터 빛이 없는 밤에 생활부터 해왔기 때문에. 전기가 나온 뒤부터는 우리가 밝은 것에 꽤 익숙해져 있지만. 인간은 원시시대부터 생각을 하다고 그러면 어두운 곳에서부터 사물을 인지할 수 있는 그게 굉장히 발달이 되어 있어요. 오히려 아주 밝은 환경에 오래 있게되면 눈에 피로도가 높아지죠. 그래서 인간의 휴먼 바디를 놓고 고민한다고 그러면 절대적으로 OLED가 LCD보다 낫다도 되고 몸에도 좋다고 볼수가 있겠죠. 인체에 적합한 거죠. 그래서 부유층에서는 OLED TV르 선호하는 이유가 그런 이유이지 않을까라고 생각을 하죠.

한: 가격이 훨씬 비싸도 OLED TV를 많이 선호를 한다.

이: 그렇죠.

한: 지금 LCD가격이 근데 참 많이 떨어져 있는 것 같아요.

이: 일반 소비자들은 굉장히 해피한 시장이죠. 지금 요즘들어 75인치가 200만원 초반까지 내려왔으니까 상상을 못하죠. 제가 3년전에 65인치를 샀는데 그때 인터넷에서 250만원을 줬어요.

한: 지금 100만원대밖에 안하는데.

이: 그렇죠. 가격의 하락폭이 이렇게 심할줄 알았으면 샀다는 것도 후회를 할 수가 있죠. 이거는 사실 굉장히 중요한거에요. 시장에서. 이런걸 안다고 그러면 기다리면 엄청나게 빠른 속도로 떨어진다는 걸 알기 때문에 TV 수요가 팍팍 늘어나지 않는 요소가 될 수 있겠죠. 너무 급나가는 거면.

한: 지금 몇 년동안 출하량은 계속 정체 아닙니까.

이: 그렇죠.

한: 크지도 않고 조금씩 떨어지기도 하고 그런 것 같은데.

이: 그렇죠.

한: 롤러블 TV에 대해서는 어떻게 보십니까?

이: 롤러블은 굉장히 우리가 또 다른 이미지를 봐야 되겠죠. 각각 OLED TV 중에서 본다고 그러더라도 우리가 여태까지 TV라고 하면 가전제품이었는데 롤러블 TV는 가전제품에서 인테리어제품이 믹싱이 되는 개념이 되겠죠. 그건 무슨 말이냐면 우리가 가정에서 보게 되면 65~75인치 TV가 한 벽을 차지하는 모습을 보면 까맣찮아요.

한: 네.

이: 정말 볼 게 없는게 칠판도 아닌게 굉장히 넓은 면적을 거실에 중간을 차지하고 있는데 그런게 없어지는 거죠. 그리고 항상 벽에 둬야 된다는 고정관념도 없어지고 일반적으로 보게 되면 LG가 홍보하는 게 있잖아요. 창 쪽에다가 두고 우리가 디스플레이를, 화면을 내림으로서 창밖에 경치를 봤다가 내가 필요하면 화면을 올려서 보는 그런 부분이기 때문에. 생활공간을 확보보다는 시야확보죠. 일반 생활 우리 가정내에서 그만큼 3차원적인 공간확보다 된다는 것은 굉장히 우리의 생활에 있어 가지고 다른 하나의 즐거움을 주는 요소가 될 것으로 저는 확신을 하고 있습니다.

한: 생산에 대한 어려움도 있을 것 같다는 생각도 드는데 롤러블에 대해서.

이: 생산의 어려움보다 시장이 문제겠죠. 왜냐하면 롤러블을 할려면 전용 라인이 있어야 되는데. 몇 대만하고 또 체인지를 한다고 하면 일이 너무 많아요.

한: 그렇네요. 결정의 문제군요.

이: 그렇죠. 이거는 수제품처럼 하나하나 만들어서 팔 수는 없잖아요. 그러면 가격이 너무 비싸지기 때문에 일단은 한 라인을 일정시간을 통째로 돌릴 수 있는 그런 시장이 만들어져야지 롤러블이 제대로 나오겠죠. TV도. 그러기에는 아직까지는 지금 나와있는 OLED TV 가격이 OLED TV가 조금 더 시장에 경쟁력을 더 가지고 시장확보를 하는 게 더 중요하겠죠. 롤러블은 아직까지 큰 중요한 타이밍은, 고객들은 선호하는 사람이 있을 수 있겠지만 TV메이커로서는 아직까지 롤러블이 나와서 시장을 이렇게 흔들 수 있는 그런 타이밍은 아직 아니라고 봐요. 너무 빠르다는 거죠.

한: 너무 빠르다. 지금 OLED 텔레비전이 잘 팔리는 지역은 어디입니까?

이: 아무래도 한국하고 일본이 굉장히 좋죠.

한: 일본이 굉장히 좋습니까?

이: 일본이 굉장히 좋죠. 일본에서는.

한: 일본에서는 소니가 주로?

이: 소니가 가장 점유율이 크죠. 여러분들은 아마 일본 아키하바라라든가 양판점을 가보시면 요도바시카메라라든가 TV코너를 가보면 제일 앞줄에 OLED만 있어요. 딱 입구에 들어가게 되면 몇 층으로 되어 있는데 3층에서도 있고 5층에서도 있는데 올라가면 첫 번째 줄을 보면 항상 소니부터 시작을 해서 소니, 파나소닉, 도시바, LG까지 모든 업체가 OLED TV가 제일 앞에 있고 그 뒷줄을 보게 되면 회사별 OLED TV가 또 있어요. 그다음에 세줄 정도 지나야지 LCD TV가 나오고 죄송한 얘기지만 특정사. 샤프는 일본에 굉장히 TV를 잘하는 회사죠. 샤프 LCD TV는 제일 구석에 있다고 보시면 되요.

한: 일본사람들이 OLED 화질이나 이런 거에 대해서 굉장히 열광을 하나보네요?

이: 그렇죠. 저도 한번씩 출장을 가면 그런데를 가봐요. 와서 저는 TV를 보는 게 아니고 TV를 선택하는 사람들을 봐요. 그럼 다들 감탄을 해요. “역시 OLED TV가 화질이 좋다고” 근데 재밌는 것은 사실 나이가 있으신 분들이에요.

한: 아 그래요?

이: 근데 우리가 보통 나이가 있게 되면 노안이 오면 눈으로서 좋은 걸 구별하기가 쉽지가 않아요. 그런데도 불구하고 그런 층에서, 60대 이상층에서 OLED TV에 대해서 화질 감탄을 할 때마다 제가 봐요. 기다렸던 사람들을 보게 되면. 그정도로 일본 사람들은 OLED TV에 대해서 굉장히 호감을 가지고 있고 특히 여기 지금 소니가 있기 때문인 것도 있어요. 소니는 일본 사람들의 자랑이잖아요?

한: 그렇죠.

이: 일본을 대표하는 업체가 OLED TV를 판다는 것에 대해서는 또 나름 일본사람들은 거기에 대한 자부심도 있는 것 같아요. 그런 의미에서 일본에 TV시장, TV메이커를 보면 우선적으로 OLED TV에요. 그러다보니까 OLED TV를 갖고 싶은데 가격 때문에 못사는 경우가 많죠.

한: 그래서 새로운 인치에 라인업도 LG디스플레이에서 좀 고민하고 있는 것 같던데요.

이: 그렇죠. 지금은 아시다시피 55인치, 65인치, 77인치까지가 4K가 나오고 있죠. 그다음에 8K는 80인치도 있습니다만 근데 우리가 소니 기준으로 보게 되면 55인치가 한 300만원 이상으로 시작을 해요. 라인업이 3개 정도로 나오는데. 300만원, 350만원, 400만원 정도 사이에서 움직입니다. 소니TV는. LG전자 TV는 200~300만원 사이.

한: 조금 더 저렴하네요.

이: 조금 더 저렴하게 움직이고 있죠. 시기에 따라 다릅니다. 어느 시기에 나오냐에 따라인데 250~350만원 사이 정도. 소니보다는 가격이 낮아요. 낮는데 어떤 형태로든지 간에 우리가 시장조사를 해보면 지금 우리가 이전에는 2000불 이상, 2000달러 이상을 우리가 프리미엄이라고 했습니다만 최근 몇 년사이에 1500달러 개념으로 수정이 됐죠. QLED가 나오면서 가격이 확 내려오는 바람에 지금 1500달러를 하나에 기준으로, 총 두 개의 기준이 있다고 보시면 됩니다.

한: 2000불 이상, 1500불 이상.

이: 그렇죠. 그러다보니까 LG전자의 OLED TV는 블랙프라이데이라든가 이때쯤 1500불로 내려와요. 경우에 따라서 1400불까지 내려오는 게 있습니다. 어쨌든 사람들이 인지도가 1500달러를 기준으로 움직이는 게 있는데 그러면 밑에 48인치로 내려오게 되면 1500달러까지 내려와지게 되요. 그게 무슨 말이냐면 지금 LG디스플레이가 OLED TV를 생산하고 있는 8.5세대에서 55인치는 6장이 나오죠. 48인치라고 하면 8장이 나와요. 산술적으로 보게 되면 3/4 가격 LG전자가 2000달러에 파는 거면 1500달러가 될 수 있죠. 2000달러짜리를 디스카운트해서 1500달러에 파니까 1500달러짜리를 디스카운트하게 되면 1100~1200불이 되겠죠. 이정도면 사실은 OLED TV를 갖고 싶은 사람들한테는 굉장히 좋은 선택지를 주는 거죠.

한: 48인치는 지금은 만들고 있습니까?

이: 지금 파주공장에서 패널을 지금 생산을 준비하고 있는 것으로 알고 있습니다.

한: 그게 파주에서만 만드나요?

이: 원래 계획은 중국에 광저우 라인에서 만들 계획이었죠. 근데 아까 서두에 말씀드린 것처럼 광저우 라인은 여러 가지 상황이 있다보니까 파주공장에서 48인치를 준비하는 것으로 알고 있습니다.

한: 대표님 그 가격에 대해서 아까 말씀하신대로 등급이 다른 제품이니까. 동일 선상에서 가격만 놓고 비교하기는 어렵다고 말씀하셨는데. 그래도 우리가 LCD가 가격이 이렇게 패널이 내려오듯이 OLED도 가격은 계속 떨어질 여지가 있는 겁니까? LCD만큼 떨어질 수 있어요?

이: 어차피 가격이 떨어진다고 그러면 몇 가지일 수밖에 없어요. 하나는 재료비가 싸지는 것 하나 그다음에 공정이 단축이 되는 것 그다음에 감가상각이 떨어지는 것. 근데 공장이 바뀌지 않으면 공정단축은 힘들죠. 크게 보게되면 감가상각이 떨어지는 것 그다음에 재료비 밖에 없죠. 근데 재료비라는 것은 대량생산이 될수록 줄어드는 거죠.

한: 그렇죠.

이: 줄긴 줄죠. 그렇지만 큰 효과는 없고 큰 효과가 있으려면 감가상각이 있죠. 근데 이제 파주공장은 감가상각이 첫 번째 페이지1은 끝났고 두 번째도 곧 되니까 가격은 떨어지겠죠. 떨어지지만 아주 큰 폭이냐고 그러면 10%정도 밖에 차이가 안나기 때문에 LCD하고 가격으로 볼려고 한다고 그러면 사실은 어렵죠. 그렇기 때문에 OLED TV를 아까 말씀드린 것처럼 비싸다는 개념을 가져가시면 안되고 OLED는 OLED를 살 수 있는 분만 사신다고 보시면 되요. 엔진이 다르기 때문에 그런 차원에서 우리가 일반 가솔린 엔진차와 전기자동차라든가 또는 디젤엔진차라든가 이런 개념이에요. 엔진이 다르기 때문에. 우리가 디젤 같은 경우에 SUV를 많이 보잖아요? SUV시장과 세단시장을 다르게 보잖아요? 같이 놓고 평가를 하신다고 그러면 오히려 시장에 대한 일반 소비자가 왜곡을 할 수가 있죠. 하지만 OLED가 서두에 말씀드린 1.5% 점유율이라고 그랬지만 금융으로 보면 그렇진 않아요. LCD에 비하면 5배 이상 비싸기 때문에 실질적으로 금액에 대한 것으로 보게 되면 10%정도까지 되지 않을까요? 계산은 안해봤습니다만은 넘을 수도 있어요.

한: 단순하게 계산을 해도?

이: 그렇죠. 그렇기 때문에 꼭 시장이 없는 것도 아니고 부유층 그리고 정말 인간에 적합한 제품을 원하는 그런 소비층은 LCD보다는 OLED를 100%정도 선호하신다고 보면 되겠죠.

출처: 디일렉(THEELEC)

애플 신형 아이폰 4종 모두 OLED 채택 LGD 살림 나아지나

/카테고리: 포커스온 /작성자: oled<자막원문>

한: 안녕하십니까. 디일렉 한주엽입니다. 오늘 유비리서치 이충훈 대표님 모시고 OLED 패널 산업에 대해서 알아보도록 하겠습니다. 안녕하십니까.

이: 네. 반갑습니다. 유비리서치 이충훈입니다.

한: 유비리서치는 지난 18년 정도 OLED 디스플레이 리서치 업무를 해 오셨죠.

이: 그렇습니다.

한: 가장 오래된.

이: 세계에서 가장 오래된 OLED 전문 리서치 회사입니다.

한: 18년 전에는 OLED라는 자체가 굉장히 생소했을 것 같네요.

이: 네. 그렇죠.

한: 2000년대 초반이니까요. 그때 그쪽 관련된 기업에서 일도 하셨었죠?

이: 그렇습니다. 제가 사실 삼성SDI에서 OLED가 만들어져서 삼성디스플레이로 이관 됐습니다만 삼성SDI에서 OLED 프로젝트 자체가 시작을 했고 그다음에 마지막에 퇴사할 때는 제가 개발을 맡고 있었기 때문에 그것이 인연이 되어 지금도 OLED 하고 인생을 같이 하고 있습니다.

한: 저희 쪽에 앞으로 한 달에 한 번 정도 나오셔서 굉장히 비싼 인사이트인데. 인사이트를 주시려고 하는데 보시다가 좀 더 자세한 내용은 유비리서치로 저희가 홈페이지 주소 밑에 적어 드릴 테니까 직접 컨텍을 해보셔도 되고. 오늘은 저희가 애플과 OLED 생태계라는 주제로 얘기를 좀 해보려고 합니다. 가장 뭐랄까요. 이쪽 생태계에서는 모바일에서는 가장 핫한 주제라고 생각이 되는데. 애플이 원래 LCD를 계속 쓰다가 아이폰에 처음 OLED를 넣는다는 것도 사실 대표님께서도 제일 처음에 그거를 오픈하셨잖아요?

이: 그렇죠.

한: 2년 전에 먼저 오픈을?

이: 한 5년 정도 됐을 겁니다. 들어온다고.

한: 지금 OLED가 애플 아이폰에 적용이 되고 있는데 작년에 2개 모델 정도 했잖아요? 2개 모델에 적용을 했고 LCD만 하던 회사가 OLED로 가면서 그쪽 시장이 새로운 고객군이 생겼는데 작년 애플에 들어간 OLED 패널 숫자는 어느 정도나 됩니까?

이: 작년에 저희가 삼성과 LG디스플레이의 실적을 집계를 해보면 패널 공급 물량이 5250만대 정도된 것으로 파악을 하고 있습니다.

한: 삼성하고 LG하고 같이 넣었습니까?

이: 그렇습니다.

한: 비중은 어느 정도나?

이: 비중은 LG디스플레이는 마지막에 아이폰11에만 들어갔기 때문에 작년에 전체 물량 중에 10%정도 되는 물량이라고 보시면 됩니다.

한: 5250만대에서 10%면 520만대 정도.

이: 그러면 10%가 450만대 정도 했으니까.

한: 10%가 조금 안되는. 나머지를 전부 삼성디스플레이가 넣은 거죠?

이: 그렇습니다.

한: 올해는 애플이 OLED를 채택한 폰을 모델을 4개까지 늘린다고 하는데.

이: 그렇죠.

한: 구체적으로 화면 사이즈가 어떻게 됩니까?

이: 올해 나올 모델은 4개 모델인데 기본 모델은 5.4인치가 있고 그다음에 프로 모델이 6.06인치가 두 모델 그다음에 마지막에 제일 큰 사이즈인 프로 맥스가 6.67인치 그렇게 해서 폰 모델은 4종류가 되고 디스플레이 사이즈는 3종류가 됩니다.

한: 프로가 6.06인치 똑같은 모델이 사양은 조금씩 다른가 보죠?

이: 아마 그런 것 같습니다.

한: 올해도 LG가 넣죠?

이: 넣습니다. 지금도 넣고 있고 그다음에 아이폰12에도 LG디스플레이는 들어갑니다.

한: LG는 어디에, 어떤 크기에 넣습니까?

이: 6.06인치에 들어갈 것으로 저는 알고 있습니다.

한: 그건 모델은 두 개로 나오는데 패널은 크기가 똑같네요.

이: 그렇습니다.

한: 그러면 올해는 어느 정도 패널을 LG가 넣을 것으로 예상을 하십니까?

이: 저희가 코로나19가 발생하는 전에는 저희가 지금 아이폰12에 들어가는 모두 합쳐서 LG디스플레이가 1500만대~2000만대를 예상을 했습니다.

한: 1500~2000만대.

이: 애플 전체 물량을 우리가 2억대로 본다면 15~20%를 LG디스플레이가 공급을 할 것으로 초기에는 그렇게 전망을 했는데 코로나가 발생한 상황에서 본다고 그러면 물량이 20% 적은 물량 많으면 1600만대 적으면 1200만대~1300만대 정도 선에서 LG가 공급하지 않겠나 수정을 하고 있습니다.

한: 애플이 1년에 전체 아이폰을 몇 대 정도나 출하를 합니까?

이: 아이폰 2억대 정도로 알려져 있죠. 시장조사회사마다 조금 차이는 납니다만 1억9000만대로 얘기하는 곳도 있고 2억대를 얘기하고 있는데. 많은 업체들이 아직까지 2억대를 유지한다고 그렇게 보고를 하고 있습니다.

한: 작년 기준으로 봤을 때 2억대가 아이폰 중에 LCD 모델이 있고 OLED 모델이 있는데 OLED가 5000만대 조금 넘는 수준이면 LCD 모델이 1.5억대 정도.

이: 그렇죠. 약간 패널 공급량이 5250만대라고 했으니까. 패널이 다 스마트폰이 되는 것은 아니고 A/S를 위한 패널도 필요할 테고 또는 재고라던가 이런 것도 있기 때문에 10% 정도 작은 한 4700만대~4800만대 정도 실질적으로 폰이 만들어졌다고 보시면 됩니다. 그러니까 실질적으로 애플의 연간 출하량이 25%가 작년에는 OLED가 들어가 있는 스마트폰이 됐을 것으로 좀 보고 있습니다.

한: 올해는 모델이 늘어나니까 그게 비중이 절반 정도까지 늘어날 것으로.

이: 올해는 절반은 가는 거였죠. 전체적으로. 아무래도 LCD 모델은 가격적인 하락인 부분도 있고 경영도 심화하니까 매출을 올리기 위해서는 조금 더 가격이 높인 폰을 선호하는 게 좋겠죠. 특히 애플은 충성 고객이 워낙 많으니까.

한: 그렇죠.

이: 가격이 조금 올라가는 모델을 쓴다고 하더라도 거부감 없이 받아들일 수 있지 않겠나라고 보고 있습니다.

한: 올해 절반 정도가 OLED. 애플 OLED 비중을 차지한다고 치면 원래 2억대라고 생각하면 1억대인 건데.

이: 그렇죠.

한: 코로나 사태 때문에 조금 한 20% 정도 물량이 줄면 보수적으로 봤을 때 한 1억6000만대 정도 애플 아이폰 물량이 나가지 않을까.

이: 그렇죠. 보수적으로 볼 필요가 있죠.

한: 거기에 절반이면 8000만대 정도가 OLED인데. 거기서 한 15~20% 정도 LG디스플레이가.

이: 그대로. 그 비율은 그대로 유지할 것으로 보고 있습니다.

한: 그러면 지금 올해도 여전히 삼성디스플레이가 굉장히 많은 물량들을 공급하는 것으로 되어 있는 거군요.

이: 그렇죠. 근데 변수는 하나 올해 BOE가 들어오느냐 안 들어오느냐가 하나 있습니다. 나머지 물량을 그러니까 85~90%를 삼성이 가져갈 수 있을 수도 있지만 BOE가 가장 작은 모델이죠.

한: 5.42인치.

이: 5.42인치에 BOE가 지금 준비를 하고 있습니다. BOE는 아직까지 와이옥타 실력은 없기 때문에 애드온 방식으로 대만업체 트첸 업체와 같이 애플에 공급을 목표로, 900만대 정도를 목표로 지금 개발을 진행 중에 있습니다. 그래서 그 여부에 따라서 만약에 900만대 800만대 정도로 볼 수도 있습니다. 그정도로 본다고 그러면 10%에 해당되는 물량. 올해 물량이 됩니다.

한: 비율을 가져가는.

이: 가져갈 수도 있다고 봐야 되죠. 근데 굉장히 가격을 낮추고 그게 작은 모델이기 때문에 이번에 새로 나온 아이폰 SE(2020) 모델이 한 500불 정도 되잖아요? 같은 비슷한 사이즈의 모델이 한 600불~700불 정도 선으로 가격이 결정될 수 있다고 그러면 괜찮죠.

한: 나쁘지 않네요.

이: 그렇죠. 근데 그래서 BOE가 가격을 굉장히 낮춰서 일단은 납품에 목표를 두고 가격을 낮게 해서 만들면. 안될 이유는 없는 것 같아요. 성능만 된다면. 이미 BOE도 화웨이 모델에 들어가고 있고 다시 작년 하반기부터는 이제 중국에 브랜드 모델에 들어가고 있기 때문에 무시할 것은 아니라고 보고 있습니다. 단 하나 어디서 나오느냐는 있어요. 아직 애플의 용어로 플렉시블 OLED는 면양에서 준비를 하고 있어요.

한: 면양.

이: 그렇죠. 면양이 B11인데. 지금 BOE가 생산하는 공장은 청두 B7 공장이에요. B7 공장이 지금 상당히 수율도 어느 정도까지는 인정을 하고 있습니다만은 B11은 하여간 수율이 굉장히 낮아요. 아직까지는 여기서는 물건을 공급할 실력이 되지 않는데 만약에 초기 물량을 면양에서 하지 않고 만약에 청두에서 한다고 그러면 대응은 충분히 가능합니다.

한: 뒤에서 저희가 다시 다루겠지만 지금 터치일체형과 애드온 방식을 얘기하셨는데. 아이폰12 모델 같은 경우는 터치일체형이 아니고 애드온 방식이라고 한다면 그건 2개 업체가 나눠서 가져갈 순 없는 거죠?

이: 그렇죠. 그러니까 지금 아까 5.42인치는 아직까지 변수는 있을 것으로 보입니다. 6인치 이상은 전부 다 터치일체형. 보통 삼성에서 말하는 용어입니다만 와이옥타 방식으로 이미 결정이 나있고. 5.4인치는 조금 변수는 있지 않을까라고 보고 있습니다.

한: 걔는 애드온 방식으로 가는 걸로.

이: 아니요. 그렇지는 않습니다.

한: 그렇지는 않아요?

이: 저희가 알기로는 어느 쪽인지는 그건 BOE 개발 상황이라든가에 따라서 판단이 되지 않겠나. 그러니까 지금 4월이니까 곧 결정날 타이밍이 되지 않겠나라고 보고 있습니다. 일반적으로 애플이 9월부터 새로운 모델 판매 시작을 하니까. 패널업체들은 거기에 맞춰서 7~8월에 양산을 시작을 합니다. 수량을 맞추려면 미리 생산을 들어가야 되기 때문에 그렇게 하려고 하면 지금 BOE도 승인을 받아야 되는 단계입니다. 근데 지금 최근에 코로나 사태 때문에 승인 문제라든가 이런 게 만만치 않을 것으로 보고 있습니다.

한: 다 올스톱 됐으니까요. 미국 쪽은.

이: 그렇죠. 그래서 코로나19 때문에 승인을 받지 못하면 삼성에서 다 가져가는 물량이 될 테고 거기서 만약에 BOE가 승인을 받는다고 하면 BOE가 10% 정도는 가져갈 수 있는 가능성도 있습니다.

한: 여러 가지 변수 때문에 올해 애플에 들어가는 아이폰용 OLED 패널 물량은 8000만대 정도로.

이: 8000만대 정도로 저희는 보고 있습니다.

한: LG디스플레이가 1200만대 정도.

이: 1500만대 정도. 전후로 되지 않겠나.

한: 그리고 만약에 BOE가 가져간다. 2000만대 초중반대가 삼성이 아닌 다른 데서 가는 거고. 나머지 한 5000만대 후반대는 삼성디스플레이가 가져가는데. 모델이 두 배로 늘어난다, 물량이 두 배로 늘어난다고 하더라도 삼성 입장에서는 그렇게 엄청나게 늘어나는 건 아닐 수도 있겠네요? 최악의 경우에는.

이: 그렇죠. 다시 한번 정리를 해본다면 애플용으로. LG가 아까 15~20% 가져간다고 그러면 1200만대~1500만대가 되겠죠. 그다음에 BOE가 800만대 정도를 가져간다면 나머지 물량이 삼성에 물량이 되겠죠. 작년에 아마 삼성에서 4800만대 정도 납품한 것으로 저희는 그렇게 보고 있습니다만은 거기보다는 1000만대~1500만대 많은 수준으로 물량은 늘어날 것으로 보고 있습니다.

한: LG디스플레이가 굉장히 애플하고 관계를 잘 맺어야 앞으로 실적에도 도움이 될 수 있을 것으로 보이는데. 지금 LG디스플레이의 플렉시블 OLED 생산 캐파는 어떻습니까?

이: 공식적으로 알려져 있는 건 15K 라인 3라인으로 알려져 있습니다. 합치면 45K가 되겠죠. 하지만 실질적으로 가동이 가능한 라인, 생산이 가능한 라인은 30K랑 15K 두 대가 있습니다. 한 대 더는 증착기는 들어와 있습니다만은 생산에 필요한 풀 장비들이 갖춰져 있지 않기 때문에 지금 기준으로는 30K라고 보시면 됩니다.

한: 그게 파주에 있는 E6 라인 1~3을 얘기하시는 거죠?

이: 그렇죠.

한: 1라인하고 2라인은 어쨌든 돌릴 수 있고.

이: 그렇습니다. 돌아가고 있습니다.

한: 3라인은 증착기만 들어와 있고.

이: 셋업이 다 안 끝나있다고 보시면 되죠.

한: 30K면 월 6세대 기판 투입 기준으로 월 3만장 정도로 들어간다는 것인데 이게 스마트폰 크기는 다 다르지만 대략 6인치 이쪽저쪽으로 계산했을 때 몇 대 정도가 나올 수 있나요?

이: 저희가 이 부분이 가동률이라든가 수율이 관계가 있습니다. 저희가 수율을 모듈까지 다 합쳤을 때 모듈 수율까지 합쳐서 전체 수율을 80% 정도 본다고 그러면 6인치 기준으로 1800만대 정도 나올 수가 있습니다.

한: 1800만대.

이: 조금 차이는 있을 수 있습니다. 차이는 있을 수 있는데 1800만대 정도.

한: 1개 라인이?

이: 그렇죠. 2개 다 같은 80% 수율로 전체 수율을 보신다고 그러면 3600만대 정도가 가능할 것으로 보고 있습니다.

한: 그러면 애플에서 1000만대 중반에서 2000만대 언더로 본다고 하더라도 생산 캐파에는 큰 문제는 없는 수준이네요?

이: 그렇죠.

한: 지금 아까 다시 터치 얘기를 해보면 와이옥타라는 그건 삼성의 기술용어이고 OLED 안에 터치를 넣는 방식을 이번에 이제 하긴 하는 겁니까?

이: 이번에는 그렇게 결정이 난 것으로 보고 있습니다.

한: 근데 기존에는 안 했었잖아요? 애드온 방식, 패널을 붙이는 방식이었잖아요? 근데 왜 그때는 그렇게 했던 거예요?

이: 그때는 큰 이유는 두 가지인데 세 가지 이유가 있다고 분석을 하고 있습니다. 가장 큰 것은 사실 애플이 스마트폰으로 히트를 치게 된 가장 큰 게 터치 기능이었습니다. 멀티 터치 기능, 줌인 줌아웃을 하는 터치에 대한 애플의 승인 규정이 굉장히 높았어요. 근데 와이옥타를 했을 때는 이제 조금 애드온보다는 터치 감도가 조금 떨어지는 것으로 일반적으로 보고가 되어 있습니다. 그러다 보니까 애플은 첫 번째는 애드온 방식을 선호를 할 수밖에 없었고 두 번째는 작년 연말부터 LG도 공급을 하고 있습니다. 그전까지는 삼성만의 세계였기 때문에 와이옥타까지 들어가게 되게 되면 삼성에 너무 기술적인 의존도가 높아지는 거죠. 1벤더에. 애플로서는 그렇게 바람직한 상황은 아닐 수가 있습니다. 마이너적으로서는 그동안 LCD를 할 때는 모듈은 다 폭스콘에서 사실은 다 만들었었는데. 지금 모듈은 삼성이 다하고 있어요. 그래서 그다음에 굉장히 좋았던 폭스콘 매출이 굉장히 떨어졌고.

한: 일감이 일로 간 거군요.